最近話題のソーシャルレンディング。今回紹介するクラウドクレジットは、ソーシャルレンディングサービスの1つです。

気になっている方もいる一方で、

「クラウドクレジットを使って投資してみたいけど、怪しくて不安」

「ネットにはいいことばかり書かれているけど、投資して大丈夫なの?」

こんな疑問を持つ方も多いのではないでしょうか。

今回はクラウドクレジットに注目して評判口コミから「やばい」といわれる理由について考えていきます。利用の際の注意点も踏まえ説明していきます。

ぜひご覧ください。

目次

クラウドクレジットの評判と口コミ

クラウドクレジットの評判と特徴

クラウドクレジットはソーシャルレンディングサービスの1つです。

海外の資金が足りない事業者にお金を貸すことによって、「分配金」という形でリターンを得ることができる仕組みになっています。

2021年で累計出資金は400億円を突破しており、人気も非常に高いようですね。

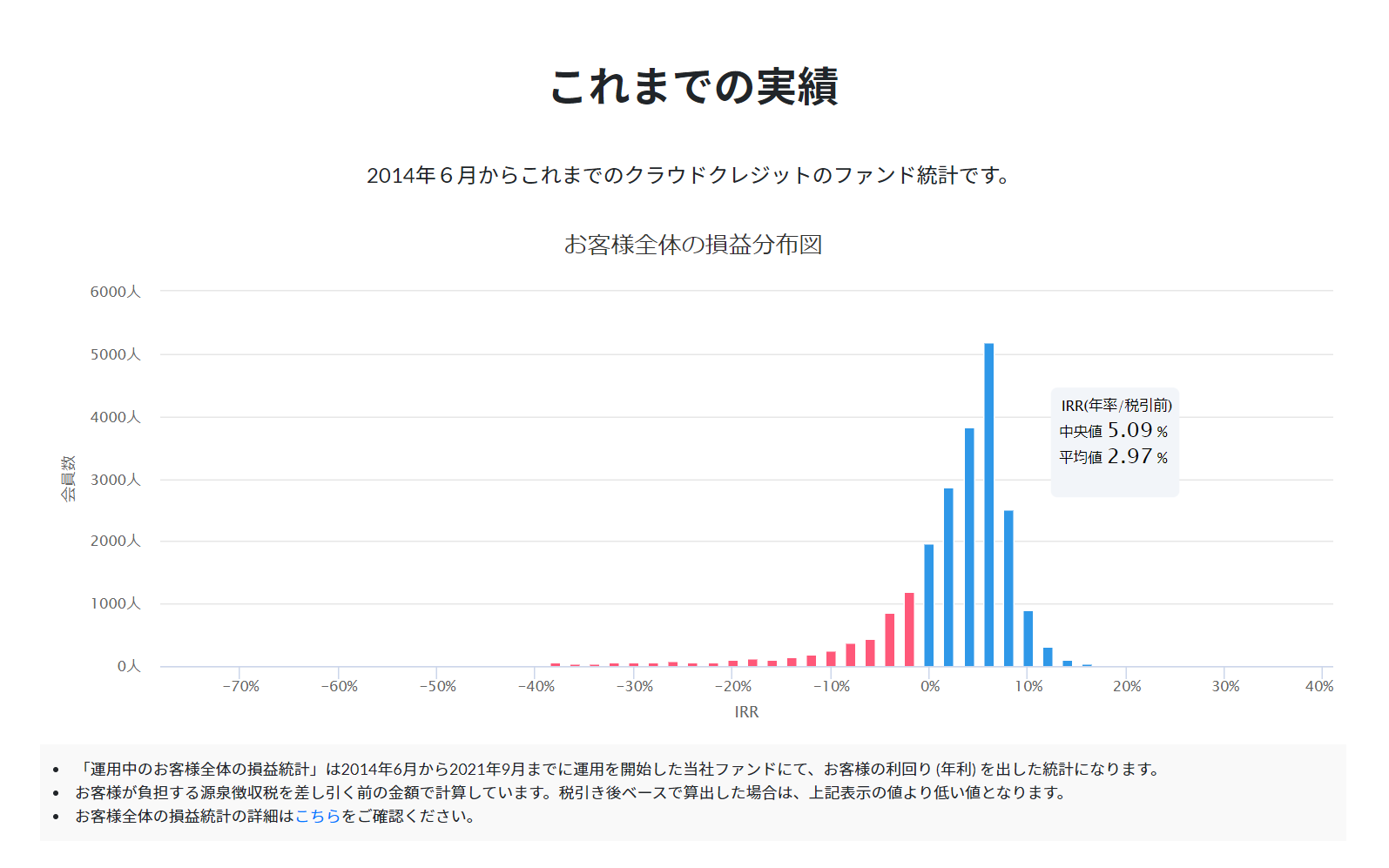

これまでの実績を確認すると、リターンの中央値が5.09%と、5%程度のリターンを得ている人が一番多いことが分かります。

クラウドクレジットの口コミ

クラウドクレジットの口コミを見てみましょう。

いい口コミと悪い口コミ、どちらも取り上げてみました。

去年か一昨年に100入れてたの償還されて帰ってきてた

利回り10%くらい🤔

お小遣いありがとう#クラウドクレジット— しばきまんp_q (@4bakiman) February 15, 2022

ちゃんと増えとる。これも(多分)社会貢献の一つ。#クラウドクレジット pic.twitter.com/nS1kaaKRFf

— アルパカさん🦙 (@jbtnappo) May 15, 2020

自分のポートフォリオの中では比率が低いのですが、クラウドクレジットのコンセプトがとても好きです。投資する国・通貨・ファンドがすべて面白いですし、何より世界へ貢献する実感が湧く。

リスク・リターンや時間軸を鑑みると、大きな金額を投資することはできませんが、今後も額を増やしたい。

— がっと (@gatsan_desu) September 22, 2020

まとめると以下に魅力を感じている人が多いようです。

- 利回りが高い

- 海外のお金が足りてない地域に貢献できる

次に悪い評判を見ていきます。

クラウドクレジットは個別の商品には手数料がかからないが、出資金に対して年最大(?)4%の手数料がかかる、と。やっぱり商品の利回りから4%引いて考えなければならない気が。 pic.twitter.com/Rk1FHogAai

— ワイズ (@Ys_investment) May 16, 2021

https://twitter.com/1978621jp/status/1463366375376711683

- 元本割れ

- 手数料の高さ

このあたりにネガティブな印象を持つ人が多いようです。

クラウドクレジットを始めて損をしないためにも、どのくらいの手数料がかかるのか、元本割れしないためにすることは何かなど、気をつけるべき点をしっかり把握しておきたいところです。

詳しくは、以下のクラウドクレジットを利用する際に注意しておいた方がいいことで説明します。

クラウドクレジットが「やばい」といわれる理由を考える

ソーシャルレンディングサービスが不安視されるのは、最近登場したサービスであり、投資信託や債券とも違うその性質に疑問があるからではないでしょうか。

また株式などと比べて投資をしている人が少なく、情報の得にくさからも疑問視されているように思います。

馴染みのないソーシャルレンディングというサービス

ソーシャルレンディングは一定期間、企業にお金を貸すことによって「分配金」という形で利益を得るサービスです。イメージとしては「債券」に近いですね。

貸付型クラウドファンディングとは、お金を借りたい人(企業・個人)とお金を貸したい人(投資家)をインターネット上でつなげる金融サービスです。

引用元:クラウドクレジット公式サイト

最近登場したサービスにはなりますが、出資しているのは大手企業の「伊藤忠」「三菱UFJキャピタル」「GMO」など。

大手企業が出資していることから安心感・信頼感には評判があるようです。

情報の少なさから不安視されている

どんな運用をしているか見えづらい、投資をしている人が少ないことからサービス自体に不安を感じている人が多くいる印象です。

しかし公式サイトをよくよく見ると、運用状況・運用実績のご報告で運用情報が公開されています。

各ファンドごとの報告だけでなく、各月ごとにファンドの期待リーンの表を更新していますし、返済遅延予想も記載されています。

詳細な情報を細かく発信してくれているため、お金を貸す側としても安心してサービスの利用ができるでしょう。

クラウドクレジットを利用する際の注意点

クラウドクレジットを始めて「損した」ということにならないよう、リスクをきちんと確認してからサービスを利用するようにしましょう。

気を付けておきたいこととしては以下の4点が挙げられます。

- 貸し倒れ、返済の遅延リスクがある

- 中途解約ができない

- 手数料が高い

- 投資際の政治や経済状況でリターンが変わる

1つずつ解説します。

貸し倒れ、返済の遅延リスクがある

クラウドクレジットを利用する際には貸したお金が帰ってこない「貸し倒れ」と満期になっても返済されない「返済遅延」のリスクがあります。

クラウドクレジットは海外企業にお金を貸しつけるサービスのため、企業がお金を払えない状態になってしまうと、分配金が支払われないだけでなく、貸したお金の返済が遅くなってしまうのです。

また返済できず、貸したお金が帰ってこないことも。

このようなことを避けるためには、分散投資が重要です。

クラウドクレジットでは円建て、ドル建て、ユーロ建てなど様々なファンドに投資可能です。投資をする際は最低でも10程度ののファンドを選んで、分散させることがおすすめです。

中途解約ができない

クラウドクレジットは中途解約ができません。

ソーシャルレンディングの性質上、一定の期間を満たすまではお金を貸しておかなければならないからです。

株式のように資金が必要な時に売却できないので、必ず余裕資金でサービスを利用するようにしましょう。

手数料が高い

口コミで「手数料が高い」とありましたが、実際はどのくらいの手数料なのでしょうか。

クラウドクレジットの手数料は以下の通りです。

| 運用手数料 | 運用にかかる手数料。ファンドによって異なるが年1~3%程度。 |

| 振込手数料(入金) | 銀行からの振込み手数料。金融機関ごとに異なる。 |

| 払い戻し手数料(出金) | 金融機関に払い戻す手数料。月1回無料。2回目以降は756円。 |

運用時手数料は運用開始時に負担することになり、ファンドにもよりますが出資金の2~5%ほどが一般的です。(年率1~3%程度)

上記以外の手数料、例えば口座開設費や購入時手数料はかかりません。

しかし運用手数料はアクティブファンドと同等の手数料なので、確かに少し高いとも言えます。

投資際の政治や経済状況でリターンが変わる

海外に投資するため、投資先の経済状況、政治状況などによってリターンが左右されます。

経済状況の悪化によってリターンが下がってしまう場合も。

どのような変化が起こるのか予想するのは難しいですが、経済状況を確認し比較的安定しているところに投資をするのがいいでしょう。

デメリットを差し引いてもメリットは多い

これまで手数料の高さや貸し倒れリスクなどのデメリットを見てきましたが、それを引いても利用するメリットは大きいといえます。

以下で具体的なメリットを見ていきます。

- 利回りが高い

- 値動きを気にしなくていい

利回りが高い

クラウドクレジットの利回りは5.1~12.1%と非常に高いです。

なかには10%を超えるものもあり、銀行預金や経験に比べても高いリターンを期待できます。

「この高いリターンはリスクが高いから?」と疑問に思うかもしれませんが必ずしもそうではありません。

シーシャルレンディングの利回りが高くなるのは、独自の案件調達ルートを確保していること、銀行にはできない柔軟な審査基準を設けていることに裏付けされています。

貸し倒れのリスクが高い=利回りが高いというわけではないんですね。

値動きを気にしなくていい

ソーシャルレンディングは値動きを見る必要がなく手間がかからないというのも利点です。

あくまでも「お金を貸して分配金を得る」というサービスなので、株価のような値動きはないからです。

投資対象の選定は必要ですが、値動きのチェックをしたり、買い付けや売却のタイミングをはかったりといった作業は不要です。

株式であれば値動きによって不安になるなど精神的に影響が出ることもありますが、クラウドクレジットなら値動きに精神状況を左右されずに安心して投資できます。

まとめ:クラウドクレジットは怪しいサービスではない

最後に本記事の内容をまとめます。

- クラウドクレジットはソーシャルレンディングサービスの1つ

- 海外企業に一定期間お金を貸すことで利益を得る

- 運用情報や運用実績はしっかり公開されている

- 利用する際は「貸し倒れ・返済遅延」「手数料」「投資先の経済状況」に気を付ける

- 利回りが高く、値動きを気にしなくていいという非常に大きなメリットがある

注意点に気を付けて投資をすれば、高い利回りが期待でき、手間なく利益が得られる魅力的なサービスとなっています。

「特に手間がかからない」というのは非常に大きなメリットですので、忙しくて投資する暇がない方にはクラウドクレジットは非常に有効な手段になり得るでしょう。

ぜひこの機会に登録をしてみてはいかがでしょうか。