ROBOPRO(フォリオ・ロボプロ)の運用成績を知りたいです。ロボアドバイザーで投資すると儲かるんですか?

このような疑問を持つ方に向けて記事を書いています。

投資歴20年のかいまるです。米国ETFを中心に2000万円以上を運用しています。最近はロボアドバイザーによる資産運用もフルに活用しています。

ロボアドバイザーのROBOPROは、

- 高度な金融理論を用いた進化型ロボアドバイザー

- 短期の相場の動きを予測した運用を実施

- 従来型ロボアドバイザーより高パフォーマンス

ということが特徴。

なので、知識や経験が乏しくてもプロレベルの金融理論やモデルを用いた運用に興味がある方や比較的短期でもリターンを期待したい方にはうってつけのロボアドバイザーです。

そんな最新型のROBOPROですが、実際のところ本当に収益が上がっているのか、気になる方は多いと思います。

そこで今回は、運用会社の株式会社FOLIOが2020年1月から約3年5ヶ月の運用実績を公開したので、その内容を見ていきます。

2020年3月中旬に発生したコロナショックと重なるこの時期、ROBOPROの高度な金融理論は損失を防ぐことができなのか?

そして23年に入ってインフレや米国地方銀行の破綻による金融不安は大丈夫なのか?必見です!

なおROBOPROの特徴や評判・メリットについては以下の記事にまとめてますので、ぜひご覧ください。

目次

ROBOPROの運用実績は良好なの?

リリースから約3年5ヶ月の実績は+約55%

ROBOPROは、リリースから約3年5ヶ月が経過。

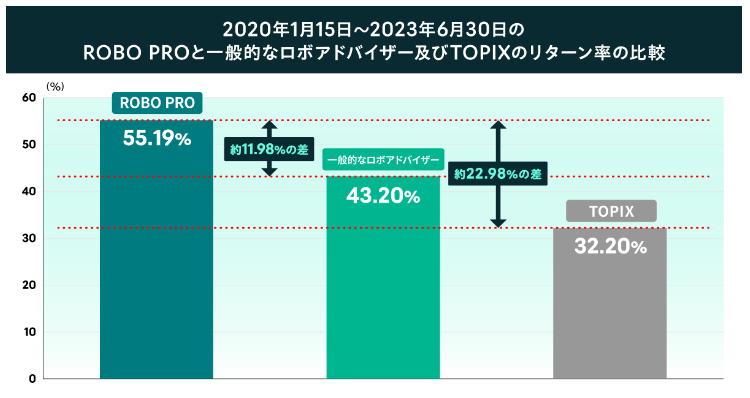

運用実績は以下のグラフのように、リリースされた2020年1月15日からの期間で見ると、23年6月30日時点で+55.19%となりました。

2022年は米国の金融引き締め・政策金利の急速な引き上げによって株価が大きく下落しましたが、ROBOPROは大幅なプラスとなっています。

AIが先読みして米国株式の急落を回避したこともあり、2022年以降も堅調に推移していることがわかります。

2020年のリリース以降、一貫して一般的なロボアドとTOPIXのパフォーマンスを完全に上回っているんですね。

下のグラフはROBOPROとTOPIX、及び一般的なロボアドの、2020年1月15日から2023年6月30日までのリターン率の比較です。

ROBOPROのパフォーマンスを見てみると、一般的なロボアドと比べると+11.98%、TOPIXと比較すると+22.98%のプラスのリターンとなっています。

各期間での比較においても、ROBOPROの運用実績は一般的なロボアドバイザーおよびTOPIXよりも好パフォーマンスとなっています。

過去のデータをみるとROBOPROのパフォーマンスが、圧倒しています。

ROBOPROの高い実績の理由は?

好成績の理由を運営会社の株式会社FOLIOは「市況に応じた大胆な資産の入れ替え」と分析しています。

ROBOPROがリリースされた2020年1月15日以降、コロナショック前の2月18日には株の保有率を減らし債券の保有率を増やしたんですね。

これについて同社は「2月中旬に発生するマーケットの暴落を予測し、下落すると考えられる株の保有率を減らし、債券を増やすポートフォリオに大胆に変更した結果、コロナ・ショックによる下落を和らげた」と解説しています。

従来型のロボアドバイザーは、ここまで素早い資産の入れ替えは行われません。

短期的な相場を予想して運用を実施したためROBOPROの成績はTOPIXを圧倒しているんです。

実例を見ていきましょう。

実例:株価急落した22年2月の構成比率

米国株の株価が急落した2022年2月、ROBOPROは米国株式の比率が低いこともあり結果として、2月は堅調なパフォーマンスとなりました。

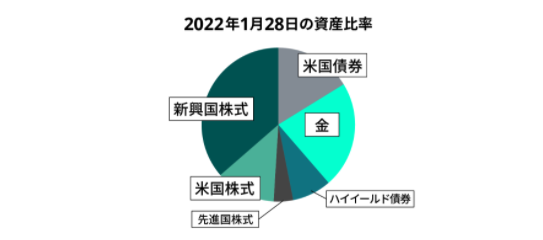

以下の資産比率は2022年1月28日時点のもの。この比率で2月をむかえました。

特徴的な点としては、不動産の保有率を0%、米国株式を約12%及び先進国株式を約4%と比較的少ない比率で保有している一方で、金を約22%、新興国株式を約36%、米国債券を約16%という比率でリバランスした点です。

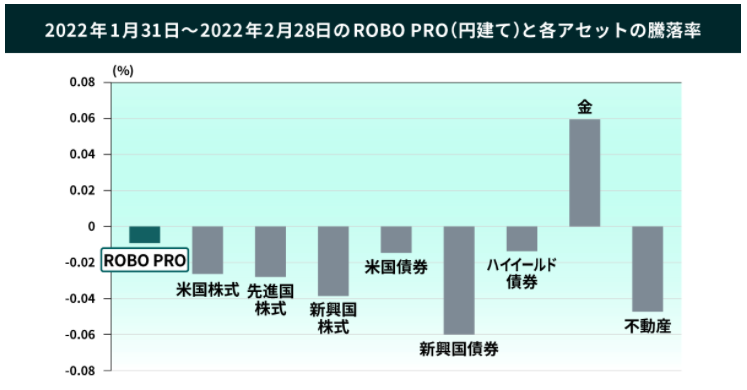

そして以下が2022年1月31日〜2022年2月28日におけるROBOPROの円建てのパフォーマンスと、ROBOPROに組み込まれている各アセットの騰落率です。

2月は

- 下落幅が大きかった新興国債券と不動産が非保有だったこと

- 唯一上昇した金を約22%保有していたこと

により、ROBOPROのパフォーマンスに寄与しましたね。

ディフェンシブなポートフォリオだったことで、株式や一般的なロボアドバイザーに対して下落幅を抑えることができたんですね。

このように、資産の保有比率を状況に合わせて見直すことで高いリターンを狙う。これがROBOPROの大きな特徴です。

リスク・リターンの分布は?

ちょっと話が難しくなりますが、主要ロボアドバイザーとリスク・リターン分布を比較してみましょう。

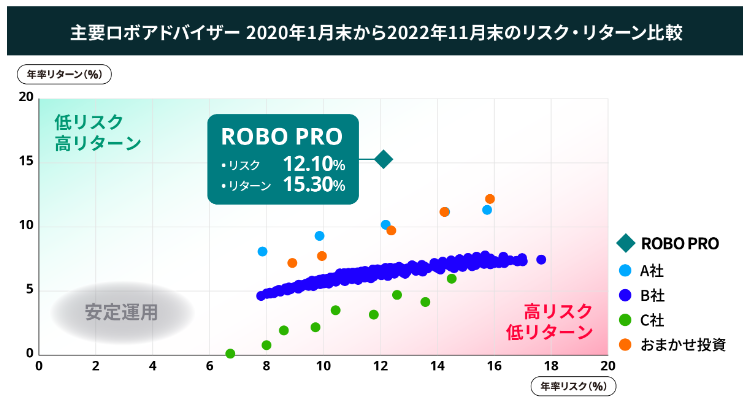

以下が2020年1月末〜2022年11月末における、ROBOPROと弊社の「おまかせ投資」および他社の主要ロボアドバイザーのリスクおよびリターンの分布を表したグラフです

- 横軸:年率リスク

- 縦軸:年率リターン

です。横軸は右にいけばいくほどリスクの高い商品で、縦軸は上にいけばいくほどリターンの高い商品であるという意味です。

ROBOPROの数値をみると、この期間においてリスクが12.10%でリターンが15.30%であり、他のロボアドバイザーと比較してリスクは抑えつつもリターンは相対的に高い効率の良い運用をおこなったということです。

過去5年シミュレーションは?

ROBOPROの過去5年間のバックテストによる運用成績(運用利回り)はなんと年率換算で8.5%とシミュレーションされています。

直近半年間だけの成績が良いだけではないんですね。

もちろん、この結果は2015年1月1日〜2019年12月31日の過去5年間のシミュレーションであり、将来の運用成果が保証されるものではないけれども、十分に高いパフォーマンスが期待できるということですね。

ちなみに、株式会社FOLIOが提供している従来型ロボアドバイザーの「おまかせ投資」の積極運用プランと比較ても、年率2.8%も成績が良かったとのこと。

ROBOPROと一般的なロボアドバイザーと過去のシミュレーションで成績を比較したのが以下のチャート。進化型ロボアドバイザーが従来型を圧倒しているのがわかります。

なので、このシミュレーション結果を見るとROBOPROの進化型ロボアドバイザーは、従来型に比べて頭ひとつ抜けて性能が良いと言えそうです。

「ROBOPROの運用成績は?」まとめ

今回はROBOPROの運用成績はということで実際のリターンと過去5年のシミュレーション結果を見てきました。

結論をまとめると、

- コロナショックもわずか3ヶ月で回復

- 運用開始約3年5ヶ月でTOPIXを+11.98%も圧倒

- 大胆な資産構成の見直しで短期的に好結果

- 過去5年間シミュレーションも年率8.5%

ということですね。

このROBOPROの最大の売りは、金融のプロが用いる理論を用いて短期的な相場の値動きを予測して進化型ロボアドバイザーが自動運用を行うこと。

その特徴によりコロナショックという未曾有の相場大暴落があっても、わずか3ヶ月で暴落前水準を回復。TOPIXよりも約3年5か月で+11.98%も圧倒しているんですね。

もちろんこれは、すでに過去の実績だし将来を保証するものではありません。

しかしROBOPROは、AIが高度な金融モデルを用いて相場の状況を分析。資産構成を見直し短期的なリターンを追求してくれます。

今回の結果を見ると、今後も十分に期待できるのではないでしょうか?

ROBOPROは、まったく新しいタイプの進化型ロボアドバイザーなので、これから始める方も既に他のロボアドバイザーを活用している方にも、十分に利用に値する運用サービスといえます。

口座開設は無料です。この機会にぜひ口座を開設してはいかがでしょうか?

即行動することが大事です!!

なおROBOPROの特徴や評判をもっと知りたいという方は、以下の記事にまとめてますので、ぜひご覧ください。