ロボアドバイザーで失敗しないためには、どういう点に注意したら良いですか?ポイントについて知りたいです。

逆にロボアドバイザーで失敗する人はどんな人ですか?

このような疑問を持つ方に向けて記事を書いています。

【参考 >> ウェルスナビの運用実績を公開】

AIがユーザーに合った運用プランの提案を行い、自動での資産運用を行ってくれると話題のロボアドバイザー。

仕組みや特徴は「ロボアドバイザーとは?」の記事にまとめていますが、自動で資産運用できることから、人気が高まっています。

ユーザーの特性に応じてプランを設定し、商品の購入、リバランス、税金最適化などの運用を自動で行ってくれる。長期的な資産形成を行うもので、多くの投資家にとってメリットは多いはず。

そんなロボアドバイザーですが、全ての人にあったサービスというわけではなく、

- 長期投資が前提のため短期で大きな収益を上げずらい

- 他の投資に比べて手数料などのコストが割高

- 自分の判断で取引ができない

という欠点があります。

ロボアドバイザーで失敗しないためには、事前にこれらの特徴を踏まえた上で自分にあったサービスを選ぶことが重要です。

そこで、今回はロボアドバイザーで失敗しないためのポイントについて解説していきます。失敗する人とはどんな方なのか、掘り下げて説明します。

ぜひご覧ください。

”ROBOPRO” 進化型ロボアドの決定版!【PR】

AIで相場を先読みして大胆な銘柄入れ替えで好成績をたたき出している”ROBOPRO”。

他の従来型ロボアドとは機能が完全に一線を画しています。その特徴をまとめると、

- 高度な金融理論を用いた進化型ロボアドバイザー

- 短期の相場の動きを予測した運用を実施

- 従来型ロボアドバイザーより高パフォーマンス

というもの。リリースから約1年経過後の成績は+20.18%とTOPIXを圧倒。

好成績の秘密は、ROBOPROのAIが高度な金融モデルを用いて相場の状況を分析して運用を行っているところ。

そんな進化型ロボアドを活用しておまかせ運用するのも良いかもです。

▼今ならキャンペーン実施中▼

進化型ロボアドの決定版!【PR】

目次

ロボアドバイザーで失敗しないためには?

ロボアドバイザーは、投資に関する知識や経験がなくても運用プランに沿って、リスクをおさえた運用を自動で行ってくれるというもの。

その特徴を踏まえてロボアドバイザーで失敗しないためのポイントは、

- 長期保有前提で活用する

- 運用プランを頻繁に変えない

- 自分にあったタイプを選択する

- 積立を利用する

ということ。それぞれ詳細にみていきますね。

ポイント①:長期保有前提で活用する

ロボアドバイザーは、分散投資でリスクを引き下げ、長期運用を行うことにより着実な資産増加を目指していくというのが大きなメリットであり特徴となっています。

なのでコロナショックのような暴落があったり、不況時期などは短期間に損失が出る可能性が高いですね。

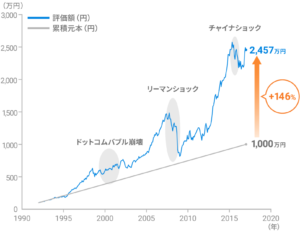

例えば、ロボアドバイザーのWealthNaviでは、25年間の運用シミュレーションとして以下の結果を公開しています。

これはWealthNaviが推奨しているリスクをおさえたポートフォリオによる結果となっていますが、25年間で資産は2.4倍に成長し、1年あたりのリターンは年率6.0%という結果になっています。

自分なんかは、預金よりもはるかに高い数値であり、十分すぎる運用結果と思ってしまいますが、FXや仮想通貨などであれば、短期的に大きな利益を得ることができるので、それに比べるとちょっとものたりないと思う方はいるかもしれません。

もちろんFXなどは高いレバレッジをかけてトレードすることが、短期的に大儲けする前提なので、予想が外れて翌日には資金の大半を失うことも十分にあり得ます。

ロボアドバイザーでは、定期的な積立や複利効果により、長期的に資産を2倍、3倍に拡大することができるのも大きな魅力。

なので長期保有前提で保有することが、過去のデータからも失敗しない最大のポイントと言えます。

ちなみに自分もロボアドバイザーのウェルスナビを利用していて、コロナショックの際に資産額が大きく下落しましたが既に回復しているんですよね。

淡々と投資し続けることが重要ということです。

なお、主要なロボアドバイザーの長期的な運用実績がどれくらいかについては、以下の記事にまとめています。

ぜひご覧ください。

ポイント②:運用プランを頻繁に変えない

自分の運用方針を相場の状況などで変えないことも失敗しないポイントです。

ロボアドバイザーに運用を任せるということになるので、相場の動向に合わせた売買を自分の判断で行うことはできませんが、運用方針を買えることはできます。

【参考記事 >> ウェルスナビのポートフォリオはどんな構成なの?】

失敗例としては、なかなか利益が増えなかったためにリスク許容度を上げてしまった場合。その結果、株価下落の影響が大きく損失が拡大してしまったなど。

逆に株式市場の大暴落があったので保守的な運用プランにしたところ、すぐに市場が回復して利益をとりこぼしてしまった…なんてことも。

人間の感情を排除して投資を行うがロボアドバイザーを活用するメリットともいえるので、自分の判断を入れると失敗することもあるということです。

ポイント③:自分にあったタイプを選択する

大きく分けて投資一任型とアドバイス型の2種類に分けられますが、自分にあったタイプを選ぶことが失敗しないポイントです。

投資一任型は、資産の購入から、定期買付、リバランスまで運用を全て行ってくれるというもの。

つまり自分で投資先を選んだり、売買したりする必要がないという特徴があります。「資産運用がしたいけど時間がない」「投資は難しいと感じる」という人におすすめですね。

他方、アドバイス型のロボアドバイザーは、遺産の選定などは行いますが実際の運用は行いません。

つまりAIが運用のアドバイスをしてくれますが、実際に運用するのは自分自身ということになります。

自分で投資を楽しめる一方、資産の購入などの作業を行う必要があるため、投資にかける時間のある人向けといえるでしょう。

なお、投資一任型が良いのか、アドバイス型が良いのかについては、以下の記事にまとめています。

ぜひご覧ください。

ポイント④:積立を利用する

ロボットアドバイザーを活用した場合でも、コツコツと定期的に積立を行った方が失敗しづらいことは確かでしょう。

市場が上昇局面の時には、上昇相場に乗ることができるし、逆に市場が下落局面の時には資産を多く買うことができるからです。

ロボアドバイザーで失敗する人とは?

上記のデメリットを踏まえて、具体的にロボアドバイザーで失敗する人を見ていきたいと思います。

たんてきにまとめると、

- 投資の知識や経験が豊富でコスト重視

- 長期ではなく短期的な利益を得たい

- 自分でいろんな商品に投資を行いたい

という人ですね。こういう人は、ロボアドバイザーの利用には向かないです。クイックに見ていきます。

失敗する人①:投資の知識や経験が豊富でコスト重視

直接ETFなどに投資した方が運用にかかる費用をおさえることができるので、投資経験豊富でコスト最重視の人はロボアドバイザーを利用すると失敗に感じるかもです。

以下の表が主な商品とのコストを比較したものです。

| 手数料などのコスト | |

|---|---|

| ロボアドバイザー | 運用手数料 1%程度+ETFなどの信託手数料 0.1%程度 |

| 株 | 売買手数料 |

| ETF | 売買手数料+信託手数料 0.1% |

| 投資信託 | 信託手数料 0.3%〜1% |

やはりロボアドバイザーによる資産運用サービスは若干割高なのがわかります。

株、ETF、投資信託を直接保有した方が、コストが低くおさえられることは間違いありません。

なので既に投資や資産運用の知識や経験がある方であれば、自分で銘柄選択をして低いコストで資産運用を行うことで実質的なリターンが大きくなるんですね。

さらに経験豊富な方であれば、相場の動向に応じて売買を行ったり、定期的なリバランスも問題なく行えるでしょうから、わざわざロボアドバイザーを活用するメリットは大きくないといえます。

失敗する人②:長期ではなく短期的な利益を得たい

FXや仮想通貨によるレバレッジを効かせたトレードのように、短期的に大きな利益を目指したい方には向かないといえます。

ロボアドバイザーは、株式、債券、金などの金融資産に分散投資を行うことで、事前に決めた運用プランに沿って長期運用を行うもの。1ヶ月で数十%も利益をあげることも難しいと思います。

失敗する人③:自分でいろんな商品に投資をしたい

ロボアドバイザーは、口座に資金を振り込めば、あとは自動で運用をしてくれるため、銘柄を選択し商品を購入したり、タイミングを見計って売買するなどといった投資の醍醐味が味わえません。

さらに株式、債券、金、不動産あたりがメインの投資先。自分でFXや仮想通貨などのデイトレードやバイナリオプションなどの新しいタイプの商品を楽しみたい方にはロボアドバイザーは向かないですね。

なお、ロボアドバイザーの知られざるデメリットは以下の記事にまとめています。コチラもぜひご覧ください。

ロボアドバイザーが向いている人とは?

では逆にどういう方がロボアドバイザーに向いているといえるのでしょうか?

ロボアドバイザーは、やはり口座にお金をいれるだけで、事前に決めたプランに沿って、AIが高度な金融理論に基づいて運用を行ってくれるもの。なので、

- 忙しくて時間がない、投資に時間をかけたくない

- 何を投資すればいいかわからない

- リスクを抑えた運用をしたい

- 子供の教育や老後に向けて、コツコツお金を貯めていきたい

という方は、ロボアドバイザーのメリットを十分に受けることができるといえます。

特に投資初心者の方は、子供の教育や老後を考えて資産運用を始めたいのだけど、何から初めて良いかわからない方もいらっしゃるかと。

銀行にお金を預金しても、利息なんてほとんどつかないですからね。それなら、まずはロボアドバイザーでリスクを抑えた資産運用を行って、徐々に株式やETFなどを自分で直接投資していくといった使い方もできると思います。

長期的により高いリターンを目指したいとき、より安全な運用を行いたいときなど、自分のリスク許容度に応じて運用プランを設定できます。

資産運用は早く始めれば始めるほど、大きなリターンを期待できるので、まずは始めてみることが大事ですね。

なお、今回の記事でもっとロボアドバイザーについて知りたいという方は、以下の記事に主要な会社のサービスを比較や評判・口コミをまとめています。ぜひ読んでみてください。

まとめ:ロボアドバイザーで失敗しないためには?

今回は、ロボアドバイザーで失敗しない?ということで、失敗しないためのポイントや失敗する人はどんな人かについて見てきました。

ロボアドバイザーは、投資に関する知識や経験がなくても、お金を振り込めば事前に決めたプランに沿って自動で運用を行ってくれるもの。

特に初心者や投資に時間をかけることができない忙しい方などに向いたサービスです。

なので失敗しないためには、

- 長期保有前提で活用する

- 運用プランを頻繁に変えない

- 自分にあったタイプを選択する

- 積立を利用する

ということを意識すべきですね。これらを踏まえ自分にあったロボアドバイザーを選べば良いと思います。

おすすめロボアドバイザーを紹介!

それでは、最後におすすめの主要ロボアドバイザーをみていきます。「本当に自信を持っておすすめできるもの」を選びました。

サービスの内容も簡単にまとめているので参考にしてください。

| おすすめ度 | |

|---|---|

| 使いやすさ | |

| 投資先 | 海外ETF |

| 手数料 | 年率0.99〜1.1%(3千万円を超える部分:0.55%:税込) |

| 運用利回り | 約6%(過去25年データから) |

| 最低投資額 | 10万円(自動積立:月1万円〜) |

| ポイント | 業界を代表するロボアド |

ランキングNo1は文句なしにWealthNavi(ウェルスナビ)ですね。

日本のメガバンクである三井住友銀行やみずほ銀行、三菱UFJ銀行といったグループが出資している点でも信頼度が高いです。

使い方もシンプルで、最初に6つの質問に選択形式で回答するだけで、AIが運用プランを作成してロボアドバイザーが自動運用してくれます。

お金を振り込めば、自動で投資、ポートフォリオのリバランス、積立なども自動で行ってくれるので、ユーザーによる作業が必要になるとかはないですね。

さらに長期運用者に対する割引制度や、自動で税金を最適化してくれて手元に残るお金を増やしてくれるシステムも備わっています。

やはり業界を代表するロボアドということもあり、まずロボアドバイザーをためしてみたいという人にはおすすめです。ぜひ口座を開設してみてください。

入金した後は、何もせずに運用してくれるので投資のハードルが下がる点が好評です。他にもコロナショックによる株価が下落したものの、株式市場の回復でプラス幅が広がってきてる人も多いようです。

一時的な下落に動揺せずに長期運用することで、しっかりとした成果が期待できる。投資初心者にも安心のサービスとなっています。

初心者でも手軽に運用可能!

https://leverage-investment.com/wealthnavi-profitable/

おすすめ②:THEO+docomo(テオプラスドコモ)

| おすすめ度 | |

|---|---|

| 使いやすさ | |

| 投資先 | 海外ETF |

| 手数料 | 年率0.65〜1%(3千万円を超える部分:0.5%) |

| 運用利回り | 7.48%(過去実績から) |

| 最低投資額 | 1万円(自動積立:月1万円〜) |

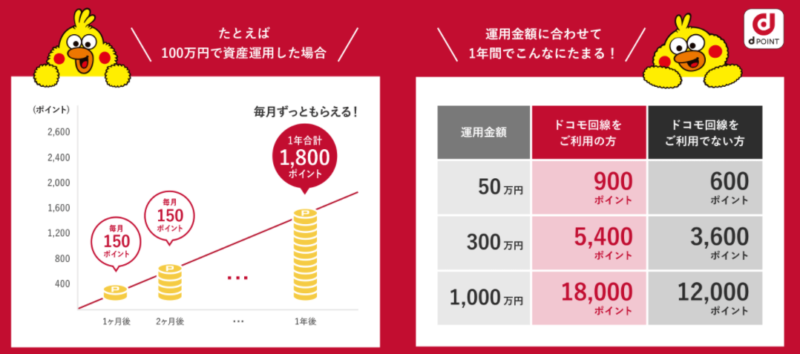

| ポイント | dポイントの割増付与やドコモ口座との連携など、NTTドコモユーザーにメリットが多い。 |

THEO+docomoは、最大約30銘柄もの世界のETFを組み合わせて、年齢や金融資産額に応じた231の運用ポートフォリオを構築し、1万円の少額から国際分散投資を行うことが可能です。

搭載されたAIのロボアドバイザーが、世界中の膨大な自然言語情報や市場データを収集・分析し、その情報をもとに銘柄や資産クラスが一定期間後に大幅に下落するかを判断。大きな下落リスクのある銘柄の比率を下げ、保守的なポートフォリオへと変更してくれます。

これまで機関投資家しか利用できなかったハイクラスな資産運用を個人でも利用できるようにしたサービスです。

業界最低水準の手数料を採用していて、預かり総額や積立の実施などの状況により通常1%の手数料が、最大で0.65%まで引き下げられます。

THEO+docomoは、運営会社の株式会社お金のデザインと携帯通信の最大手NTTドコモが協業するもの。dカードによるおつり積立機能やドコモ口座と連携が可能となるなど、既に8.5万人が運用中で、満足度は約90%となっています。

特にドコモユーザーに対しては、運用額に応じてdポイントが通常より多くもらえるなど、メリットいっぱいのサービスですね。

資産運用に関心があったけど難しそうでよくわからない、あるいは忙しくてなかなか始められないという人は、ぜひためしてもらいたいです。

やはり運用を継続することでプラスの利益になっている方が多くいるようです。

さらに、NTTドコモユーザの方が、dポイントが多くもらえるなどメリットが多いというような口コミも。dポイントは、いろんなところで使えますから、ぜひ活用したいところです。

▼ドコモユーザーはdポイント割増▼

無料口座開設!最短3分の簡単申し込み

おすすめ③:ROBOPRO(フォリオ・ロボ・プロ)

| おすすめ度 | |

|---|---|

| 使いやすさ | |

| 投資先 | 海外ETF |

| 手数料 | 1%(3千万円を超える部分:0.5%) |

| 運用利回り | 約8.5%(過去5年データから) |

| 最低投資額 | 10万円(自動積立:なし) |

| ポイント | 金融のプロが用いるモデルを用いて短期的な相場の値動きを予測。 |

”ROBOPRO”は2020年1月にFOLIOとAlpacaJapan社が開発した、本格的な資産運用にAIを活用した新しいタイプの”進化版”ロボアドバイザーです。

ロボアドバイザーは、ユーザーの年齢や年収などの特性に応じて、海外ETFなどの金融資産によりポートフォリオを自動で構築、自動運用を行ってくれるサービスです。

ROBOPROの最大の特徴は金融機関のみに提供されていたAI技術を初めて個人向けに解禁したこと。

「ブラック・リッターマンモデル」と呼ばれる高度な金融理論を用いて各資産の将来のリターンを予測。その予測の際にAIを活用しています。これまでのロボアドバイザーとは異なるポートフォリオ構築を行っているんですね。

なのでROBOPROは、知識や経験、時間がない個人でも金融機関が用いるプロレベルの資産運用がお任せで実現できるサービスといえます。

ちなみにFOLIO社は、LINEと提携してワンコイン投資なども運営している会社なので、金融関係では実績のある会社です。

短期的なリターンを追求したい方や相場の状況に応じて積極的な運用を行ってほしい方に、ぜひ活用いただきたいロボアドバイザーです。

2020年1月にはじまったばかりのサービスということもあり、今後に期待しているユーザーの方が多いですね。

これまでにない進化型のロボアドバイザーなので、人気が高まっています。

▼個人向け初解禁のAI搭載ロボアド▼

なお、ロボアドバイザーをもっと知りたい方に向けて関連記事をまとめました。こちらもぜひご覧になってください。