株式中心に資産運用しているけれども、ポートフォリオに債券を含めるべきか不要なのか悩んでいます。

株式の方が債券よりもリターンが高いですよね。どうしたら良いですか?

今回は、このような疑問を持つ方に向けて記事を書いています。

- ポートフォリオに債券は不要と主張する人の理由

- ポートフォリオに債券は本当に不要なのか?

- ポートフォリオに債券が必要である4つの理由

- どのような債券を組み入れるべきか?

自分は、ポートフォリオに債券が不要かに関して、以下ツイートしました。

米国株と米国債券のポートフォリオで過去20年間のバックテストをしてみると、意外なことに株100%よりも債券を40%保有していた方が収益が高いんですね。

これは20年の間にITバブル崩壊とリーマンショックがあったため。なのでリタイア時期が近いときは、債券も含めて資産運用した方が良いです。— かいまる (@leverage_toushi) 2019年6月28日

米国株と米国債券のポートフォリオで過去20年間のバックテストをしてみると、意外なことに株100%よりも債券を40%保有していた方が収益が高いんですね。

これは20年の間にITバブル崩壊とリーマンショックがあったため。なのでリタイア時期が近いときは、債券も含めて資産運用した方が良いです。

これを深掘りします。

自分は投資歴20年で、現在、米国債券ETFであるBLVや株式によるポートフォリオを組んで1,500万円以上運用中です。今回は、この経験も踏まえ記事を書きました。

※ロボアドバイザーによる自動運用という選択

毎日が忙しくて資産運用にかける時間がない…。そんな方は口座にお金を振り込むだけでロボアドバイザーが自動運用するWealthNaviが便利かも。WealthNaviなら株式だけじゃなく債券や金、不動産にも自動で分散投資してくれます。

目次

ポートフォリオに債券は不要と主張する人の理由

いろいろ細かい理由はあると思いますが、債券を”不要”と唱える人が主張する最大の理由は”長期的には株式の方が期待されるリターンが高い”ということに尽きます。

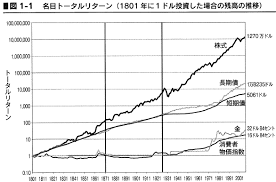

下の図は、株式や債券のトータルリターンを比較したものですが、株式の収益が債券などの他の商品に比べて圧倒的であることがわかります。

出典:「株式投資の未来」 ジェレミー・シーゲル著

この図からも明らかなように、数十年~100年単位で考えれば株式のリターンが債券などよりも高いのは歴史的にも間違いありません。

自分も、若い世代の会社員の資産運用ポートフォリオにおいては、

①資産形成期間が極めて長くとれる

②投資に回せる額が少なく損失が出ても給与収入で補填できる

③人的資産(労働で稼げる)価値が高い

ことから、債券は必要なく高収益を目指して株式100%で問題ないと思います。

参考記事 >> (資産運用)20代,30代のポートフォリオはリスクを取って高収益を狙え!

ポートフォリオに債券は本当に不要なのか?

投資する年代にもよりますが、40代を過ぎてくると、

①リタイアの時期が近づき、資産形成期間が残りわずか

②投資額が収入に比べて大きくなる(補填が効かない)

③人的資産(労働で稼げる)価値が落ちる

となるので、ポートフォリオはリスクが小さい方が良いですね。株の値動きは激しいですから、やはり債券を組み入れるべきと考えます。

①②は説明不要ですよね。

40代を過ぎてくると、収入を資産に回せる期間が少なくなりますし、これまで十数年かけて資産運用してきて投資額が膨れあがってきます。

また③は、特に若い時期は転職も比較的容易ですが、40半ばを過ぎてくると転職は困難になりますし、将来的に稼げる総収入も少なくなってきます。

以下、ポートフォリオに債券が必要である理由についてです。

ポートフォリオに債券が必要である4つの理由

債券をポートフォリオに組み入れる理由は、

- 債券のリターンは安定している

- 債券を組み入れた方がマイナスの期間が短い

- 株式に比べて値動きがマイルド

- 着実な分配金が期待できる

です。以下、詳細に見ていきますね。

理由1:債券のリターンは安定している

債券の方がリターンが安定しているので、年単位の収入を計算に入れやすいですね。

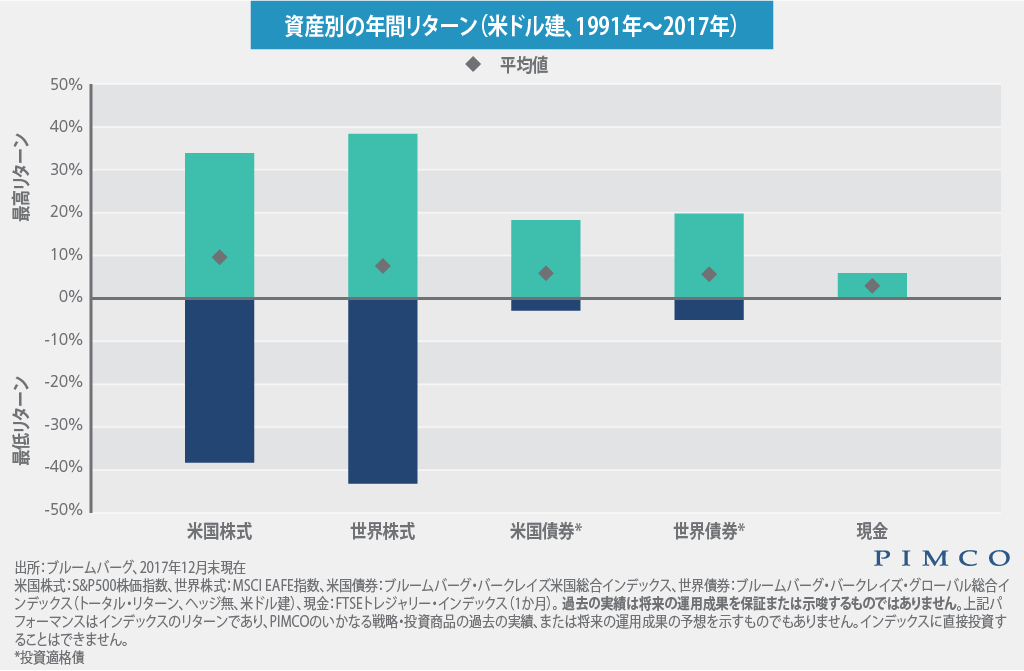

下のグラフは、債券又は株式30年近くのリターンのバラつきを示したもの。0%より上の部分はプラス、下の部分はマイナスを意味します。

株式は1年で40%近いリターンを得ることもありますが、逆に40%近い損失を出すこともあります。

他方、債券のリターンは安定してますね。株式とは異なる性質を持っているということです。

出典:PIMCOホームページより

理由2:債券を組み入れた方がマイナス期間が短い

意外と思われるかもですが、1999年~2019年の20年間は債券を組み入れたポートフォリオの方が株式100%よりも収益が高いんです。

これは、”PORTFOLIO VISUALIZER”というサイトでバックテストした結果。以下の条件でパフォーマンスを比較しました。

・10,000ドルを初年に投資

・Portfolio 1 ⇒ 債券60%+株式40%(青)

・Portfolio 2 ⇒ 債券40%+株式60%(赤)

・上記をS&P500に連動するETFと比較(黄)

・年に1回リバランス。インフレ率を考慮

以下の図は、2009年~2019年の10年間の結果です。

リーマンショック後の株式市場が回復する時期ですから株式100%の収益が圧倒的ですね。

債券を組み入れたポートフォリオでも株の比率が高い方がパフォーマンスが良いです。

次に1999年~2019年の20年間を見てみましょう。投資のパフォーマンスは、比較する期間によって大きくかわるんですよね。

驚きの結果です。債券40%のPortfolio 2のパフォーマンスが株式100%よりも勝っています。

債券60%という超保守的なPortfolio 1でも、2017年の半ばごろまでは株式よりもパフォーマンスが良かったんですね。

これは2000年代前半のITバブル崩壊と2008年のリーマンショックの影響から、株式のパフォーマンスが落ちたことによるもの。

さらに言えば、Portfolio 1(債券60%)は一度も投資額10,000ドルを下回る時期がありませんでした。

なので債券を組み入れることで、リーマンショックのような金融危機から投資資金を守ることができることが分かる思います。

理由3:債券は株式に比べて値動きがマイルド

以下の図は、1999年~2019年の20年間について年率リターンで比較したものです。

株式の値動きが激しいのが棒グラフでもわかりますね。リーマンショックのときは下落率が40%近い一方、2013年は25%を超えてますね。

一方、債券60%のPortfolio1は、ほとんどの年で年率はプラス、リーマンショックの時でも下落率は10%程度です。

以下の表は、年率リターンが一番良かったときと悪かったときの比較です。

債券を組み入れている方が値動きが小さいことがわかります。

| Best | Worst | |

|---|---|---|

| Portfolio 1 | 15.04% | -11.78% |

| Portfolio 2 | 20.40% | -20.20% |

| 株式100% | 32.18% | -37.02% |

理由4:安定した分配金を期待できる

企業の業績が悪化して配当金が減らされる”減配・無配リスク”がない分、債券のほうが安定した分配金を期待できるといえますね。

もちろん、債券でも国の財政が急激に悪化して金利の支払いができなくなる「デフォルト」のリスクがありますが、個別企業よりはリスクが低いです。

また社債の場合でも、倒産しない限りは支払われますから、企業業績に連動する配当金よりは安全といえます。

どのような債券を組み入れるべきか?

証券会社では、いろんなタイプの債券を販売していますが資産運用には、

・リターンを考えると日本国債よりも米国債券ETF

・ポートフォリオには米国債券ETFのBNDかBLV

が良いと考えます。以下、クイックに見ていきます。

リターンを考えると日本国債よりも米国債券ETF

日本国債は、金利やリターンが低いので、保有する価値がありませんね。おススメは金利の高い先進国の外国債券です。

自分としては売買が容易であることや償還期間を考えなくて良い、分散が効いている等の理由から、米国の債券ETFを購入が良いと考えます。

ポートフォリオには米国債券ETF BNDかTLT

理由は、分配金が毎月しっかりでることです。

BNDは米国全体の債券市場を扱ったETFでバランスよく長短債券が入っています。他方、TLTは長期債券を中心としたETFですね。

BNDで年率2.3%程度、TLTで2%程度ですから円預金を考えれば十分なリターンと言えます。

以下が過去5年のパフォーマンス比較です。

赤:BND 青:TLT

BNDはプラスマイナス5%の範囲内で収まっている一方、TLTの値動きが大きいですね。

なので、値動きの安定を求めるならBND、利回りと値上り益を求めるのであればTLTとなります。

米国ETFに手間をかけずに自動運用する方法とは?

株式への資産運用が最もパフォーマンスが良いことは、過去のデータから明らかですが、コロナショックのように短期間で大暴落することも。

やはり資産運用の基本は、米国株、日本株を保有しつつ、債券や金、不動産などに資産を分散して長期運用するというのが合理的な手法です。

自分でポートフォリオを作って運用するのも良いですが、ウェルスナビを活用して長期投資すれば、ロボアドバイザーが世界中の市場の株、債券、金、不動産などの米国ETFに分散投資してくれます。

自分も活用していますが、口座にお金を振り込めば基本的に何もしなくても良いんですよね。忙しい会社員や主婦の方に特におすすめです。詳しくは以下の記事にまとめています。

https://leverage-investment.com/wealthnavi-profitable/

「ポートフォリオに債券は不要なのか?」まとめ

今回は、債券が不要なのかという件について、債券をポートフォリオに含めるべき4つの理由やおススメの商品を述べてきました。

長期的には株式100%のパフォーマンスが良いことは間違いありませんが、投資する期間や時期によって債券を組み入れた方が、良い結果になるということ。

それは1999年からの20年のパフォーマンスを比べてみれば、債券の効用というのは明らかであると思います。

なので、40代も過ぎて資産形成期間が短くなっている者はポートフォリオに債券を組み入れて、ある程度保守的な運用を心がけるべき、というのが今回いいたかったことです。

株や投資信託ならネット証券のSBI証券が良いです

やはり株や投資信託で長期投資というのが資産運用の王道です。

これから投資を始めたいけど、証券会社がたくさんあってどこにしたら良いか迷っている方多いと思います。

ネット証券にはそれぞれ異なる特徴や強み、力を入れているサービスに違いがあるので、どれが自分にあうネット証券か本当に迷いますよね。

そんな方は、多くの商品を取り扱っていて手数料も業界最安水準のSBI証券がオススメです。

口座数や経営規模の面で、他のネット証券を圧倒。まずはSBI証券で間違いはありません。

自分は現在ネット証券6社の口座を利用していますが、扱っている商品やサービスの種類が豊富で、しかも手数料も他に比べて安く、評判どおりSBI証券の総合力が最も高いと感じています。

詳細は以下の記事にまとめてますんで、ぜひご覧ください。

なお資産運用に役立つ情報について以下にまとめました。役に立つ情報ばかりですので、ぜひご覧ください!

・AIによる全自動の資産運用

・1万円からの不動産投資

・ソーシャルレンディングで年率5%の資産運用

・手数料月額20円の証券会社で日本株運用

・取引手数料ゼロの証券会社で米国株運用

・資産運用の無料オンラインセミナーに申し込む

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、資産形成に関連するトピックについて解説しています。ぜひご覧ください。

20代30代のおすすめポートフォリオを組む際に考えるべきポイントについてまとめました。年配の方にも参考になると思います。

人生100年時代と言われる中、”自助”で資産を増やさなければ生涯労働です。もはや国や会社だけには頼れない現状を分析しました。

資産運用といってもサービスがいっぱいあって、どれにしたら良いかわからないですよね。初心者におすすめの資産運用についてまとめました。

資産を構築するには、得られた収入を投資に回すのが王道。ボーナスで株式投資を行うべき理由についてまとめました。