最近、投資に興味がありますけどサラリーマンは資産運用しないとだめですか?なんか敷居が高いし、正直面倒くさいです。

手軽に投資して資産運用できる、おすすめの方法はありますか?

今回は、このような疑問を持つ方に向けて記事を書いています。

投資歴20年のかいまるです。某企業で3年程度人事関係の業務をした経験があり、現在は管理職をしています。

- サラリーマンが資産運用すべき理由3つ

- サラリーマンは資産運用で会社のオーナーになるのが合理的

- サラリーマンにおすすめの資産運用方法とは?

自分は、サラリーマンの投資に関連して以下のツイートをしました。

株式投資をする人と、しない人で資産寿命が大きく差が出ることになりますね。

自分は70歳まで働くのは真っ平御免なので「自助」で早期セミリタイアを目指します。「人生100年の蓄え」国の指針案が炎上 「自助に期待するなら年金徴収やめろ」批判殺到(岡田有花) https://t.co/2bN6iXJbj0

— かいまる (@leverage_toushi) 2019年5月23日

株式投資をする人と、しない人で資産寿命が大きく差が出ることになりますね。

自分は70歳まで働くのは真っ平御免なので「自助」で早期セミリタイアを目指します。

上記を深掘りします。

自分は、投資歴20年を超えており、日本株や米国株を中心に1,500万円以上を資産運用しています。

今回は、この経験を踏まえて記事を書いています。

利息でコツコツ資産を増やすならFunds!

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!

目次

資産運用すべき理由①:給料が増えない!

今年の初め頃に、厚生労働省による毎月勤労統計調査の不正について話題になっていましたね。

・実質賃金は実は低下していた

・アベノミクスは失敗だった

というような話がマスコミを中心に騒がれていました。

統計不正の影響云々の話は置いておくにしても、実は実質的な賃金の低下が落ち着いてきたのはつい数年前の話で、日本ではデフレ経済の中で、実質賃金は落ち続けています。

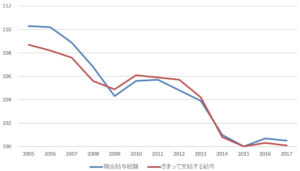

以下の図は、平成27年の賃金を100としたとき、インフレ率の影響を踏まえた実質的な賃金の変化を表しています。

出典:厚生労働省の毎月勤労統計をもとに作成

結構衝撃ですね。簡単に言うと、

・10年程度で実質賃金10%減

・2005年から2015年まで実質賃金は減少

・2015年から実質賃金は若干増えて、ほぼ横ばい

ということですよね。

「アベノミクス」で大規模な金融緩和策を行って、何とか実質賃金は下げ止まったといったところ。

ただ、金融緩和策が成功して、インフレは商品やサービスの値段が上がると、実質賃金は上がりづらい状況になるということです。

日本は、成長性が低いため、将来的に賃金(給料)が大幅に伸びることは期待薄な状況ですよね。

資産運用すべき理由②:”生涯労働”からの脱却

はっきり言って、株や債券なんかに投資して資産を増やしていかないと”生涯労働”ということになりますね。

・「人生100年時代」の到来

・年金が支給は65歳⇒70歳?⇒75歳?

・終身雇用制度の崩壊

上記のとおり。クイックに見ていきます。

「人生100年時代」の到来

日本人の平均寿命が伸び続けて、「人生100年時代」が到来すると言われているなか、60歳や70歳になっても働き続ける必要がでてきます。

少子高齢化によって若い世代の労働人口が増えてこない中、年金や医療費などの社会保障費が膨れ上がっているからですね。これまで現役を引退していた世代にも、働いてもらい社会保障を支えていくことが必要だということ。

政府も70歳までの雇用確保を企業の努力義務とすべく、現在法改正を進めるなどの取り組みを進めています。

「生涯現役」というと聞こえは良いですけど資産がないと、生活費のために働き続ける必要が出てきますね。

年金支給は65歳⇒70歳?⇒75歳?

将来は年金で悠々自適な生活を想像しているかもですが、高齢者が増えて年金財政が厳しくなっていますから、年金支給年齢の引き上げが今後議論されていくのは確実です。

今の年金制度は100歳まで生きることを前提に設計されていないですから。そうなってくると、生活費を稼ぐために働き続ける必要がでてきます。

終身雇用制度の崩壊

終身雇用制度の崩壊は、サラリーマンの生涯年収が低下することを意味するので、金融資産から収入を生み出すことを検討すべきですね。

トヨタ社長が「終身雇用に対して企業側にインセンティブがない」という発言に代表されるように、終身雇用制度の崩壊は既に始まっています。

政府は70歳までの雇用確保を企業に求めることになりますから、行きつく先は契約社員、嘱託などの非正規社員としての雇用継続が増えてくると予想されます。

そうなってくると、年収はだだ下がりですから、これを補填するためにも株や債券に投資して資産を増やしていくべきですね。

資産運用すべき理由③:富裕層の数は年々増えている

これまでは、労働者の「給料」に関する話でしたけど、株や債権等の金融資産保有額に着目すると、いわゆる「富裕層」って増え続けてるんですよね。

野村総合研究所(NRI)は金融資産保有額を基に、以下の図のように総世帯を5つの層に分類して調査を行っています。結構有名な図なので、見たこともある方も多いと思います。

NRIは、2017年の結果を見ると、

- 超富裕層(5億円以上)⇒ 8.4万世帯

- 富裕層 (1億円~) ⇒118.3万世帯

- 準富裕層(5千万~)⇒322.2万世帯

- アッパーマス層(3千万~)⇒720.3万世帯

- マス層 (3千万未満)⇒ 4,203万世帯

ということ。

富裕層と超富裕層の合計世帯数は126万7000世帯ですが、実は2015年との比較で5万世帯も増えているんですね。

NRIによると、2013年以降の景気拡大と株価上昇などにより、準富裕層と富裕層の数が特に増えているとのこと

景気拡大する状況のなかでも労働によって得られる賃金はなかなか増えないけれど、株や債権等の金融資産は着実に増えていった、ということです。

1株から日本株に少額投資

投資資金が少なくて複数の銘柄に投資なんてできない!

このような株初心者の方も多いと思います。特に若い世代のかたは、株式投資に多くの資金を回す余裕はないですよね。

そんな方に自信を持ってオススメできるのがマネックス証券なんです。日本株に1株の少額から買付手数料取引することができます。

マネックス証券で1株から少額投資

”株式投資してみたいけど、大金を投資するのは不安”

”資金が少ないので複数銘柄に投資できない”

マネックス証券ならトヨタ、三菱商事、NTTなどの優良企業に買付手数料無料で1株の少額から投資できます。

少額から取引できるので”株式投資はちょっと難しそう”とか”まずは試しに株を始めたい”という方に良いかも。

少額から取引できるので”株式投資はちょっと難しそう”とか”まずは試しに株を始めたい”という方に良いかも。

- 1株からの少額投資

- 買付手数料が無料(0円)

- ほとんどの銘柄が1万円で投資可能

- 1株でも貸株で貸株金利をGet

これを機会にマネックス証券に口座開設して、日本株の少額投資を開始してみてはいかがでしょうか?

▼1株から気軽に取引▼

※申込は最短1ページ。

サラリーマンが資産運用するメリットとは?

サラリーマンが資産運用をすることにより収入増が期待できますが、

- 副業にならないで副収入を得られる

- 勤務中にも儲けることができる

- リストラに備える

というメリットもあります。いわゆる不労所得を得られるという点で、資産運用はサラリーマンと相性が良いと言えるでしょう。

「金持ち父さん貧乏父さん」の著者であるロバートキヨサキ氏は、著書の中で、サラリーマンのように自ら働いて稼ぐという生き方は、一番下手なお金を稼ぐ方法だと断言していますね。

最も良いお金の稼ぎ方は、会社のオーナーになって他人を働かせる生き方。

彼は、自分で会社を立ち上げてオーナになることによって大金持ちとなりましたから、起業してお金を稼ぐのが一番良いと言っているわけです。

ただ、多くのサラリーマンにっと起業するというのはリスクが高いですよね。特に家庭を持っている方が、そのような選択を行うことは難しいと思います。

起業の成功率は10%を下回っていますし、会社員時代よりも稼げるといった保証はどこにもありません。

例えば株式に投資して株主(オーナー)となり企業に働かせて対価得るというのが、リスクが少ない形で資産を形成する最も効率的な手段だと言えます。

資産運用は早く始めるほど有利

「おすすめの資産運用は何?」の記事にもまとめましたが、忙しい会社員が早く資産運用を始めるメリット、それは「時間」を利用できること何ですね。

自分が働いてお金を稼がなくても、時間をかけて「お金に働いてもらう」ことによって資産が加速度的に増えていくんです。

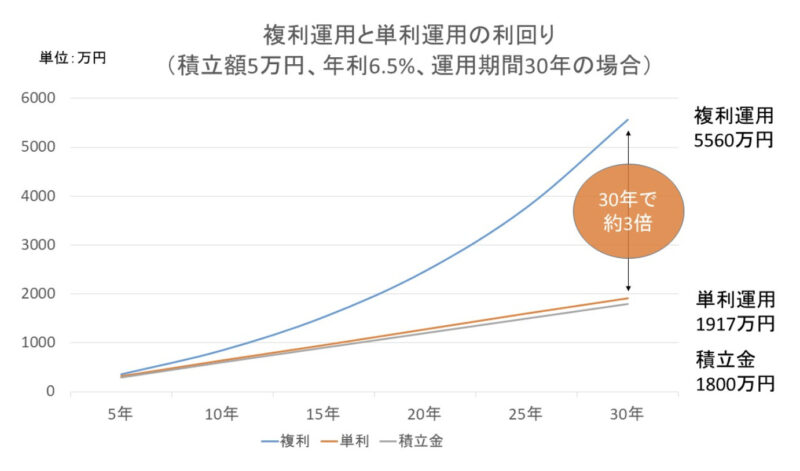

下の図は毎月の積立額5万円を年利6.5%で期間30何で運用した場合のシミュレーションです。

積立総額は5万円×12ヶ月×30年=1800万円。

図を見て分かるとおり複利運用で資産が約3倍にまで膨れ上がっています。

短期間でこれだけの資産を構築するのは非常に難しいですが、時間をかけてコツコツと資産運用を行えば大きく増やすことができるということです。

自分は会社で働きながら、お金が稼いでくれる状態になるんですね。

まとめ

今回は、実質賃金が伸びていない現状と「富裕層」は着実に増えていること、サラリーマンは資産運用することが合理的であることについて述べてきました。

学校を出て70歳、75歳まで働くとなると50年間労働ですよね。年金は下がっていくし、支給年齢も遅くなる。何も動かなければ”生涯労働”が現実を帯びてくると思います。

もちろん働くことに生きがいをもっていれば否定されるものではないです。だけど、多くの場合は生活費を稼ぐために働き続けなければならなくなるでは。

さらに終身雇用崩壊っていうのは、労働によって稼ぐことの難易度が高くなることを意味するんですよね。

サラリーマンも国や会社に頼るだけでなく、「自助」によって、この時代を生き抜いていくことを考えるべきです。まずは「行動する」ことが大事です!

もっとも、いきなり資産形成の準備をすべきと言われても何から始めて良いかわからない方も多いと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、資産形成に関連するトピックについて解説しています。ぜひご覧ください。

20代、30代会社員の武器は時間です。リスクをとって収益を最大化すべき理由と株式投資が適している理由を分析です。ぜひご覧ください。

40代の会社員はリスクを抑えるという視点が必要です。資産運用する際に知っておくべき投資理論を解説です。

資産運用は少額からでも始めることができます。まずは始めてみる、行動することが大事ですね。おすすめの少額投資をまとめました。

https://leverage-investment.com/small-investment-beginner/

株やFXは値動きが激しく、相場の動きが気になる。そんな方にはソーシャルレンディングが良いかもです。定期預金感覚で1.5〜6%程度の年利回りが期待できます。

最後に関連記事を以下にまとめました。ぜひご覧になってください。

なお資産運用に役立つ情報について以下にまとめました。役に立つ情報ばかりですので、ぜひご覧ください!

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!