投資家にとって、企業が実施する自社株買いのデメリットってあるんですか?

自社株買いは、配当金と比べて税金の繰り延べ効果もあるし、短期的にも株価が上がりやすくなりますよね?

今回はこのような疑問を持つ方に向けて記事を書きました。

- 自社株買いとは?

- 自社株買いのデメリットとは?大きく3つ!

- 自社株買いのデメリットを考えると配当金ですよね?

投資歴20年のかいまるです。日本株や米国株を中心に1500万円以上の資産を運用しています。

先日、自社株買いのデメリットに関して以下のツイートをしました。

株主還元策として企業の自社株買い額が年々増えています。

税の繰り延べ効果があるぶん配当より良いという意見もありますが、一度上げると下げづらい配当金と違って自社株買いの額は一過性で、企業が償却しないで市場で売却する場合もあります。

個人的にはお金が手元に残る、配当金のほうが好みです。— かいまる (@leverage_toushi) 2019年7月19日

株主還元策として企業の自社株買い額が年々増えています。

税の繰り延べ効果があるぶん配当より良いという意見もありますが、一度上げると下げづらい配当金と違って自社株買いの額は一過性で、企業が償却しないで市場で売却する場合もあります。

個人的にはお金が手元に残る、配当金のほうが好みです。

上記を深掘りします。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

デメリットばかり?そもそも自社株買いの特徴とは?

企業の株主還元策の一つとして注目を集める自社株買い。その特徴は、

- 自社株買いで株価上昇

- 自社株買いの規模は年々増加

- 自社株買いの公表で短期的には急上昇する場合も

ということ。以下、クイックに見ていきます。

特徴①:自社株買いで株価上昇

「自社株買い」とは、企業が自社の株式を買い戻すこと。市場全体に出回っている株式の総数が減少することになるので、株主が保有する株の価値が上がるといわれています。

ざっくり言うと、企業が自社株買いした分、株が上がるってことですよね。配当金の場合20%の税金がかかるので、長期的には自社株買いのほうが良いという投資家も多いですね。

なので、自社株買いは配当金や株主優待とならんで、企業が株主還元を行う主要な方法のひとつとなっています。

特徴②:自社株買いの規模は年々増加

自社株買いは、株主還元策として年々メジャーになっています。

金融情報サービスのアイ・エヌ情報センターによると、2018年度の自社株買いの総額は6兆7000億円に上り、株主還元策として規模が年々上昇しています。

2012年度と比べて、6年で3倍以上になっているので、企業側としても自社株買いに積極的であることが見て取れます。

特徴③:自社株買いの公表で短期的には急上昇する場合も

いわゆるアナウンス効果ってやつです。「○○億円自社株買いの枠を設定」という報道の翌日に、短期的な買いが集まり株価があがることがあります。

例えば、ソフトバンクグループは2019年2月に大規模な自社株買いを発表したところ、翌日の株価は一時18%高に。

ソフトバンクグループの株価が10年ぶりの大幅高を記録した。過去最大の6000億円を上限とする自社株買いの実施と消却方針を発表。2018年10-12月期(第3四半期)の決算も、ファンド収益の貢献で営業増益だった。

7日のソフトバンクG株は買い気配で始まり、一時前日比1500円(18%)高の9962円と制限値幅いっぱいのストップ高となった。昨年10月17日以来、約4カ月ぶりの高値水準を回復。上昇率の大きさは08年11月5日(19%)以来だ。東証1部の売買代金でトップ。

ソフトバンクのような大企業でも、自社株買いの発表をすると1日で20%近く株価が上がるってすごいですよね。

企業側にすれば、「俺のところの株は安いんだぞ」というアピールになるので、自社株買いの発表は短期的に株価が上がりやすくなりますね。

なお、自社株買いのメリットやなぜ株価が上がりやすくなるのかについては、以下の記事にまとめています。

ぜひご覧ください。

自社株買いにデメリットだらけ?

「投資家は株価が上がることを期待して投資するんだから、自社株買いで株価が上がるなら別に配当金じゃなくても良いだろう」

至極もっともな意見ですね。配当課税もされないし。けど、自社株買いが、メジャーになっているのは、企業経営者側にとってみてもメリットがあるからですよね。

投資家目線に立った時、デメリットと考えられるのは、

- 自社株買いは配当金と違って一過性

- 自社株買いの”株価上昇効果”が見えずらい

- 自社株買いは市場を歪める

ということ。以下、詳細に見ていきますね。

デメリット①:配当金と違って一過性

企業側が、自社株買いの枠を〇億円と設定したとしても、毎年継続する必要がないんです。

例えば、ソフトバンクの自社株買いの6,000億円だって、あくまでも「枠」だし、来年の2月にまた同規模の自社株買いが設定されるかっていうと、わからないですよね。

他方、米国企業なら年4回、日本企業なら年2回の配当金を出すというのは、もはや「義務」になってます。投資家からの増配圧力もかかるし。

増配できるかどうかは、経営者能力の重要なバロメーターですよね。減配なんてことになると、株主総会で突き上げをくらって、経営者失格の烙印を押されます。

だけど自社株買いを実施するかは、通常、企業に判断が判断することになりますので、配当金に比べて不確実であるといえます。

デメリット②:効果が見えずらい

株価は、企業の売上や利益だけでなく世界経済・政治状況、一時的な人気などによって、上がったり、下がったりします。

なので、自社株買いをしたとしても、それが本当に株高につながっているかって一般の投資家にはわからないですよね。

例えば、ソフトバンクが自社株買いを発表して20%近く株価が1日で上がったけど、これって短期筋の買いが入ったためで、自社株買いによるものではないんですよね。

それに、企業が取得した自社株が、そのまま消却すれば良いけれども、市場で売却されてしまうケースもあります。この場合って、一旦減った発行済株式総数がもとに戻るから、株の価値も元に戻ってしまいます。

配当なら”お金”が手元に残るので株主還元を実感できるけど、自社株買いの”株高効果”は見えずらいと思います。

デメリット③:市場を歪めている

企業の経営者が、成果報酬としてストックオプションの形で自社株を受け取るケースが多いですが、不当に株価を吊り上げているという批判が根強くあります。

ストックオプションは、すぐに売却できずに配当金が支払われないから、配当金を支払うよりも自社株買いで株価を上げた方が良い、と考える経営者が多いと言われています。

ストックオプションは、自社株買いによって得られた株を支給するので、将来的には、経営者が市場で売ることも十分にありえますよね。

投資家視点ではなく、企業経営者目線の株高施策は、市場を歪めることにつながります。

デメリット④:財務状況が一時的に悪化する

自社株買いをすると資産である現預金が減少して、自分の会社の株式が増えることになるので、自己資本比率が減少することになります。

また買収防衛策として自社株を大量に購入した場合などは、多額の資金が必要となるため、会社の資金繰りが悪化する場合があります。

自社株買いの特徴など、投資成績を高めために株式投資に関する基本事項を知っておいた方が良いですね。

分散投資や配当再投資のメリットについてまとめていますので、ぜひご覧ください。

結論:自社株買いより配当の方が良くない?

自社株買いは企業経営者に利点の多い制度

こうしてみると、自社株買いって、実は企業経営者にとって利点の大きい制度ですよね。

自社株買いをするって言っても、あくまで「枠」を設定するだけで、企業の都合で中止したっていいわけです。

それに、自社株買いした株を、いずれ市場で売却したって良いですから。

自社株買いの公表で、短期筋の資金も集まる「アナウンスメント効果」で、株価を維持するにも都合が良いです。

やっぱり自社株買いよりも配当が好きです

自社株買いってお金が手元に入らないので、実感がわかないんですよね。

ソフトバンクは自社株買いを行うと発表した翌日に20%以上株価が上がりましたけど、自社株買いを発表しても株価がほとんど反応しないことも結構あるし。

自社株買い「1,000億円」したとしても、その分株価が上がっているっかっていうとそんなことはないんですよね。

減配は経営者失格という評価になるので、不採算部門を売却してでも配当金を継続するというインセンティブが働きます。

こういったことを考えると、配当課税で20%の税金がかかったとしても、配当の方が良くないですかね?

資産運用は早く始めるほど有利

「おすすめの資産運用は何?」の記事にもまとめましたが、忙しい会社員が早く資産運用を始めるメリット、それは「時間」を利用できること何ですね。

自分が働いてお金を稼がなくても、時間をかけて「お金に働いてもらう」ことによって資産が加速度的に増えていくんです。

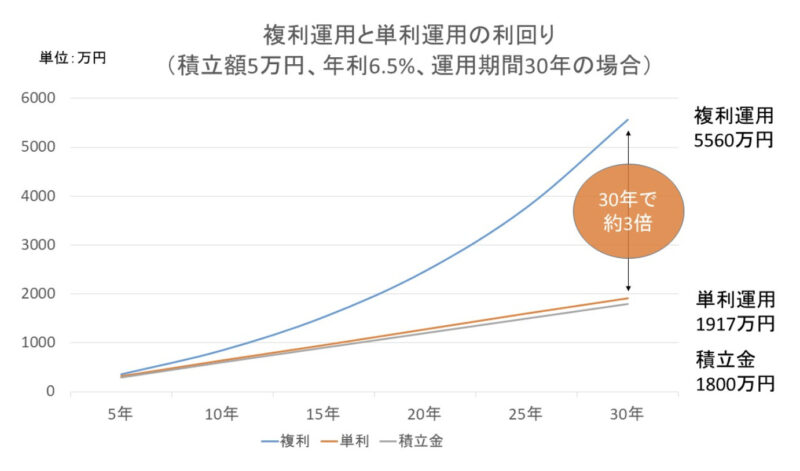

下の図は毎月の積立額5万円を年利6.5%で期間30何で運用した場合のシミュレーションです。

積立総額は5万円×12ヶ月×30年=1800万円。

図を見て分かるとおり複利運用で資産が約3倍にまで膨れ上がっています。

短期間でこれだけの資産を構築するのは非常に難しいですが、時間をかけてコツコツと資産運用を行えば大きく増やすことができるということです。

自分は会社で働きながら、お金が稼いでくれる状態になるんですね。

「自社株買いのデメリットとは」まとめ

今回は、自社株買いのデメリットということで、自社株買いの特徴や配当金の方が良いのではないかということについて、述べてきました。

投資家にとってみれば、株価+配当金のトータルリターンが最大化すれば問題ないわけですが、自社株買い自体の株高効果というのが非常に見えずらいんですよね。

さらに、配当金と違って、自社株買いは将来の継続を求められるものでもないので、企業経営者視点で見ると利点の多い制度と言えます。

なので、将来的な継続がある程度期待できる配当金の方が、20%の配当課税を考慮したとしても、投資家にとって良いのではないですか、というのが今回言いたかったことです。

最後に賢く株式投資や資産運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、資産形成に関連するトピックについて解説しています。ぜひご覧ください。

20代、30代会社員の武器は時間です。リスクをとって収益を最大化すべき理由と株式投資が適している理由を分析です。ぜひご覧ください。

40代の会社員はリスクを抑えるという視点が必要です。資産運用する際に知っておくべき投資理論を解説です。

資産運用は少額からでも始めることができます。まずは始めてみる、行動することが大事ですね。おすすめの少額投資をまとめました。

https://leverage-investment.com/small-investment-beginner/

株やFXは値動きが激しく、相場の動きが気になる。そんな方にはソーシャルレンディングが良いかもです。定期預金感覚で1.5〜6%程度の年利回りが期待できます。