資産運用といってもいろんなサービスがありますが、年利回り5%を超えた運用を行うことは可能なんでしょうか?

年利5%超えを期待できる資産運用を知りたいです。

このような疑問を持つ方に向けて記事を書いています。

- 資産運用で年利回り5%は可能なの?

- 年利5%超えにはリスクを取ることが必要?

- 年利5%超えが期待できる資産運用とは?

投資歴20年のかいまるです。現在は株式や投資信託だけじゃなく、ロボアドバイザーなどを活用して1500万円以上を運用しています。

不透明感いっぱいの将来に備えるために、

・「資産運用したいけど、できるだけ儲かるものが良い」

・「銀行預金は安全だけど利息がほとんどゼロ」

という方は多いのではないでしょうか?

最近は新型コロナ拡大の影響により、多くの方が収入減に。そういう時だからこそ、できるだけ高いリターンが期待できる資産運用が求められるんですね。

そこで今回は、年利回り5%超えを期待できる資産運用について取り上げます。

この記事を読んでいただければ、そもそも利回りの高い運用は可能か、どんな運用先があるか理解できます。

ぜひ最後までご覧になってください!

なお、資産運用ってそもそもなに?という方のために、以下の記事では初心者におすすめの資産運用について紹介しています。ぜひこちらもご覧になってください。

https://leverage-investment.com/2020/09/25/asset-beginner-recommend/

目次

資産運用で年利回り5%は可能なの?

資産運用とは、自分が持っている資産(お金)を株や投資信託などへの投資に回して、資産を増やすこと。

その際、資産運用における年利回りとは1年で何%のお金が増えるかを表した比率のことです。

例えば100万円資産運用して1年間で105万円に増えれば年利回り5%ということ。

資産運用で年利回り5%は可能なのか?結論からいうと年利回り5%の運用は可能だということです。

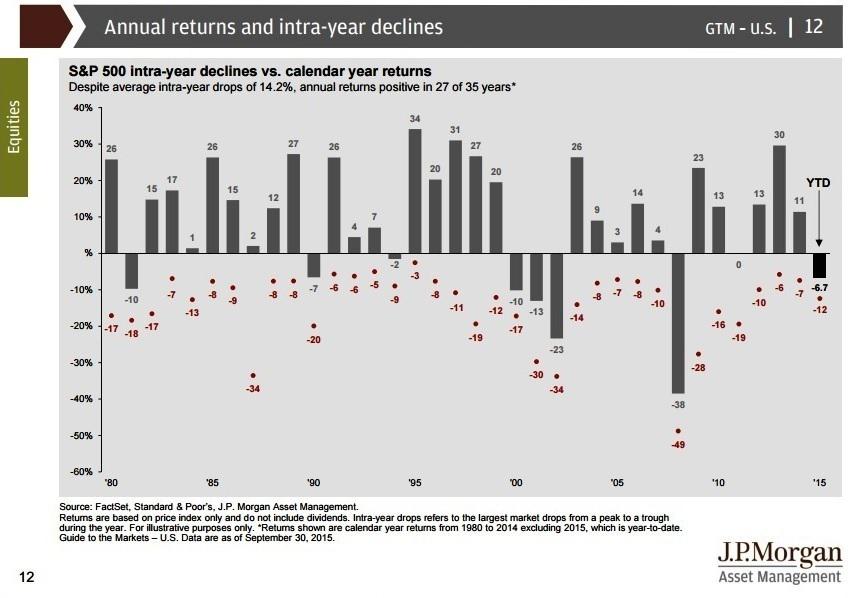

例えば以下のグラフは米国の株価指数であるS&P500が1年間でどれだけリターンがあったかを示したもの。

1980年から35年間のグラフになりますが、30%を超えている年もあればマイナスになっている年もあって、結構ばらついているのが分かりますね。

1980年からの35年で最もパフォーマンスの良かった1995年。年利回りは+34%ですが、リーマンショックのあった2008年は-38%になっています。

35年のうちプラスだったのは27回、マイナスだったのが8回なんですね。

これを大体平均すると年利回りは10%程度となっていて、米国の株式市場に投資していれば年利5%を超える運用が可能だったということになります。

しかし、ここで注意しなければならないのは毎年必ず5%以上の年利回りになるとは限らないということです。

要するにリスクを取る必要があるということですね。

年率5%超えの資産運用にはリスクを取ることが必要

上記のS&P500の様に、株などの資産運用におけるリターンとリスクをざっくり言うと、

- 貯蓄では年利回り5%は不可能

- リスクをとって収益を狙うことが必要

- 年利5%は可能だが確実ではない

ということです。クイックに見ていきます。

貯蓄では年利5%は不可能

最近は「貯蓄から投資へ」という言葉を聞いたりする機会が増えてます。

1980年代のバブルの頃は銀行への貯金だけで年利回り5%を超えていましたが、低金利の現在では預貯金にお金を眠らせていてもほとんど増えません。

他方、現在の銀行預金の年利回りは0.01%程度であり100万円預金していても利息100円程度…。ATM1回の利用料にもならないんですね。

なので年利回り5%を実現するためには、手持ち資産を元手に積極的に運用することが必要ということです。

もちろん資産運用をしたからといって確実に儲かるわけではありません。資産運用も”投資”なので、お金が増えることもあれば減るリスクも…。

しかし、資産が減るリスクをとらなければ運用でリターンを得ることはできないということです。

リスクをとって収益を狙うことが必要

リターンとは株などの資産運用を行うことで得られる成果のことであり、収益が得られることもあれば、損失が出ることもあります。

一方、リスクを直訳すれば「危険」ということですが、株などの投資の世界においてはリスクとはリターン(収益又は利回り)のばらつきを表します。

すなわち株式投資にはリスクがあるというのは、「結果が不確実であること」を意味します。例えば、

- 初期投資:100万円

- 年率利回り:5%

で運用した場合、リスクの水準によってリターンがばらつきますよ、というのが以下の図です。

出所:明治安田アセットマネジメントHPより

リスク0というのは不確実性が0ということですから、10年間5%複利で162万円きっちりと得られます。

他方、リスクが高くなればなるほど、リターンのばらつきが大きくなることがわかります。

年利5%は可能だが確実ではない

リスクを取らなければ資産運用で年利5%を得ることはできないということです。

なので株式投資では期待できる年利回りは過去のデータから5〜7%程度といわれています。

しかし収益にばらつきが出る”リスクがある”ので、資産運用においては

・確実に年利5%の収益を得られるわけではない

・年によってはマイナスになることもある

ということは良く理解しておくべきですね。

年利5%以上が期待できる資産運用とは?

多くの投資方法が存在しますが、年利5%以上を期待できるおすすめの資産運用は、

- 株式投資

- 投資信託

- ロボアドバイザー

- ソーシャルレンディング

ですね。クイックに紹介していきます。

年率5%超え資産運用①:株式投資

株式投資は、株式会社が事業資金を集めるために発行する「株式」に投資するもの。資産運用先としては最も人気が高いですね。

株式を購入した者は「株主」となっては企業の出資者(オーナー)となります。

株主は、企業に出資する対価として、株主総会で議決する権利(議決権)や配当金・株主優待を受け取る権利などを得ることができるんですね。

株式投資が資産運用の王道と呼ばれるのは長期的に極めて高いリターンが期待できることです。

物価の値上がり(インフレ)の影響を抜いたトータルリターン(値上り益、配当、利息を含む)は、過去のデータから、他の資産と比較して圧倒的に高い結果を示しています。

出典:株式投資の未来(ジェレミー・シーゲル著)

まとめると、1802年に投資した1ドルが、

- 株 式 : 597,485ドル

- 長期国債 : 1,072ドル

- 短期国債 : 301ドル

- 金 : 1.39ドル

- 通 貨 : 0.07ドル

となっていますね。株式は他の資産と比較しても長期的パフォーマンスは圧倒的に良いことがわかります。

もちろん短期的にはリーマンショックやコロナショックの時のように大暴落することもあるし、1日で3〜5%も下落するなんてことも普通にあります。

ただ株に長期・分散して投資すれば年利回り5%以上の高いリターンが期待できるということです。

株式投資のメリットに関しては以下の記事にもまとめていますので、ぜひご覧ください。

・株で儲かる確率を高める方法とは?

・「株なんて儲かるわけがない」は本当?

・20〜30代はリスクをとって高収益を狙え!

他方、株式投資の最大のデメリットは何と言っても値動きが荒いこと。

なのでリスクが高い、コロナショックみたいな株価暴落が怖い…という方もいると思います。そんな方は、単元株未満株で少額投資から初めてみてはどうでしょう?

通常日本株は100株単位で購入しなければならないので、例えばトヨタの場合約70万円以上の資金が必要なんですね。

それが1株の少額から購入すれば約7000円で購入することができます。

「単元未満株のメリット」でもまとめていますが、1株からの投資で切ればリスクを低く運用を行うことが可能なんですね。

1株からの少額投資ならSBIネオモバイル証券がおすすめ!

1株の少額からコツコツと投資を始めたい方におすすめなのはSBIネオモバイル証券(通称:ネオモバ)です。

- 単元未満株から取引できる(1株からの少額投資)

- 手数料が格安(50万円未満までの取引なら月額実質20円)

- 自動定期買付機能で、忙しい会社員や主婦でも手間なく投資

- 初めて投資する20代〜30代に人気

年率5%超え資産運用②:投資信託

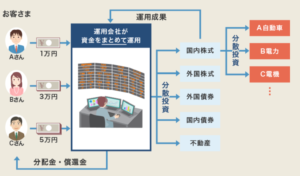

投資信託は、たくさんの投資家から集めた資金を一つにまとめて、投資の専門家である運用会社が国内外の株式や債券、REITなどに分散投資を行い、その運用成果を投資家に分配する金融商品のこと。

投資家の資金を集めて運用するので、誰でも少額で始められます。投資家一人一人の資金は少なくても、まとめると大きな資金になるので効率のよい運用ができるんですね。

初心者に投資信託がおすすめなのは、

- リスク分散が可能

- 少額から購入可能

- コストが安い商品が増えてきた

- 選択肢が豊富

という特徴があるから。

投資信託は一つの投資先ではなく、株式、債券、REIT、商品など様々な資産や銘柄を組み入れているので、リスクが分散されています。

世界中の株式や債券などにも投資する投資信託など、さまざまな種類から投資先を選ぶことが可能。

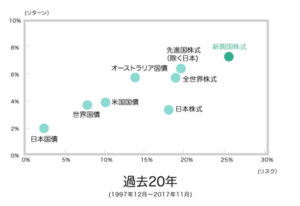

過去20年間の資産クラス別のリターンをまとめたのが以下の図になります。

このグラフから年利5%以上のリターンを期待するには海外株式を中心とした投資信託に投資をすべきということが分かります。

もちろん債券に比べてリスクは高いですが…。

ちなみに、投資信託はどの証券会社でも取り扱っているし、銀行でも購入することが可能ですが、初心者の方であれば手数料の安いネット証券を選んでおけば良いでしょう。

その中でももっともおすすめなのはSBI証券です。

- ネット証券最大手

- 100円から投資信託の購入が可能

- Tポイントで投資信託が購入できる

ということ。

投資信託の購入にTポイントを利用可能なんですね。投資信託や国内株式など、さまざまな商品のお取引に応じて、Tポイントを貯めることもできます。

投資って難しそう、お金がかかる、危険というイメージがあって投資に躊躇している方も、ポイントで投資できれば抵抗感はなくなるはず。

なので資金の少ない方や、まずは少額から投資を初めてみたい人、複数の銘柄や投資信託に分散・積立投資したい人などにとってSBI証券は最適ですね。

オールマイティーに質の高い幅広いサービスや商品をお得に求めるなら、圧倒的にSBI証券はおすすめできます。

※申し込みはスマホでもOK。簡単です!

年率5%超え資産運用③:ロボアドバイザー

ロボアドバイザーは、AIが投資の専門家に代わって資産運用のアドバイスをしたり、実際の資産運用を行うと言った運用サービスです。

現在、様々な会社がサービスの提供が行われていますが、ユーザーはいくつかの質問に答えるだけで、ロボアドバイザーがポートフォリオの作成から株式、債券、金などの資産買い付けや運用などを自動的に行ってもらうことができます。

リスクが比較的高めの運用も選択することも可能なので年利回り5%超えの運用は十分に可能です。

AIのアドバイスは人の感情が入らず最新のアルゴリズムに基づいているもの。

なので、運用に用いられる資産構成(ポートフォリオ)は投資理論に基づいたものになっているもの人気の秘密です。

このポートフォリオの構成や決め方(アルゴリズム)はロボアドバイザーによって違いあるんですんで。

主要なロボアドバイザーについては、以下の記事で比較していますのでぜひご覧ください。

年率5%超え資産運用④:ソーシャルレンディング

ソーシャルレンディングとは、お金を借りたい会社とお金を貸して増やしたい人をネット上でマッチングするものです。

ソーシャルレンディングの運営会社はウェブサイト上で資産運用したい個人から小口のお金を集めて、その資金を企業に融資するんですね。

最少投資額は1万円〜10万円と、資金が少なくてもはじめやすいといえます。

借り手にとっては銀行を通さないで資金を調達できるのが最大のメリット。貸し手は銀行預金よりもはるかに高い金利が得られます。

ソーシャルレンディングって何というのは、以下の記事に詳しくまとめています。

最大のメリットは、リターンである利回りが銀行預金よりも高く設定されていること。

案件によって違いますが、だいたい年利5%から7%ぐらいで設定されている案件が多いですね。

さらに、ソーシャルレンディングは一度融資すると、あとは何もしなくても良いです。

株やFXと違って日々の値動きがないんですよね。

自分も投資初心者のときは日々の値動きが気になってしょうがありませんでした。それに何か大きなニュースとかあると、株価が暴落してますとか、円高が進んでいますとか…。

ソーシャルレンディングは値動きがなくても、銀行預金以上の金利を期待できるということ。

そんなソーシャルレンディングのおすすめサービスをランキング形式でまとめています。ぜひご覧ください。

「資産運用で年利回り5%超えは可能?」まとめ

今回は、資産運用で年利回り5%は可能?ということで、年利5%以上が期待できる資産運用について解説してきました。

結論からいうと、年利5%の資産運用は十分に可能ですがリスクを取る必要があるということです。

改めて強調しますが、

- 日本は少子高齢化で低成長

- 2040年には人口の4割が65歳以上

- 将来の年金や社会保障はどうなるの?

ということを考えると、将来の年金や社会保障が苦しくなるのは確実な未来。加えて日本の高度成長を支えてきた終身雇用も既に崩壊しています。

このような状況を踏まえると、国や会社だけに頼るのではなく、リスクをとったとしても、手持ちの資産を活用して自分の力でお金を増やし将来に備えていく必要が絶対にあるのです。

まだ投資を行っていない方は、まずは一歩踏み出して、できるところから資産運用を始めてみてはどうでしょうか?

最初のネット証券ならSBI証券で間違いないです

これから運用を始めたいけど、証券会社がたくさんあってどこにしたら良いか迷っている方多いと思います。

ネット証券にはそれぞれ異なる特徴や強み、力を入れているサービスに違いがあるので、どれが自分にあうネット証券か本当に迷いますよね。

そんな方は、多くの商品を取り扱っていて手数料も業界最安水準のSBI証券がオススメです。

口座数や経営規模の面で、他のネット証券を圧倒。まずはSBI証券で間違いはありません。

自分は現在ネット証券6社の口座を利用していますが、扱っている商品やサービスの種類が豊富で、しかも手数料も他に比べて安く、評判どおりSBI証券の総合力が最も高いと感じています。

詳細は以下の記事にまとめてますんで、ぜひご覧ください。

自動運用で”ほったらかし”もできる

投資を始めて資産運用を行っていきたいと思っても、仕事や日々の生活で忙しくて投資に時間を割くことが難しいサラリーマンも多いと思います。

自分も証券会社に口座を開設して、直接ETFを定期的に購入していますが、わりと面倒くさいんですよね。

そこでおすすめしたいのが「WealthNavi(ウェルスナビ)」を活用したロボアドバイザーによる自動運用です。

これをおすすめする一番の理由はロボアドバイザーの自動運用で時間も手間もかからないからです。

- とにかく忙しくて時間がない

- 何を投資すればいいかわからない

- リスクを抑えた運用をしたい

- 老後に向けて、コツコツお金を貯めていきたい

上記のとおり。自分も2019年11月からWealthNaviで運用を行っていますが、

◯10ヶ月経過後の運用実績

- 初 期 投 資 額 :50,000円

- 毎 月 積 立 額 :5,000円

- 運用資産総額 :102,751円

- 資 産 評 価 額 :+2,751円(+2.75%)

となっていてコロナショックがあったにもかかわらずプラスの運用成績となっています。

以下のグラフが資産評価額の推移。青い線が評価額、水色に塗られた部分がこれまでの投資額です。

コロナショックで3月に大きく下落した評価額(青い線)が、4〜5月に大きく上昇しているのがわかります。

29週目でプラスに転換しましたが、その後一旦調整してマイナスに。しかし34週目に再びプラスに転じました。

この期間、口座にお金を入れておくだけでほとんど何もしていないですね。ロボアドバイザーが淡々と運用してくれて資産の評価額は上昇傾向です。

毎日忙しい会社員の方は、運用に割く時間はほとんどありませんよね…。だけどウェルスナビなら、お金を振り込むだけでロボアドが自動運用してくれます。

淡々と分散・積立投資をすることで資産運用は長期的に見るとリターンが安定して行きます。できるだけ早めにはじめるのがオススメです。

特に今は株式市場が上昇トレンドとなっている時こそが、運用リターンが高くなる傾向にあります。

これを機会にWealthNaviでの口座開設を検討してはいかがでしょうか?

株式市場が上昇傾向の今が、資産を大きく増やすチャンスです!

初心者でも手軽に運用。無料口座開設!

https://leverage-investment.com/wealthnavi-profitable/

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、資産形成に関連するトピックについて解説しています。

ぜひご覧ください。

40代のおすすめポートフォリオを組む際に考えるべきポイントについてまとめました。若い方にも参考になると思います。

人生100年時代と言われる中、”自助”で資産を増やさなければ生涯労働です。もはや国や会社だけには頼れない現状を分析しました。

資産を構築するには、得られた収入を投資に回すのが王道。ボーナスで株式投資を行うべき理由についてまとめました。