自分は会社員で長期投資を考えています。20代から30代なら、どのようなポートフォリオを組めば良いんでしょうか?

インデックス投資がいいと聞くけど…。具体的にどんな商品を買ったら良いか知りたいです。

このような疑問を持つ方に向けて記事を書いています。

投資歴20年のかいまるです。会社に入社してからすぐに投資を初めて、現在は日本株や米国株を中心に2000万円以上を運用しています。

- 20代から30代が資産運用をする必要性とは?

- 20代から30代で投資を始めるメリットとは?

- 20代から30代でおススメのポートフォリオとは?

- 20代~30代が資産運用のポイントとは?

先日、自分は以下のツイートをしました。

資産運用における株式の割合は、

・100-年齢

というのがセオリーですが、20代~30代の会社員は株100%でも良いと思います。若い時期は投資に回せる資金は少ないし、将来的に働いて稼ぐ「人的資産」部分が大きいから。この時期は、ほったらかし投資で、仕事と家族との時間を大事にすべきだと思います。— かいまる (@leverage_toushi) 2019年6月4日

資産運用における株式の割合は、

・100-年齢

というのがセオリーですが、20代~30代の会社員は株100%でも良いと思います。

若い時期は投資に回せる資金は少ないし、将来的に働いて稼ぐ「人的資産」部分が大きいから。この時期は、ほったらかし投資で、仕事と家族との時間を大事にすべきだと思います。

上記を深堀りします。

利息でコツコツ資産を増やすならFunds!

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!

目次

20代から30代が資産運用をすべき理由とは?

やはり国に頼らず「自助努力」で資産を作るべきだからですね。

20代や30代の若いうちに資産運用は必要ないと思われる方もいるかもしれませんが、将来の年金や生活に目を向けると、この年代は苦しくなるかもです。

ざっと理由をあげただけでも、

- 日本は少子高齢化で低成長

- 2040年には人口の4割が65歳以上

- 将来の年金や社会保障はどうなるの?

というもの。

自分は将来の不安をあおるつもりはないですが、20代、30代の世代が60歳になるころには、今よりも状況が良くなることはないですね。

年金や社会保障が破綻することはないですが、給付額が減ったり条件が悪くなることは確実。

「70歳になったけど、働き続けないといけない・・・」

自分が投資をしている理由は”年老いてまで働き続けたくないな”ということ。あと二十数年間もやりがいを持って仕事を続けるのは正直しんどいですね…。

20代から30代のうちに資産運用を考えて、投資を開始することです。

当然、投資ですからリスクはありますけれども、若者の特権である”時間”を使うことで、損をしずらい運用が可能です。

20代から30代で資産運用を始めるメリットとは?

忙しい20代から30代の会社員が資産運用を始めるメリット、それは「時間」があること何ですね。

自分が働いてお金を稼がなくても、「お金に働いてもらう」ことによって資産が加速度的に増えていくんです。

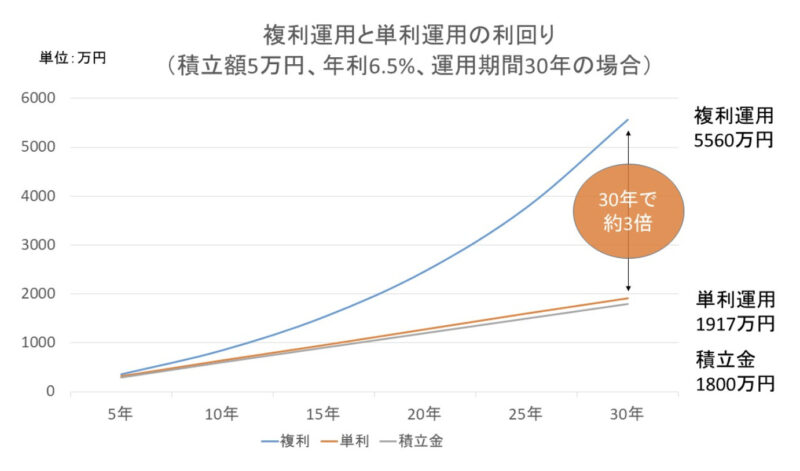

下の図は毎月の積立額5万円を年利6.5%で期間30何で運用した場合のシミュレーションです。積立総額は5万円×12ヶ月×30年=1800万円。

図を見て分かるとおり複利運用で資産が約3倍にまで膨れ上がっています。

短期間でこれだけの資産を構築するのは非常に難しいですが、時間をかけてコツコツと資産運用を行えば大きく増やすことができるということです。

自分は会社で働きながら、お金が稼いでくれる状態になるんですね。

※米国株取引手数料0円の証券会社という選択

米国株の取引手数料は日本株に比べて実は割高…。できるだけコストをかけずに取引したいならDMM株が良いかも。DMM株は米国株そして米国ETFの取引手数料0円なので、お得に取引するのもありですね。

20代から30代のポートフォリオは株式中心で良いの?

以下の3つの理由から、20代〜30代は株式一択で良いです。

- 資産運用にまわせるお金が少ない。

- 人的資産が資産運用額より圧倒的に大きい

- 投資に一番大事な時間がある。

以下、詳細見ていきます。

理由①:資産運用にまわせるお金が少ない

投資に回せるお金が少ないため、仮に株式で含み損を抱えたとしても、会社からの給与収入で取り返すことが可能です。

20代から30代の方は、資産運用に使うことができるお金が少ない、ということがあります。特に20代は給与がほとんど上がりません。

国税庁の民間給与実態統計調査によると20代の給与は、

20歳~24歳の平均給与:258万円

25歳~29歳の平均給与:309万円

となっています。

30代になれば、上がり幅も大きくなりますが、同時に結婚や子育て、家・マンションの購入などのライフイベントにお金がかかる時期に差し掛かります。

なので、この年代の投資元本は少ないでしょうあから、株式で損失を抱えたとしても、その額はそれほど大きくないと考えられます。

自分も、30代前半だった頃にリーマンショックがあって、約300万円の資産運用総額から70万円程度の含み損を抱えました。

しかし、その後の追加購入と株式市場の持ち直しにより、2年程度でプラスに回復しました。

理由②:人的資産が資産運用額より圧倒的に大きい

会社員の方は、20代のサラリーマンでも働くことで年間平均300万円を、給与の形で安定的に稼げます。これは、300万円稼ぐことができる「人的資産」価値を持っていることにほかなりません。

仮に、年率4%の資産運用でこれだけのお金を生み出すためには元本7,500万円必要ということになります。

なので、サラリーマンは7,500万円の「人的資産」を既に持っていて安定的に稼げるわけですから資産運用にはリスクの高い株式でも問題ないということです。

例えば、500万円を株式に投資したとしても、人的資産:株式=94%:6%となり、圧倒的に保守的なポートフォリオを組んでることになります。

理由③:株式投資に一番重要な時間がある

20代から30代が資産運用で投資をする場合の最大のメリットは若さであり時間です。株式投資は、時間をかけることで勝率が高まります。

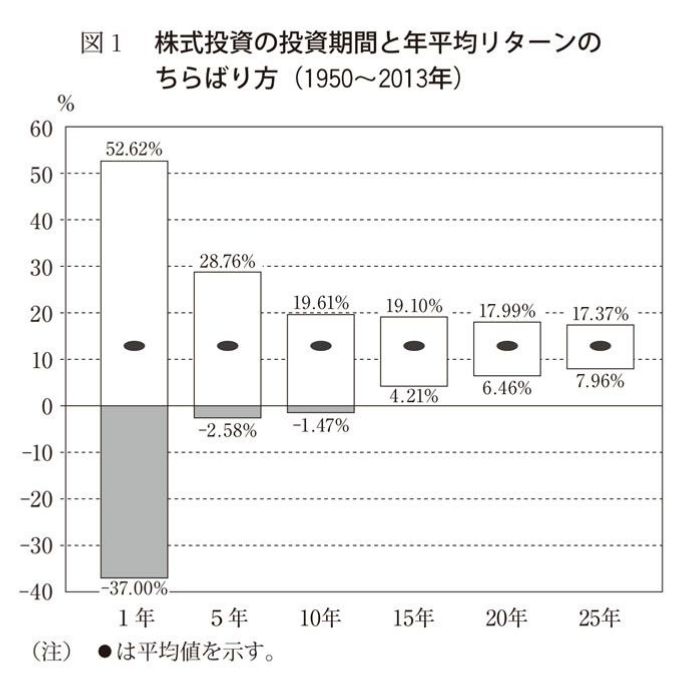

以下の図は、名著”ウォール街のランダムウォーカー”から抜粋したものですが、米国市場で1950年から2013年の間で、株式投資をした場合の年平均のリターンを示したものです。

保有期間が1年の場合、50%以上の利益を得る年もありましたが、逆に40%近く損失を出す年もあります。

しかし、投資期間が長くなると、年率が12%程度に収束し、損失を出している期間が少なくなります。

15年間株式を投資していれば、どの期間に投資したとしても、最低で年率4.21%のリターン。損失を出すことはなかったということです。

当然、これは過去の実績ベースですから、将来はどうなるかわかりません。

ただ、20代~30代の特権である若さ、”時間”を武器に資産運用すれば利益を出す確率が極めて高くなるということが分かると思います。

なお、投資理論や長期の資産運用には株式が優れている理由などについて勉強したい方は、以下の記事におすすめの本を紹介していますのでぜひご覧ください。

20代から30代でおススメのポートフォリオとは?

結論は「株式のインデックスファンド(投資信託又はETF)」に集中投資することだと思います。

FXや株の信用取引で短期売買というのは運用ではなく”ギャンブル”ですね。リスクが高くて資産を失う可能性が高くなるのでおすすめできないですね。

株式の長期投資は債券や金に比べてリスクは大きいですが、長期的に見るとリターンが圧倒的に大きいです。

例えば、NYダウなどのインデックスに採用されている企業は、Appleやコカ・コーラ、マクドナルドなどの日本人でもなじみのある超優良企業ばかり。日経平均に採用されているのも、日本を代表するような企業ばかりです。

インデックス投資のメリットは、①手数料が安いこと、②倒産や業績不振などの個別銘柄リスクが低い、③アクティブファンドに比べて長期的な成績が良いということ。詳細は以下の記事にまとめています。

個別株の分析などで頭を悩ませるよりも、インデックスファンドは手数料も安いので、買って放置して、あとは仕事や家族に時間を割くというのも一つの考え方です。

インデックスファンドとは

日経平均株価やNYダウ工業株価の様な株式指標(インデックス)と同じような値動きになるように作られた投資信託又はETFのことです。

日経だと225社、ダウだと30社に対し分散投資することになりますので、個別株の倒産リスクや業績悪化による株価大幅下落などの影響を緩和することができます。

20代~30代が資産運用のポイントとは?

ポイントを端的にまとめると、

- コストが安い

- 資産残高が大きいこと

- 分配金よりも値上り益重視

上記のとおり。簡単に見ていきますね。

ポイント①:コストが安い

基本的にインデックスファンドは、日経平均やNYダウなどの株価指数に連動するように設計されています。

なので、同じ株価指数に連動する投資信託やETFであれば、手数料が安ければ安いほど、投資家へのリターンが大きくなります。

例えば、手数料が年間1.0%のA投資信託と年間0.3%のB投資信託の場合、単純計算でB投資信託の方が0.7%リターンが大きくなりますよね。

この差が、複利で効いてくることになるので、特に長期投資の場合は手数料が安い方が圧倒的に有利ということになります。

ポイント②:資産残高が大きいこと

投資信託やETFは、実際に個別株などの資産を購入してインデックス(株価指数)に連動することを目指します。

なので、資産残高が十分にないと資産が十分に買えずに、インデックスからの乖離が大きくなる傾向があります。

また、規模が小さい場合、十分な運用体制が敷かれず、途中でファンドの運用が中止されることもあります。

こういう理由から、投資信託の場合、少なくとも30億円以上が良いと言われています。

ポイント③:分配金よりも値上り益重視

投資信託やETFには分配金を出すものもありますが、この分配金には20%程度の税金がかかります。

他方、分配金を出さないタイプの投資信託は、自動的に再投資されるため税金がかかりません。

なので、いわゆる「税の繰り延べ効果」が得られるよう投資信託の場合は分配金の出さないもの、ETFの場合は高配当のものよりも値上がり益重視のものを購入すべきです。

資産運用の検討よりも大事なこととは?

若い世代は、資産運用に時間をかける必要はなくETFやインデックスファンドに”ほったらかし投資”して、

・仕事に集中すること

・家族との時間を大事にすること

が良いですね。投資の勉強はゆっくりと空き時間にでも行えば良いと思います。

投資元本はどうしても少ないですから、200万円運用したって期待リターン7%で年間14万円程度しか利益を出すことができません。かつ、損失を出す場合も当然ありますね。

そうであるならば仕事を頑張って残業や昇進、あるいは海外支社があるのなら英語を勉強して海外勤務を狙う。

その方が圧倒的にお金が貯まります。これは間違いない。

あとは家族との時間ですよね。資産運用が気になって、土日にデータ収集するなんてもったいない。子供と近くの公園にでも遊びに行く方が断然有意義です。

インデックスファンド(ETF)にAIが自動運用

投資を始めて資産運用を行っていきたいと思っても、仕事や日々の生活で忙しくて投資に時間を割くことが難しいサラリーマンも多いと思います。

自分も証券会社に口座を開設して、直接ETFを定期的に購入していますが、わりと面倒くさいんですよね。

そこでおすすめしたいのが「ウェルスナビ」を活用したロボアドバイザーによる自動運用です。

これをおすすめする一番の理由はロボアドバイザーの自動運用で時間も手間もかからないからです。

- とにかく忙しくて時間がない

- 何を投資すればいいかわからない

- リスクを抑えた運用をしたい

- 老後に向けて、コツコツお金を貯めていきたい

上記のとおり。詳細は以下の記事にまとめていますのでぜひご覧ください。

https://leverage-investment.com/wealthnavi-profitable/

「20代、30代のポートフォリオ」まとめ

今回は、20代から30代の会社員が資産運用する際のポートフォリオについて述べてきました。

これらの世代の特権は、若さですから時間を武器にして長く株式に投資することで大きなリターンを期待することができます。

この世代は、投資元本も少ないのですから、ほったらかしで投資して、仕事や家庭に時間を使った方が良いということです。

クレカ投信積立でポイントGet【PR】

「資産運用しながらお得にポイントを貯めたい…」

せっかく投資するなら少しでもお得に運用したいですよね。そんな方は、ポイント還元率が業界Topクラスのマネックス証券がお得かも。

貯まったポイントはAmazonギフト券やdポイントに交換が可能です。

クレカ投信積立ならマネックス証券がお得!

- ポイント還元率は1.1%

- 積み立て可能な投信ならすべてクレカ決済ができる

- 特定口座、一般口座、一般NISA、つみたてNISAの口座が対象

- 上限は月5万円

とかなりお得な内容です。

▼口座開設・維持費無料!▼

※申し込みは最短1ページ。

スマホアプリで米国株投資【PR】

米国株に投資したいけど、ちょっと難しそう…

このような株初心者の方も多いと思います。

そんな方に自信を持ってオススメできるのがmoomoo証券なんです。米国株にスマホアプリで気軽に取引することができます。

スマホアプリで手軽に米国株投資【PR】

”米国株投資してみたいけど、ちょっとハードルが高いな”

”米国株の情報を気軽にGetしたい!”

moomoo証券ならApple、Amazon、Microsoftなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、資産形成に関連するトピックについて解説しています。

ぜひご覧ください。

40代のおすすめポートフォリオを組む際に考えるべきポイントについてまとめました。若い方にも参考になると思います。

人生100年時代と言われる中、”自助”で資産を増やさなければ生涯労働です。もはや国や会社だけには頼れない現状を分析しました。

資産を構築するには、得られた収入を投資に回すのが王道。ボーナスで株式投資を行うべき理由についてまとめました。

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!