フィリピンETF EPHEの特徴や構成銘柄、配当推移について知りたいです。

高配当ETFやS&P500に連動するETFもありますが、これらに比べてフィリピンETF EPHEに投資するメリットは何ですか?配当実績についても知りたいです。

今回は、このような疑問を持つ方にむけて記事を書いています。

- フィリピンETF:株価の基本データと特徴は?

- EPHEの構成銘柄とセクター比率は?

- フィリピンETFのチャートとリターンは?

- EPHEの配当実績と増配率は?

高い経済成長を続けるフィリピンのマーケット。

人口規模も1億人を超え、国内の市場も大きく若年人口の割合が高いのが大きな魅力。1人あたりのGDPも右肩上がりに上昇しています。

今回は、そんな経済発展いちじるしいフィリピンにマルっと投資できるフィリピンETF EPHEについて特徴や過去のパフォーマンスを紹介していきます。

ぜひ最後までご覧ください。

自分は、20年以上投資を続けていて米国ETFも保有しています。今回は、この経験も踏まえ記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

フィリピンが注目される理由とは?

発展途上国の中でも将来、経済発展が期待できる国フィリピン。

かつては農業国のイメージの強い国でしたが、最近では産業の発展が目覚ましく、急速に経済発展が進んでいます。

そんなフィリピンに投資する魅力をまとめると

- 労働人口の増加

- 高いGDP成長率

- 英語が公用語

ということ。クイックに見ていきましょう。

魅力①:労働人口の増加

フィリピンへ投資する最大の魅力は国が若く、人口増加が著しいということです。人口が増えると消費も増えることになるので、人口が多くなるほど、消費や売り上げも伸びることになります。

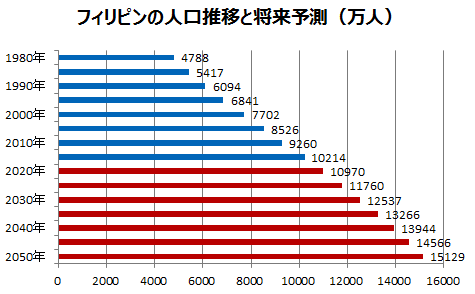

2020年8月の段階でフィリピンの人口は約1億0700万人。2030年には1億2500万人を突破すると見込まれています。

また、フィリピンの場合は、20〜40代の働き盛りの割合が高いことも経済的にはプラスです。

人口増加と豊富な労働力がフィリピン経済の成長エンジンとなるのは間違いありません。

魅力②:豊富なIT人材

フィリピンの実質GDPは、年間6〜7%前後の高い成長率が続いています。

2018年に一人あたりのGDPが3000ドルを突破しましたが、この水準は日本の高度成長期である1970年代に該当します。

一般的にGDP3000ドルを超えてくると、経済成長が加速すると言われています。今後、フィリピンの経済規模が急速に発展することが期待できます。

魅力③:英語が公用語

フィリピン人の9割以上が英語を用いていて、英語を話す人口は世界3位です。

英語を活かすことができるため、英語圏の企業が進出しやすいというメリットがあります。現に、コールセンターをアウトソーシングしてフィリピンに設置する企業が増加しているんですね。

そんな成長著しいフィリピン企業にマルっと投資できるのが、今回ご紹介するフィリピンETF EPHEです。特徴を見ていきましょう。

フィリピンETF EPHE:株価の基本データは?

EPHEは正式名称iシェアーズ MSCI フィリピン ETFという名称で、米国の資産運用会社最大手の一つブラック・ロック社が運用するETFです。

フィリピンの企業全体で構成されている指数への連動を目指しています。

早速ですが、フィリピンETF EPHEの株価データを見ていきましょう(2023年11月現在)。

- インデックス:MSCI Philippines IMI 25-50 NET Index

- 株価(52週) :23.15〜29.40ドル

- 経 費 率 : 0.58%

- 分配金利回り : 1.76%

- 分配金 実 績 : 0.43ドル

- 組 入 銘 柄 数 : 約40銘柄

手数料が0.58%となっていて米国株に投資するETF VTIやVOOの0.03%に比べてかなり高くなっていますね。コスト的に長期保有を躊躇してしまう水準です。

ただ経済成長著しいフィリピンの企業に投資するのはハードルは高いことや、フィリピンの将来性を考えると妥当な水準といえるかもです。

EPHEはフィリピン企業にまるっと投資できるETFですが、先進国や新興国にマルっと1本で投資できるタイプのETFも人気があります。

特徴や魅力についてまとめていますので、ぜひご覧ください。

フィリピンETF EPHEの構成銘柄とセクター比率は?

ここではフィリピンETF EPHEの

- 構成銘柄と構成比率

- セクター比率

を見ていきましょう。

EPHEの構成銘柄

構成銘柄上位10社(2022年12月16日現在)は以下の表のとおりです。

Top10に入っている企業は、フィリピンを中心に活動をしているということもあり、あまり聞いたことのない銘柄ばかりですね。

いくつか主要な企業をピックアップしていきましょう。

構成比率3位のSMインベストメンツは、1958年創業の大手財閥企業の一つで、ショッピングモールの開発と管理、小売、不動産開発、銀行業、観光業を主たる事業に据えていて、フィリピン国内企業の中ではもっとも時価総額が大きい企業です。

ちなみに、構成比率1位SM PrimeやBDO Unibankも、このSMインベストメンツの傘下です。

構成比率6位のアヤラ・コーポレーションは、フィリピンで最も歴史が古く、最大のコングロマリットです。小売、教育、不動産、銀行、通信、水道インフラ、再生可能エネルギー、エレクトロニクス、情報技術、自動車、ヘルスケアなど幅広く事業を展開しています。

このように、フィリピン経済は、財閥(コングロマリット)が中心となって牽引されているといって良いかと思います。

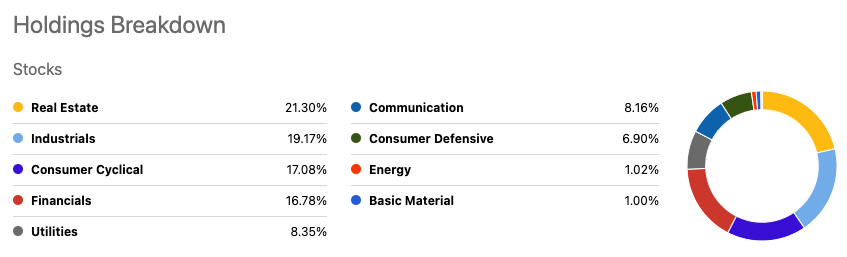

EPHEのセクター比率

続いてセクター比率です。不動産セクターの比率が高くなっています。

参考URL:ブラック・ロック社公式HP

EPHEのチャートとリターンは?

ここではフィリピンETF EPHEの

- 株価推移(チャート)

- 年率リターン

を見ていきましょう。

長期チャート

以下はEPHEの10年チャートです(2022年12月現在)。比較のためにS&P500も載せています。

赤:EPHE 水色:S&P500

このチャートを見てしまうと、過去10年はベトナム経済よりも米国のS&P500の方がパフォーマンスが高かったことがわかります。

S&P500がプラス180%近いにもかかわらずEPHEはマイナス19%。配当金を入れればもう少しマシになるレベルですかね。

パフォーマンス比較では、短期チャートを見ても変わらないですね。

赤: EPHE 水色:S&P500

パフォーマンスは長期でも短期でも米国の株価指数S&P500よりも、かなり劣る状況ですね。

将来的にフィリピン経済の成長力が高いことは間違いありませんが、GAFAMのような巨大ハイテク企業などが含まれる米国株の方が投資家の評価が高いということです。

EPHEのリターン

分配金も含めたトータルリターン(2022年11月30日現在)は以下のとおりです。

22年は世界的な株式市場の調整局面ということもあり、短期的にもリターンはマイナスになっています。

過去10年の年率リターンがマイナスとなっていて、パフォーマンス的には全く使えないですね。これからが期待のETFと言えるでしょう。

フィリピンETFのこれまでの配当実績と増配率は?

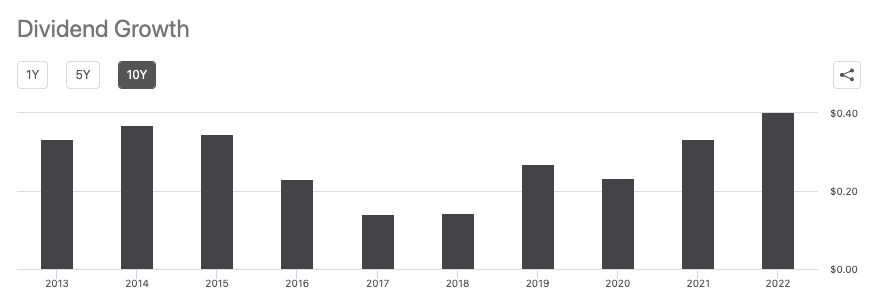

EPHEは他の多くのETFと同様に分配金が分配されます。ちょっと見づらいですが、分配金実績は以下のとおり。

分配金は、あまり伸びていないですね。チャイナショックのあった2015年以降は大幅に落ち込んでいます。

新型コロナ収束で、経済活動が本格化してくることもあり、今後に期待といったところですね。

EPHEの配当はイマイチ期待できませんが、米国株の魅力は連続増配銘柄が多いことですね。個別銘柄の中にも素晴らしい銘柄が米国にはたくさんあります。

以下の記事にまとめていますので、ぜひご覧ください。

EPHEへの投資:ちょっとだけ考察

投資先としてEPHEを考えた時に、ちょっと引っかかってしまうのは

・S&P500よりパフォーマンスは劣る

・分配金が安定していない

・コストが高い

ということ。

フィリピン経済の成長はかなり期待できますが、フィリピンの株価は長期的に米国株よりも劣っています。フィリピンだけではなく新興国の株価パフォーマンスは、米国や先進国と比較してアンダーパフォームしています。

新興国の経済発展により、米国や先進国企業も大きな恩恵を受けるということなんですね。

コスト的にも経費率0.58%であり、分配金が安定していないことを考えると、パフォーマンスの劣るEPHEは投資のコアとしては使えないですね。

ただ将来的にフィリピン経済が大きく成長することは間違い無いので、株価は今後も期待できると思います。

なので、地域の分散の観点から新興国はフィリピンを中心に投資したいという方には、検討に値するETFと言えそうです。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

「フィリピンETF EPHEの株価」まとめ

今回は、フィリピンETF EPHEの株価とチャートということで、その特徴と株価の推移(チャート)、配当金の推移等について見てきました。

INDAの特徴をまとめると、

・フィリピンで事業を展開する企業にマルっと投資

・過去10年間でリターンはマイナス

・経費率0.58%と高コスト

ということですね。

将来的にも大きな成長が期待できるフィリピン。新型コロナ拡大によって世界中のGDPがマイナスを記録する国が続発したにもかかわらず、フィリピン経済の成長は続いています。

S&P500よりも長期的にパフォーマンスが劣っていますが、今後の人口増加を考えると、今後の株価上昇はかなり期待できそうです。

ただ、分配金が安定していないことやコストが高いことを考えると、投資のコアとしてではなく、サテライト的に活用して国や地域の分散を図る目的での投資が良いかと思います。

他の国よりもフィリピンの将来性が著しく高いと考える方には適したETFと言えそうです。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。