米国ETFの中でおすすめのものを知りたいです。

2024年に新NISAが始まりますけど、リターンや分配金利回りなどを比較すると、どのETFが良いんですかね?

このような疑問を持つ方に向けて記事を書きました。

- そもそも米国ETFの特徴とは?

- 定番の米国ETFのおすすめ4選とは?

- おすすめの米国ETFの比較は?

投資歴20年のかいまるです。米国ETFのVOOやQQQを含め米国株を中心に1500万円以上を資産運用しています。

米国ETFの中で自分がおすすめするのはズバリ米国の株価指数に連動するタイプのものです。投資信託と比較して分配金を定期的に受け取れることがETFのメリット。

株価指数の組み入れ対象である銘柄に丸ごと投資できて、長期的に見れば大きなリターンが期待できるためです。

経費率が低いこともポイントです。

もちろんETF自体には株式タイプだけじゃなく、債券、REIT、金などに連動するさまざまな商品があり、日本から投資できるものだけでも何百にもなります。

ただ、手数料の低さや長期的な高い期待リターンを考えると、基本的には株価指数に連動するタイプが鉄板ですね。

今回は、そんな米国ETFの中で自分が最もおすすめする株価指数に連動するETFについて紹介します。

なお米国株や米国ETFに関連するページについて、以下にまとめました。よろしければご覧いただければと思います。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

そもそも米国ETFの特徴とは?

「米国市場全体の株式を保有する」

大げさに聞こえますが、実際のところ非常に簡単にできてしまいます。日本にいながらネット証券でポチポチっと米国の株価指数に連動するETFを買えば良いだけですね。

金融業界で「20世紀最大の発明」とも言われるETF。S&P500やダウ工業株30種平均といった代表的な株価指数全体に低コストで投資できる商品として機関投資家のみならず、個人の投資先としてもはや定番の商品です。

これらETFの特徴を簡単にまとめると、

・1つの商品で分散投資が可能

・価値がゼロになることは無い

・米国市場や株価指数を丸ごと買える

・分配金を定期的に受け取れる

ということ。

例えばバンガードの主力ETFであるVTIは3600以上の米国の大中小すべての銘柄をまとめたETFです。個人で3600を超える銘柄を持つことはほとんど不可能。しかし、ETFならできてしまうんですね。

ETFに含まれる企業のうち1社が倒産したとしても、他の企業の成長でカバーできます。なので、米国経済が成長を続けるならば、米国株式市場も成長を続けることになるんです。

個別株では倒産により株が紙切れになることはありえても、ETFの価値がゼロになることは米国経済自体が破綻しない限りないでしょう。

そんな米国ETF。次に株価指数に連動するETFの中でもおすすめ商品を紹介します。

米国ETF:定番おすすめ4選とは?

米国の株式市場は年率7〜9%近くで成長しているので、長期の成長をしっかりと狙えるという点で株価指数などに連動するETFは外せない投資先といえます。

米国株式市場には様々な株価指数があり、S&P500、NYダウ、ナスダックあたりが世界的にも有名ですね。

その株価指数に連動するETFの中でも、定番中の定番である米国ETFのおすすめ4選をご紹介します。

米国ETF おすすめ①:VTI

一言で言ってしまえば”米国株式市場に丸ごと投資するETF”です。

以下のツイートのとおり米国株式市場の約3600銘柄へ分散して投資しているETFです。株式に連動する米国ETFの中で最もオススメするのがこのVTIですね。

- 構成銘柄が多く銘柄入替え少ない

- 信託報酬0.03%と低い

- 時価総額の高い銘柄の割合が高くなる

- 小型株にも投資

VOOなどの株価指数に連動するETFとの大きな違いは、大型株だけでなく成長の期待される無配の小型株も構成銘柄に含まれる点ですね。カバー率は米国市場に上場する銘柄の99%にもなります。

歴史的に小型株の方が大型株よりもパフォーマンスが良くなるので、長期的に資産を大きく育てたいとう用途にはぴったりの米国ETFです。

米国ETF おすすめ②:DIA

世界で最も有名が株価指数であるNYダウに連動するETFです。

特徴は以下のツイートのとおり。構成銘柄は、世界的なグローバル企業がほとんどなので、米国経済だけを反映したというより世界経済を反映させた指標と言えます。

- 構成は超優良の大型30銘柄

- 銘柄の入れ替えが少ない

- 構成銘柄の株価を単純平均

ETFという観点で特徴的なのが、銘柄数30銘柄と少ないことと、単純に平均を取って算出されているところです。

なので、例えばボーイングのような株価の高い銘柄が航空機事故のニュースなどの大きく下げると、ダウ指数全体を大きく引き下げることになります。

日々のニュースの中でS&P500はプラスなのにNYダウはマイナスになっているというケースは良くありますね。DIAは、個別の構成銘柄の影響が大きいということです。

米国ETF おすすめ③:VOO

S&P500に連動する米国バンガード社のETFですね。あまりにも定番すぎるETFで、もはや細かい説明は不要でしょう。

- 経費率が0.03%と低い

- S&P500に連動する

- 時価総額の大きい銘柄の割合が高くなる

NYダウと比較すると、構成銘柄が多くて中型株も含まれるところが大きな違いですね。どちらが良いかは、もはや好みの問題でしょう。

他の会社もS&P500に連動するETFを運用していて、スパイダー社のSPY、ブラックロック社のIVVあたりが有名ですね。

むしろ、これら2つのETFの方が歴史が古く運用総額はVOOより大きくなっています。

ただ経費率はSPY:0.09%、IVV:0.03%となっています。VOOは0.03%な上、バンガード社のETFの信託報酬は資産総額が大きくなると減少していきます。当然のことながら、これらETFの運用成績はほぼ同じ。

なので、好みの問題はあるかもですがVOOを選んでおけば間違いないかと。

なお、2023年8月にS&P500に連動するETF SPLGの経費率が0.02%に引き下げられました。コスト的に最安となっています。

特徴やVOOとの比較をまとめてますので、ぜひご覧ください。

米国ETF おすすめ④:QQQ

世界最大の新興市場(ベンチャー)向けの株式市場であるナスダック市場に連動するETFですね。

特徴は以下のツイートのとおり。

自分はグロース株やセクターetfには投資してないけど

・QQQ(ナスダック)

・VDC(生活必需品)

・VHT(ヘルスケア)

の3つは歴史的にs&p500よりパフォーマンスが良く投資候補です。

特にQQQはITセクターの成長株が多く値動きが激しいですが、5GやAIの将来性を考えると、今後も高成長が期待出来そう。— かいまる (@leverage_toushi) August 29, 2019

最近のパフォーマンスが最も良いものの、信託報酬が0.2%と他のETFに比べて高いこと、配当利回りが低いことから第4位としました。

QQQは、正確に言うとナスダック市場の時価総額上位100社の株価に連動するETF。完全ではないもののナスダックへの連動性が極めて高いものになっています。

今をときめくGAFA(グーグル、アップル、フェイスブック、アマゾン)とマイクロソフトだけでQQQ構成比率の約45%を占めます。新興市場と言っておきながら、実はITの巨人が席巻しているんですね。

なので個別銘柄の投資はためらうけど、GAFA全体に集中投資したい人に取ってはおすすめのETFといえますね。

番外編:SPXL

株価指数に連動するETFにもレバレッジ型のものがあります。SPXLはS&P500に連動したレバレッジ3倍の米国ETF。リーマン後の10年間で株価は何と18倍(⁉︎)にまで上昇しているんですね。

リスクが極めて高く万人にオススメできるETFではありませんが、S&P500が今後も右肩上がりで成長を続ける限りは、それ以上にSPXLは上昇します。

これから株価指数に連動するVTI、VOO、QQQ、DIAを徹底比較していきますが、高配当ETFや債券ETFについて知りたい方もいらっしゃるかと思います。

米国ETFには様々な種類がありますが、特徴ごとにおすすめのETFをまとめていますので、こちらの方もぜひご覧になってください。

おすすめの米国ETFの比較は?

これらVTI、VOO、DIA、QQQをパフォーマンスや手数料などの商品性の観点から簡単に比較してみると、

- 過去10年のパフォーマンスはQQQ圧勝

- コロナショック以後もQQQ圧勝

- 手数料や分散などの商品性はVTIやVOO

ということですね。クイックに見て行きます。

過去10年のパフォーマンスはQQQ圧勝

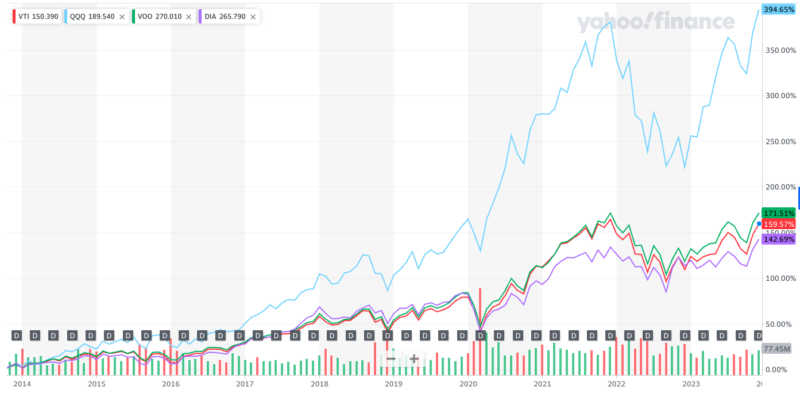

以下のチャートはコロナショック前の過去10年間の株価推移を比較したものです(23年12月末現在)。

赤:VTI 水色:QQQ 緑:VOO 紫:DIA

これを見ると、全体傾向として同じような株価推移ですが、大型ハイテク銘柄GAFAMやTeslaの比率の高いQQQのリターンが極めて高いことがわかりますね。

ここリーマンショック後のハイテク銘柄の好調さが株価にも表れているということでしょう。

VTIとVOOのパフォーマンスはほとんど変わらないですね。分散が効いているので10年という期間だとほとんど差は出ないということです。

結果的にNYダウに連動するDIAのパフォーマンスが最も悪いですが、DIAは配当利回りが高いという特徴があります。なので配当金を含めたトータルリターンはVOOやVTIとの差は縮まると思います。

コロナショック直後もQQQ圧勝

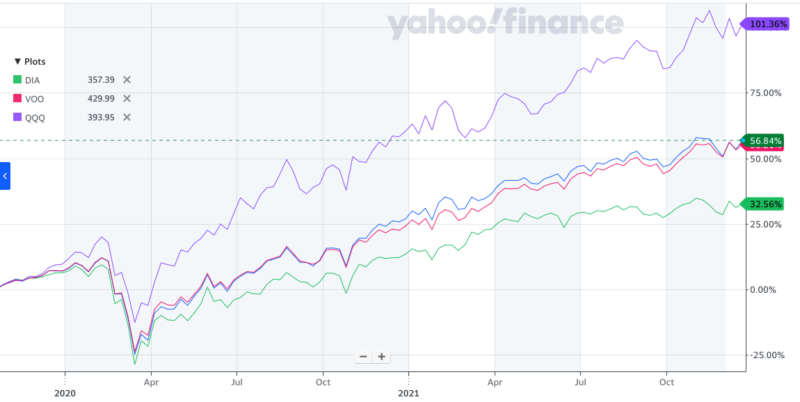

また2020年のコロナショック前後のチャートは以下のようになっています。

青:VTI 紫:QQQ 赤:VOO 緑:DIA

QQQの株価の回復が早く、2020年6月には暴落前の水準に戻して史上最高値を更新しています。

外出制限があってもテレワークや遠隔授業の増加でクラウドやパソコンの需要が増えたため、AppleやAmazon、Microsoftなどの大型ハイテク銘柄の業績が好調なんですね。

情報技術は既に社会インフラ化していて、インターネットを利用しない生活はもはや考えられません。

5GやAI、クラウド、キャッシュレスなど今後高い成長が見込める技術も目白押しで、今後もハイテク銘柄中心に構成されるQQQの株価上昇はかなり期待できると考えます。

2023年はハイテク銘柄が絶好調

好調なナスダックに連動するQQQですが、2023年のパフォーマンスも絶好調でした。

QQQのパフォーマンスが悪いんですね。

赤:VTI 水色:QQQ 緑:VOO 紫:DIA

政策金利が大幅に引き上げられた2022年にハイテク銘柄の株価は大暴落しました。一方、2023年はインフレが落ち着いてきたこともあり、政策金利の引き上げが止まっています。

2024年には金利引き下げが確実視されていることもあり、ハイテク株の株価が回復したんですね。

米国市場の金融緩和期待から、大型ハイテク銘柄に買いが広がっています。

手数料や銘柄数などの商品性はVTIやVOO

ここはクイックに、利回りや手数料をまとめました。

利回りは株価によって大きく変わるので、あくまでも目安として理解頂ければと思います。

| 利回り | 手数料 | 銘柄数 | |

|---|---|---|---|

| VTI | 1.6%程度 | 0.03% | 3700 |

| VOO | 1.6%程度 | 0.03% | 505 |

| DIA | 1.9%程度 | 0.17% | 30 |

| QQQ | 0.8%程度 | 0.20% | 103 |

分配金利回りの面でいくと配当金の高い大型銘柄の割合が高いDIAが最も高いです。

QQQは配当金の出さないハイテク銘柄が多く含まれるので分配金利回りが0.8%程度です。分配金を期待して投資するタイプのETFではないということです。

VTIやVOOは経費率が0.03%と低く、構成銘柄数が多い(分散が効いている)ですね。商品性の観点からは、この2つのETFが優れていますね。

なお、米国株に投資する魅力は高配当で長期間連続増配している個別銘柄が多いことです。中には7%を超える銘柄や60年以上連続増配している銘柄も。おすすめの銘柄について以下の記事にまとめています。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

「米国ETFのおすすめは?」まとめ

今回は、米国ETFのおすすめは?ということで、株価指数に連動するETFの特徴とおすすめ4選、パフォーマンス比較について取り上げてきました。

現在の米国株式市場は、世界的に一人勝ちの状況。人口が増え続け、優秀な頭脳が集まり、イノベーションが絶え間なく起こる。将来的に米国市場の成長は揺るぎないものと言えます。

この成長を丸ごと取り込める商品が、株価指数に連動する米国ETFということ。リーマンショック以降、過去10年で10%以上のリターンを誇っており、長期的な資産形成にはもはや欠かせないですね。

最後に米国株や米国ETFを賢く運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんの投資に役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

米国高配当ETFの特徴をまとめました。手数料やパフォーマンスで人気の米国ETF。その魅力とは?

最近人気が出てきている債券ETFのおすすめをまとめました。値動き安定していて、分配金しっかりの債券ETF。おすすめは何?

米国のセクターETFの特徴をまとめました。セクターによってはS&P500のパフォーマンスを凌駕しています。おすすめは何?

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。

なお資産運用に役立つ情報について以下にまとめました。役に立つ情報ばかりですので、ぜひご覧ください!

関連ページ

・ロボアドで全自動の資産運用

・1万円からの不動産投資

・ソーシャルレンディングで年率5%の資産運用

・手数料月額20円の証券会社で日本株投資

・取引手数料ゼロの証券会社で米国株投資

・1000円の少額から米国株投資