S&P500ETF VOOへの投資を考えています。特徴や構成銘柄、配当金利回り、株価の推移などについて知りたいです。

特に、米国市場全体に投資するETFや他のS&P500に連動するETFもありますが、これらに比べてVOOに投資するメリットは何ですか?

このような疑問を持つ方にむけて記事を書いています。

- S&P500ETF VOOとは:株価の基本データと特徴は?

- VOOの構成銘柄とセクター比率は?

- VOOのチャートとリターンは?コロナショックの影響も。

- VOOの配当実績と増配率は?

投資歴20年のかいまるです。VOOも含め米国株を中心に1500万円以上の資産を運用しています。

米国ETFのVOOはS&P500に連動するバンガード社の旗艦ETFで、運用資産総額も30兆円を超えている巨大ファンドです。

- 経費率が0.03%と低コスト

- 10年で株価3倍

ということで、株式ETFで迷ったらVOOにしておけば間違いないでしょう。

アップルなど時価総額の大きい銘柄の割合が大きくなる点が、単純に株価の平均をとるNYダウとの大きな違い。

どちらが良いかは好みの問題ですが、VOOの方が500銘柄への投資で分散効果は優れていますね。

配当の増配率もコロナショック前の3年平均で約7%。値上り益だけじゃなく配当金によるインカムの伸びも期待できる点が、長期投資に向いたETFといえますね。

今回は、そんなVOOの特徴やこれまでのパフォーマンスにスポットを当てて分析です。他のETFに比べて優れた点は、どんなところなのか?

ぜひ最後までご覧ください。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

米国ETF VOOとは?

VOOとは、米国の株価指数であるS&P500に連動を目指す上場投資信託(ETF)で、資産運用会社のバンガード社が運用しています。

S&P500は、S&P Dow Jones Index社が算出している株価指数で、ニューヨーク証券取引所やナスダックに上場している主要企業500社の株価を基に算出されています。

そんなVOOの特徴をまとめると、

・幅広いセクターの中から米国の大型企業500社で構成

・経費率が0.03%と極めて低いコスト

・値上がり益だけじゃなく、分配金の伸びも期待

です。

このVOO一本で、米国の株式市場の時価総額80%を占める企業にまるっと投資できます。

S&P500は米国の株価指数

S&P500は、S&P ダウ・ジョーンズ・インデックス社が算出している米国の株価指数のことです。

経済ニュースなどで日々の値動きがよく報道されるていますね。NYダウと並んで最も有名な株価指数の一つです。機関投資家や投資ファンドの成績を評価する際にも、よく用いられます。

米国の取引所(ニューヨーク証券取引所、NASDAQ等)に上場される米国企業で、流動性がある大型株から選ばれた500銘柄で構成されています。

S&P500は時価総額加重平均をとっていて、アップルやマイクロソフトなどの時価総額の大きい企業の株価が指数に反映され易くなるんですね。

ここが構成銘柄の株価を単純に平均するNYダウとの大きな違いとなります。NYダウとの違いも含め、S&P500の特徴を以下の記事でわかりやすく説明しています。

ぜひご覧ください。

そんなS&P500への連動を目指したETF VOO。以下、その基本データや特徴、チャートなどを詳細に見ていきますね。

米国ETF VOO:株価の基本データは?

VOOの基本データを見ていきましょう(24年1月現在)。

- インデックス:S&P500指数

- 株価52週レンジ:349.76 〜 443.61ドル

- 信 託 手 数 料 : 0.03%

- 配 当 利 回 り : 1.43%

- 配 当 実 績 : 6.36ドル

- 組 入 銘 柄 数 : 500銘柄

- 設 定 日:2010年9月7日

VOOは米国市場全体に投資するVTIと並んでバンガード社の旗艦ETFですね。運用総額も30兆円を超えていてバンガード社の中で2番目に大きく、流動性や実績共に文句なしの商品です。

他の会社もS&P500に連動するETFを運用していて、

- ステート・ストリート社:SPY

- ブラックロック社:IVV

あたりが有名ですね。むしろ、これら2つのETFの方が歴史が古く運用総額はVOOより大きくなっています。

ただ経費率はSPYが0.09%、IVVとVOOが0.03%となっています。当然のことながら、これらETFの運用成績はほぼ同じです。

バンガード社のETFは取り扱い総額が大きくなると手数料がどんどん下がっていく特徴があるんですよね。

なので、好みの問題はあるかもですがバンガード社のVOOを選んでおけば間違いないかと。

なお、米国株のパフォーマンスが長期的に優れている点については、多くの本でも解説されています。以下の記事に、おすすめの本をまとめています。

VOOの構成銘柄とセクター比率は?

構成銘柄やセクター比率はS&P500と基本は全く同じですね。コロナショックの暴落前の構成になりますが、クイックに見ていきましょう。

VOOの構成銘柄

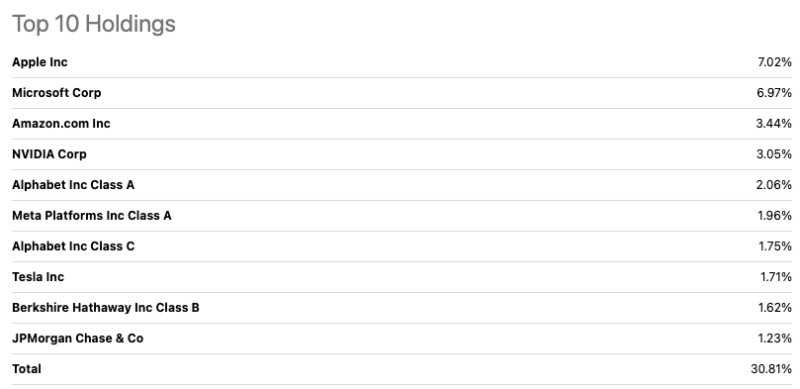

構成銘柄上位10社(2023年12月31日)は以下の表のとおりです。

VOOは時価総額に加重平均されますのでアップル、マイクロソフト、アマゾン、テスラなど今をときめくIT巨大企業が上位をしめていますね。

一方、22年に入って、あのメタ(Facebook)がTop10から外れました。事業の成長鈍化で株価が急落しているからです。

資産総額に占める上位10社の割合は約30%となっていて、結構な割合を占めています。

VOOのセクター比率

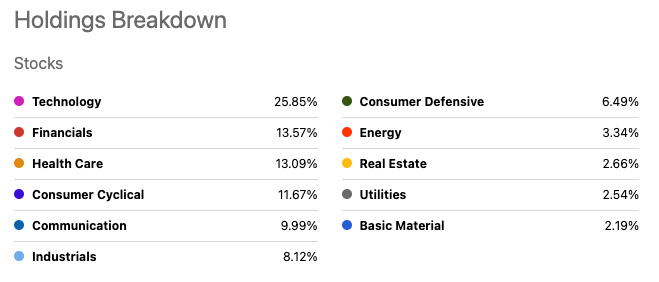

続いてセクター比率です。

情報技術、ヘルスケア、金融がトップ3。米国経済の強さの象徴ともいえる3セクターと言っても過言じゃないですね。

4位のコミュニケーションセクターにはグーグルやフェイスブックが含まれていますから、現在の米国経済の強さの源泉であるIT関連企業の割合が高くなっているといえます。

なお、米国にはS&P500だけではなくナスダック総合指数やNYダウなどの指数も有名です。これらに連動するETFについては以下の記事にまとめているので、ぜひご覧ください。

VOOの株価推移は?コロナショックの影響は?

ここでは

- VOOの長期チャート

- VOOのリターン(暴落前)

を見ていきます。コロナショックの影響はどうだったのか、クイックに確認です。

VOOの長期チャート

以下はVOOの過去10年のチャートです。

S&P500は綺麗な右肩あがりで上昇していましたが、2020年のコロナショックの影響で株価が一時的に大きく下落していますね。

VOOも2020年2月の高値からわずか1ヶ月程度で、

・2月19日:310.92ドル

・3月23日:204.27ドル(−34.3%)

まで下落。リーマンショック級の暴落といっても良いと思います。

ただ、株価的には2018年中頃の水準に戻っただけとも言える訳で、政府や中央銀行による金融緩和もあり、すぐに株価は回復。

2022年に入ってインフレや金利上昇による景気減速懸念でS&P500は短期的に大きく下落していますが、既に下げ止まっています。長期的には上昇基調は継続していますね。

ちなみに米国の株式市場全体に投資するVTIの直近5年チャートを比較したのが以下の図。

赤:VOO 青:VTI

こう比較するとVTIの方がわずかですがパフォーマンスが良くなっています。

VTIの構成銘柄は小型株も含めて約4000銘柄で、コロナショック後に小型株を中心に大きく買われているためです。

ただ、長期的にはVTIとVOOはほぼ同じパフォーマンス。信託手数料も同じということもありVTIにするかVOOにするかは、好みの問題といえそうです。

VTIとの比較については、以下の記事に詳細にまとめています。どちらに投資するのが良いのか必見です。

VOOのリターン

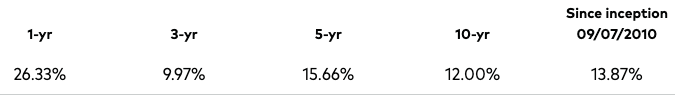

VOOの配当金も含めたトータルリターン(2023年12月31日現在)は以下のとおりです。

リーマンショック後で株式市場が絶好調であったこともあり、2010年の設定来リターンは年率13%超えとなっています。

2023年はハイテク株を中心に株価が大きく上昇したこともあり、短期的なリターンも20%超えと好調ですね。

株式の期待リターンはインフレ率を抜いて7%程度ということを考えれば、十分すぎるパフォーマンスです。

参考URL:米国バンガード社HP

VOOのこれまでの配当実績と増配率は?

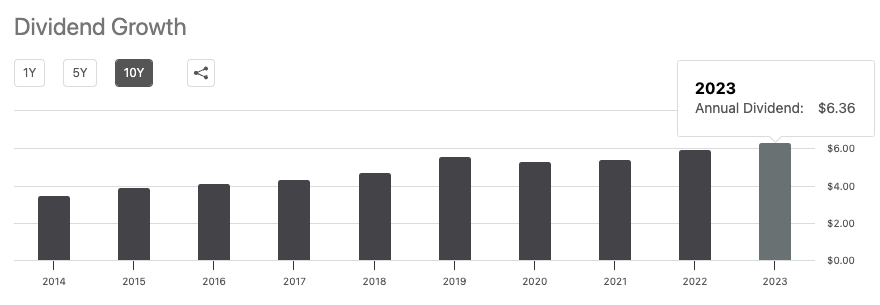

VOOは他の多くのETFと同様に四半期に一度配当金が分配されます。配当実績は以下のとおり。

配当利回りは1%台とそれほど高いわけではありませんが、順調に配当金が伸びていることが分かりますね。

5年間の平均年間増配率は約6%とわりと高い増配率となっています。

S&P500は時価総額の大きい企業順に構成されますから、必然的に業績好調で配当金もしっかり出す企業の割合が多くなるということなのでしょう。

値上り益だけじゃなく配当によるインカムの伸びも期待できる。まさに長期投資するには理想的なETFといえます。

ちなみに米国株の魅力は高配当でかつ連続増配を続けている個別銘柄が多いことです。お宝銘柄を保有し続けるのも投資の醍醐味ですね。おすすめの銘柄について以下の記事にまとめています。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

VOOは配当金狙いで買い時?

設定依頼、長期的に株価も上昇していて配当金もしっかり伸びていますそもそもS&P500に連動するETFですから、将来的にも安定したバフォーマンスが期待できますね。

個別銘柄への集中投資で巨万の富をきずいた”投資の神様”バフェットも、S&P500などのインデックス投資は多くの投資家にとって最適解になり得ると発言しており、VOOへの投資で成長続く米国経済の恩恵を受けることが可能です。

長期的に高い成長を期待できることもあり、タイミングを計って短期保有目的で購入するのではなく、長期投資目的で定期的に積立投資をするのがオススメです。

他方、分配金利回りは1%台とそれほど高いわけではありませんので、現在のインカムを重視したいという方は、以下の記事で紹介している高配当ETFが選択肢になると思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

「VOOとは?配当金狙いで買い時は?」まとめ

今回は、S&P500ETF VOOの株価とチャートということで、その特徴や株価推移、分配金の推移等について見てきました。

VOOの特徴をまとめると、

・米国市場の大型企業500銘柄で構成

・長期的には7%程度のリターンを期待できる

・配当金によるインカムの伸びも期待できる

ということですね。コロナショックで一時的に株価は大きく下落しましたが、長期的にはS&P500はしっかりと上昇しています。

配当利回りは2%台と若干もの足りないですが、増配率を踏まえれば値上がり益だけじゃなくインカムにも期待できるETFと言えるでしょう。

VOOは、S&P500に連動するETFということで運用総額も非常大きく実績も十分ですね。ポートフォリオのコアになるETFとして長期保有すべきETFといえます。

最後に米国株を賢く運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株の個別銘柄に関連するトピックについて解説しています。ぜひご覧ください。

株式タイプの米国ETFでおすすめのものをまとめました。もちろんVOOも含まれていますが、このETFに負けないほど優良なETFをまとめています。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。

なお資金効率を高めてS&P500やナスダックに投資をしたい方は、CFDでレバレッジというのも選択肢です。姉妹サイトに特徴をまとめていますので、ぜひご覧ください。

▼参考記事(姉妹サイト)

S&P500CFDはあり?その魅力とは?