米国ETF VTIの株価は長期的にかなり上昇していると聞いてますが、年率リターン、構成銘柄や配当履歴、株価の推移などの特徴について知りたいです。

S&P500やダウなどに連動するETFもありますが、これらに比べてVTIに投資するメリットは何ですか?

今回は、このような疑問を持つ方にむけて記事を書いています。

- VTI:株価の基本データと特徴は?

- VTIの構成銘柄とセクター比率は?

- VTIの株価推移(チャート)とリターンは?

- VTIの配当実績と驚きの増配率は?

米国ETFのVTIは、米国株式市場全体に投資できるので日本でも人気のETFです。過去のパフォーマンスも非常に優れていて長期投資に向いた商品です。

記事で詳細に見ていきますがVTIの特徴をまとめると、

・構成銘柄3,800で小型株にも投資

・年率リターンは8%超え

・10年間で4倍近いパフォーマンス

・10年平均で7%超えの高い増配率

ということです。

たんてきに言うとVTIは値上がり益はもちろん、インカムの増加も期待できるETFだといえますね。

今回は、そんなVTIの特徴や魅力について、分かりやすくまとめています。ぜひ最後までご覧ください。

自分は、20年以上投資を続けていて米国ETFも保有しています。今回は、この経験も踏まえ記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

米国ETF VTIとは?

VTIは”バンガード・トータル・ストック・マーケットETF”という正式名称で、米国の株式市場全体と同じ投資成果を目指したETFです。

米国の株式市場に上場されていて、SBI証券やマネックス証券などの主要ネット証券で購入することが可能です。

基本データは以下のとおり(24年1月現在)。

- インデックス:CRSP USトータル・マーケット・インデックス

- 株価52週レンジ:190.18 〜 241.40ドル

- 信 託 経 費 率 : 0.03%

- 分配金利回り : 1.42%

- 配 当 実 績 : 3.41ドル

- 組 入 銘 柄 数 : 約4,000銘柄

- 設 定 日:2001年5月24日

インデックスに採用されている”CRSP USトータル・マーケット・インデックス”は米国株式市場の投資可能銘柄のほぼ100%をカバーしています。

なのでVTIに投資することで米国の株式市場全体に投資しているのと同じことなります。

VTIの運用総額は日本円でおよそ30兆円を超える巨大ETFです。バンガード社のETFの中でも最も運用総額の大きい旗艦ETFですね。

米国ETFといえば真っ先にVTIの名前が上がるぐらい知名度の高い人気商品です。

ちなみに、世界全体や地域の株式市場に連動するETFには、以下のような商品があります。ご関心のある方は、以下の記事で解説しているので、ぜひご覧ください。

米国ETF VTIの特徴とは?

特徴その1:構成銘柄が多く銘柄の入れ替えが少ない

VTIは米国の株式市場全体に投資するETFと言うことで構成銘柄数約4,000となっており、アップルなどの世界的な大企業だけでなく成長著しい小型企業も含まれています。

米国の代表的な銘柄であるダウやS&P500、日経平均は、それぞれ大企業を中心に30、500、225銘柄ですから、これらと比較してもVTIの構成銘柄数が非常に多いことがわかります。

これだけ構成されている銘柄が多くなると1企業の業績が悪化して無配になったり株価が暴落したとしても、全体に与える影響はほとんどないと言えますよね。

また売買回転率が3.4%と非常に低くなっているのも特徴ですね。高配当ETFだと、高い配当利回りを維持するために頻繁に銘柄を入れ替えています。米国市場全体をカバーしているので頻繁な入れ替えは必要ないと言うことです。

特徴その2:信託報酬が低い

VTIの信託報酬は0.03%と他の米国ETFと比較しても非常に低い水準です。

しかも、この信託報酬は順次値下げされていて、

- 2016年:0.05%

- 2017年:0.04%

- 2019年:0.03%

バンガード社のETFは定期的に信託報酬の見直しが行われていて、運用資産の規模や運用コストなどに応じて値下げが行われるんですよね。

このように限界まで報酬を引き下げるところが、日本の投資信託やETFよりも米国ETFが優れている部分であるといえます。

特徴その3:小型株にも投資

これは他の指数に連動するETFと比較してVTIの大きな特徴ですね。長期的に見て中小型株の方が大企業よりも成長性が高いから。

NYダウやS&P500の構成銘柄は、ほとんど大型株なんですよね。

・NYダウ:時価総額の高い大型の30銘柄

・S&P500:大型株に一部中型株を含む500銘柄

で指数が構成されています。

その点、VTIは小型株を構成銘柄に加えて長期的な成長性をも取り込んでいくETFと言えます。

なおS&P500と連動するVOOとの違いについては以下の記事で詳細に比較しています。ぜひご覧ください。

米国ETF VTIの構成銘柄とセクター比率

米国ETF VTIの構成銘柄Top10

構成銘柄上位10社は以下の表のとおりです。なお、総資産総額に占める上位10社の割合は22%程度となっています(23年12月31日現在)。

構成銘柄が約4000となっていても、上位10社は日本でもおなじみの企業ばかりですね。

特に”GAFA”で代表されるGoogle、Apple、NVIDIA、AmazonやMicrosoftなどのIT企業が上位を占めていてVTIでの主力銘柄になっているのがわかります。

米国市場の強みはITセクターの成長に他なりませんから、それが反映されたものになっていると言うことです。

ちなみに「Alphabet」という会社に馴染みが薄いかもしれませんが、この会社はGoogleの親会社に当たります。

あと注目点は8位に電気自動車のテスラが入っているということでしょう。電気自動車の量産体制も整い、CEOのイーロン・マスクの個性とともに最も勢いのある企業ですね。

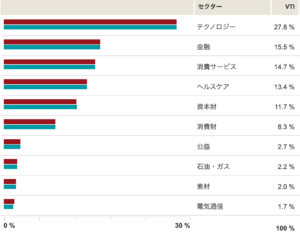

VTIのセクター比率

続いてセクター比率です。

テクノロジー、金融、消費サービスがトップ3となっていますね。

VTIは米国市場全体に投資しているETFですから、ある意味このセクター比率が現在の米国全体の産業構成比率になっていると言っても過言ではありません。

上位の金融やテクノロジーは、いわゆる”景気敏感”セクターなので景気後退する時期には業績が大きく下がる傾向があります。

なのでVTIは、広く分散されているとはいえ不景気時や金融危機の際には影響を大きく受けることになります。

米国ETF VTI:株価の推移とリターンは?

VTIの長期チャート

以下はVTIの10年チャートです。チャート的には、S&P500とほとんど同じですね。

リーマンショックの影響で株式市場が大きく落ち込んだ2009年ごろから右肩上がりで株価が上がっていることがわかります。

約10年で3倍近くまで成長しています。このチャートは配当金が含まれていませんから、配当金再投資を行えばもっとパフォーマンスが良くなると言うことですね。

最近だと、22年に入って世界的な金融引き締めの影響もあり株価は短期的に大きく下落。しかし、2023年以降、ハイテク株を中心に買い戻しが入り短期的には上昇傾向です。

ちなみに米国の株価指数S&P500と直近5年を比較したのが以下のチャートです。

赤:VTI 緑:S&P500

こうやって比較すると米国の大型株だけで構成されているS&P500とほとんど変わらない値動きをしているのが分かります。

経費率も同じということもあり、人気ETFとなっているVTIにするか、VOOにするかは、好みの問題といえそうです。

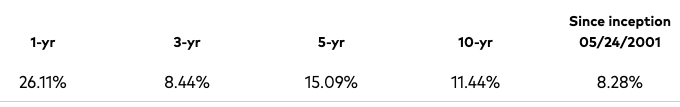

VTIのリターン

VTIの配当金も含めたトータルリターンは以下のとおりです(2023年12月31日現在)。

2001年の設定以来のリターンは年率で8%超えとなっています。10年間の保有で資産が約2倍以上になる計算ですね。

また、直近10年が11.44%とリーマンショック後の米国市場が絶好調だったことを物語っていますね。

なお、米国にはナスダック総合指数やNYダウなどの指数も有名です。これらに連動するETFについては以下の記事にまとめていますので、ぜひご覧ください。

参考URL:米国バンガード社公式HP

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

米国ETF VTIの配当金がもらえるのはいつ?

高い配当利回りが特徴のVYMですが、他の多くの米国ETFと同様に年4回配当金を受け取ることになります。

配当月は3月、6月、9月、12月ですね。権利落ち日はほとんどの場合月末になります。

なので、実際に配当金を受け取れるのは翌月になることが多いです。

なお、米国株に投資する魅力は高配当で長期間連続増配している個別銘柄が多いことです。中には7%を超える銘柄や60年以上連続増配している銘柄も。おすすめの銘柄について以下の記事にまとめています。

米国ETF VTIのこれまでの配当実績と増配率は?

配当実績は以下のとおりです。配当利回りは1.4%とあまり高くありませんが、順調に配当金が伸びていることが分かりますね。

リーマンショックの影響で米国企業全体の業績が悪化した2008年〜2010年は、配当金が減少しています。金融危機がおこると減配することもあるということですね。

そして今回こうしてVTIを分析して見て最も驚いたのは増配率の高さで、10年間の平均増配率は8%を超えているんですね。高配当や増配率を売りにしているVYMやVIGとも遜色のない値です。

グーグルやバークシャー、アマゾンのように無配の企業が含まれているので配当利回りはあまり高くありません。

ただ小型の成長株も含んでいることもあり増配率が高くなっているんですね。

このような個別株リスクがなくかつ株価の値上り益やインカムの上昇も見込めるという点で、VTIへの投資はメリットが大きいといえます。

米国ETFに手間をかけずに自動運用する方法とは?

株式への資産運用が最もパフォーマンスが良いことは、過去のデータから明らかですが、コロナショックのように短期間で大暴落することも。

やはり資産運用の基本は、米国株、日本株を保有しつつ、債券や金、不動産などに資産を分散して長期運用するというのが合理的な手法です。

自分でポートフォリオを作って運用するのも良いですが、ウェルスナビを活用して長期投資すれば、ロボアドバイザーが世界中の市場の株、債券、金、不動産などの米国ETFに分散投資してくれます。

自分も活用していますが、口座にお金を振り込めば基本的に何もしなくても良いんですよね。忙しい会社員や主婦の方に特におすすめです。詳しくは以下の記事にまとめています。

https://leverage-investment.com/wealthnavi-profitable/

「米国ETF VTIとは?」まとめ

今回は、米国市場全体に投資する米国ETF VTIとは?ということで、その特徴と株価の推移(チャート)、構成銘柄、配当金の推移等について見てきました。

VTIの特徴をまとめると、

・構成銘柄4,000で小型株にも投資

・年率リターン7%超え

・10年間で3倍近いパフォーマンス

・10年平均で8%超えの高い増配率

ということです。端的に言うと値上がり益はもちろん、インカムの増加も期待できるETFだといえますね。

自分はベンチマークとして用いることができるS&P500ETF VOOの方を好んで購入しています。

しかし、長期的には中小型株のパフォーマンスは大型株よりも良いですから、VTIの方がNYダウやS&P500よりも優れたリターンを期待できることになります。

なので、できるだけ分散を効かして米国市場全体に広く投資したいと考えている者には、値上がり益もインカムも期待できるおススメのETFといえます。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

米国株を取引するにあたり、日本株に比べて割高な手数料が気になるところです。主要ネット証券会社の手数料を比較。オススメの証券会社はどこか?

資産運用に関連するページを以下のとおりまとめています。ぜひご覧ください。