株の売り時って難しくていつも悩みます。株式投資は長期保有なのですが、どういうルールで個別銘柄の売却を検討すべきですか?

個別株は10パーセント下落したら売り時とも聞くんですけど…株をいつ売るのか悩みます。

このような疑問を持つ方に向けて記事を書いてます。

- 株の売り時は?ルールを設ける理由とは?

- 株をいつ売る?10パーセント下落で売り?

- 長期保有の株の売り時を見極める4つのルールとは?

- 株の売り時の具体事例は?

投資歴20年のかいまるです。日本株と米国株を中心に1500万円以上の資産を運用しています。

株を売り時を判断するタイミングって難しいですよね。

特に、優良銘柄だと思って投資した株が数週間後に大幅に下落した場合とかは、自分も売却すべきかすごい悩みます。

株式投資は、長期保有の方がパフォーマンスが良くなるので、自分は一度保有した銘柄については基本的にはすぐに売却しない方針です。

しかし、何がなんでも個別株を保有し続けるというわけではなく、必要に応じて他の銘柄に乗り換えたりしています。

そこで、今回は株の売り時とはということで、個別株を保有している場合、どのような考え方で売却を検討するべきか4つのルールについて解説します。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

株の売り時は?ルールを設けるべき理由とは?

株で資産運用をする時は基本的に長期投資が良いと言われていますが、結論からいうと絶対に売却せずに保有し続けることが良いとは限らないです。

確かに、株式投資は銘柄を十分に分散することによって、長期的に収益を上げる可能性が極めて高くなるのは確かです。

しかし、個別銘柄には業績が極端に悪化して、最悪の場合には倒産してしまうリスクがあるんですね。

例えば、

- 日本:バブル崩壊後の山一證券の倒産

- 米国:巨大エネルギー企業のエンロンが粉飾決算を繰り返して経営破綻

など。文字どおり株が紙切れになってしまったということですね。

なので優良銘柄だと思って長期投資した場合でも、保有期間にこだわらずに数か月で売却したほうがよい場合もあります。

長期投資だからといって、数年単位で持つという考えにこだわらないほうが良いということ。なので、株に投資する際には事前に売却するルールを決めておくべきですね。

株をいつ売る?10%下落で売却?

株は買うよりも売る方が難しいと言われます。多くの投資家が売り時を誤ってしまう現実があります。

個別株を売却するルールを持たず、「ちょっと下落したから売ろう」とか「もうちょっと持ち続けてみよう」というように何となくの感覚で判断することが要因です。

特に短期売買の際に売り時を誤るケースは、

・売らずに保有していた銘柄の損失が膨らむ

・売った後に株価が大きく上昇してしまう

ということ。これらの影響をできるだけ回避するようなルールを設定すればよいことになります。

特に短期売買を行う場合などは、損失が拡大しないように”10%下落した場合”や”25日移動平均線を下回った時”などの客観的なルールを設けて淡々と売却することが必要となるでしょう。

こういう客観的な損切りルール、利確ルールは短期売買の際には絶対に作っておくべきです。

次にこの記事の本題である、長期保有を前提とした場合に、どのようなルールで売却すべきか紹介したいと思います。

長期保有の株の売り時を判断する4つのルールとは?

長期投資の場合は、以下のような理由がある時に売却して他の銘柄に乗り換えることを検討すべきと考えます。

- 自分の投資方針と合致しなくなったとき

- 長期的な業績期待が持てなくなったとき

- 最初に購入した理由がなくなったとき

- 資産バランスを見なおすとき

以下、詳細に見ていきましょう。

ルール①:自分の投資方針と合致しなくなったとき

例えば、優待銘柄中心の投資から、日本株や米国株の高配当銘柄を中心に投資するという方針に変更した場合などですね。

長期投資に当たっては、一度決めた投資方針に沿って行動することが結果的に利益を高めることになります。行き当たりばったりの考えで、頻繁に売買を繰り返すことは、単に手数料を多く証券会社に払うことになるだけです。

高配当銘柄の配当金を再投資する戦略をとっているのであれば、KDDIやアルトリア(MO)、AT&T(T)のような個別銘柄を保有し続けることになります。

他方、方針を変更してIT企業などの成長性の高い銘柄を中心に保有することにした場合は、これらの株を売却し、アップルやグーグルなどの成長株を保有することになります。

ルール②:長期的な業績期待が持てなくなったとき

株価は、基本的には企業の業績に比例して株価が変動しますから、業績期待が悪くなれば、株価も下がる可能性が高くなります。

また、業績が悪くなれば配当金の大幅減配や優待の改悪・休止ということも十分あり得ます。

例えば、日本の外食産業は短期的には「材料費増、人件費増」、長期的には「少子高齢化、人口減」により業績の期待が下がりつつあります。現に、最近では、ココスが業績悪化、優待休止を発表しております。

このように、業績期待が持てなくなってきたときには、売却し、他の優良銘柄に乗り換えることを検討します。

ルール③:最初に購入した理由がなくなったとき

例えば、以下のような場合ですね。

・優待目的で保有したのに、優待廃止又は改悪された

・高配当利回りを期待したのに大幅減配となった

自分は以前、優待利回りの高い100株で10,000円の商品券をGetできるヴィレッジ・バンガードを保有していましたが、優待内容の改悪の発表の翌日に売却しました。

ルール④:資産バランスを見なおすとき

債券やREIT、金などの商品にも分散して資産運用をしている場合には、定期的にリバランスすることでパフォーマンスが良くなると言われています。

また、セミリタイアや定年退職が近づいてきたときには、一般的にはボラティリティの高い株式から、価格変動の小さい債券や金の割合を増やすのがセオリーですね。

なので、このようなリバランスや資産バランスを見直すときは、株式の売却を検討することになります。

株の売り時の具体的事例は?:内外トランスライン

自分も最近、内外トランスラインという銘柄200株を売却しました。これを参考例として、どのような考えで売却したか見ていきたいと思います。

内外トランスラインを購入した理由

内外トランスラインに投資した目的は、ズバリ優待目的ですね。自分は2017年ごろからは日本株の優待株を中心に保有する方針でした。

100株で1500円分のカタログギフトということで内容が良いんですよね。

〇配当利回り:2.60%

〇優待内容:

・100株⇒1,500円相当のカタログ「商品」

・200株⇒2,500円相当のカタログ「商品」 など

優待株投資は個人投資家からの買いが入りやすいため、下値が底堅いと言われています。

まあ、本当かは別として、どの銘柄が上がるかなんてわからないんだから、長期的に優待をもらいながら気長に株価上昇を待とうという考えでしたね。

株を売却した理由とタイミング

上記の考え方を適用すると、自分の投資方針と合致しなくなったために売却したものです。

自分は2019年に入って、優待株中心の投資から、景気が悪い状態になっても業績に影響がなく減配の心配のないディフェンシブ銘柄を中心に投資する方針に変更しました。

内外トランスラインは、国際的な海上貨物輸送を行う企業で、中国や東南アジア、インドなどの航路を複数持つ国際貨物企業ですが、昨年の米中の貿易戦争による中国の景気後退懸念の影響を受けて株価が下落していました。

なので、内外トランスラインは景気に敏感な銘柄といえるので、売却し、米国のディフェンシブ銘柄に乗り換えることにした、というわけです。

資産運用は早く始めるほど有利

「おすすめの資産運用は何?」の記事にもまとめましたが、忙しい会社員が早く資産運用を始めるメリット、それは「時間」を利用できること何ですね。

自分が働いてお金を稼がなくても、時間をかけて「お金に働いてもらう」ことによって資産が加速度的に増えていくんです。

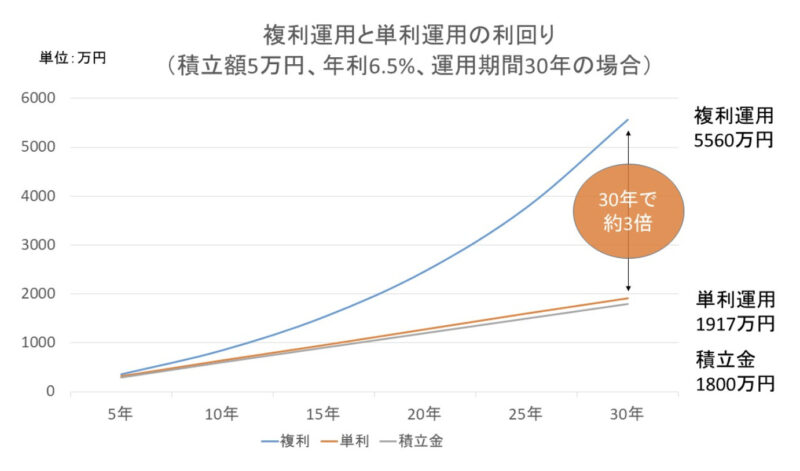

下の図は毎月の積立額5万円を年利6.5%で期間30何で運用した場合のシミュレーションです。

積立総額は5万円×12ヶ月×30年=1800万円。

図を見て分かるとおり複利運用で資産が約3倍にまで膨れ上がっています。

短期間でこれだけの資産を構築するのは非常に難しいですが、時間をかけてコツコツと資産運用を行えば大きく増やすことができるということです。

自分は会社で働きながら、お金が稼いでくれる状態になるんですね。

利息でコツコツ資産を増やすならFundsです!

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!

「株の売り時とは?」まとめ

今回は株を売却するタイミングということで、どのような時に売却を検討するべきか、実際に売却した具体例を中心に解説してきました。

株は長期・分散が基本ですが、何が何でも個別銘柄を保有し続ける必要はないですね。

優良銘柄なんて他にたくさんあるわけですから、投資方針に合わなくなった時や、業績回復の見込みがない時などは躊躇せずに別の銘柄に乗り換えるべきだと考えます。

ただ頻繁な売買は手数料などのコストがかかることになるので、購入する際は良く検討したのちに投資を判断するべきでしょう。

一貫した方針のもとに、保有株の検討を行っていくことが重要と考えています。

スマホアプリで手軽に米国株投資【PR】

”米国株投資してみたいけど、ちょっとハードルが高いな”

”米国株の情報を気軽にGetしたい!”

moomoo証券ならApple、Amazon、Microsoftなどの優良企業に無料のスマホアプリから投資できます。

”米国株投資はちょっと難しそう”とか”まずは試しに米国株を始めたい”という方に良いかも。

- 取扱銘柄は約7,000銘柄と豊富!

- 取引手数料は最低0ドルなので始めやすい!

- 米国株取引のお得なキャンペーン実施中!

- 初心者にも分かりやすい金融・投資情報が満載で投資に役立つ!

アプリダウンロードとメールアドレス登録だけでプロ級の米国株情報を無料で利用できます。

まずは、お試しでスマホアプリを利用してみてはいかがでしょうか?

\口座開設なし「無料」で使える神アプリ/

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、資産形成に関連するトピックについて解説しています。ぜひご覧ください。

20代、30代会社員の武器は時間です。リスクをとって収益を最大化すべき理由と株式投資が適している理由を分析です。ぜひご覧ください。

40代の会社員はリスクを抑えるという視点が必要です。資産運用する際に知っておくべき投資理論を解説です。

資産運用は少額からでも始めることができます。まずは始めてみる、行動することが大事ですね。おすすめの少額投資をまとめました。

https://leverage-investment.com/small-investment-beginner/

株やFXは値動きが激しく、相場の動きが気になる。そんな方にはソーシャルレンディングが良いかもです。定期預金感覚で1.5〜6%程度の年利回りが期待できます。