米国株が大きく下落していますが、不況期にも強いレイ・ダリオのポートフォリオについて知りたいです。

オールシーズンズ戦略で、不況時も含めて、どんな経済状況でも安定したリターンが得られると聞きましたが、本当ですか?

このような疑問を持つ方に向けて記事を書きました。

- レイ・ダリオが推奨するポートフォリオとは?

- レイ・ダリオのオールシーズンズ戦略とは?

- オールシーズンズ・ポートフォリオのパフォーマンスは?

- レイ・ダリオのポートフォリオを作るには?

投資歴20年のかいまるです。米国株や米国ETFを中心に1500万円以上の資産を運用しています。

「米国ファンド界の帝王」と呼ばれるレイ・ダリオ。

世界的に著名なヘッジファンドのマネージャーで運営会社ブリッジウォーター・アソシエーツの創業者。運用総額16兆円の世界最大のファンドを運営している、いわば投資のプロ中のプロ。

「最小リスクで最大の利回りを目指す」という方針で、2008年のリーマンショックの際もファンドをプラスで運用。どのような経済状況であっても安定的な成績を残すことを重視していますね。

今回は、そのレイ・ダリオが個人投資家向けに考えたポートフォリオである「オールシーズンズ・ポートフォリオ」について解説します。

コロナショック時のパフォーマンスも分析しています。ぜひ最後までご覧ください。

※米国株取引手数料0円の証券会社という選択

米国株の取引手数料は日本株に比べて実は割高…。できるだけコストをかけずに取引したいならDMM株が良いかも。米国株そして米国ETFの取引手数料0円なので、お得に取引するのもありですね。

目次

レイ・ダリオが推奨するポートフォリオとは?

レイ・ダリオが個人投資家向けに推奨するポートフォリオは「オールシーズンズ・ポートフォリオ」と呼ばれるもので、どのような経済状況でも安定的な成績を出すように設計されたものになっています。

ようするに「好況にも、不況にも強い個人投資家向けのポートフォリオ」ということです。

もともと、ヘッジファンドは複数の金融商品に分散投資し、高い運用収益を得ようとする投資ファンドのこと。

ファンド・マネージャーによって投資スタイルは様々ですが、レイ・ダリオはリスクをできるだけ避けて利益を追求するスタイルをとっていますね。

なので、レイ・ダリオが推奨するポートフォリオは、できるだけリスクを取りたくないけどしっかりとしたリターンが欲しい人にとっては、非常に有効なものとなります。”株式が大幅に下落する局面でも、安定したリターンを上げることができる”ということ。

以下、オールシーズンズ・ポートフォリオの構成やパフォーマンスについて詳細に見ていきましょう。

なお、このポートフォリオは、アンソニー・ロビンス著「世界のエリート投資家は何を考えているのか、何を見て動くのか」の中で、レイ・ダリオが個人投資家向けに紹介したものです。

レイ・ダリオのオールシーズンズ戦略とは?

ここでは、

- オールシーズンズ戦略における資産構成比率

- ポートフォリオの資産構成の考え方

について詳細に解説します。

特徴①:オールシーズンズ戦略における資産構成比率

レイ・ダリオの提唱する”オールシーズンズ・ポートフォリオ”の最大の特徴は、世界経済の状況が良い時も悪い時でもしっかりとしたリターンが期待できるという戦略にあります。

この戦略を可能としている秘密は、ポートフォリオの保有資産と資産の構成比率にあります。構成と構成比率は、

- 米国株式(S&P500等) … 30%

- 長期米国債(20~25年)… 40%

- 中期米国債(7~10年) … 15%

- 金 … 7.5%

- 商品 … 7.5%

となっています。ざっと見ると、かなり保守的な構成になっているなという印象ですね。レイ・ダリオも投資の基本である資産の分散を図っています。

参考記事:分散投資すべき理由とは?

長期的にパフォーマンスの高い株式の比率が30%と少ないのでは、と思う方も多いと思います。これには理由があって、経済不況時に株の下落幅が大きくなるためです。

レイ・ダリオが言うには、株式は他の資産に比べて約3倍の値動きがあるので、30%程度の構成比率で十分ということなんですね。

特徴②:資産構成の考え方

レイ・ダリオは、市場は経済状況によって4つの時期に分けられるとしていて、どんな時期でも対応可能な資産構成にすべきと言っています。

それぞれの時期でプラスのリターンが期待できる資産が異なるので、市場がどのような状況になるかは事前に予想することは困難ということ。

なので、オールシーズンズ戦略は、どのような状況になっても対応可能なポートフォリオということになります。

具体的な4つの経済状況と対応可能な資産は、

- インフレ時期:主に株式、金、商品が上昇

- デフレ時期 :主に長期債券、中期債券が上昇

- 経済上昇期 :主に株式が上昇

- 経済下降期 :主に長期債券が上昇

ということで、あらゆる経済局面で保有資産のいずれかが上昇するようにしてあるんですね。

なお、レイ・ダリオのポートフォリオに関するものですが、同じ米国のシーゲル博士が提唱する配当再投資も株式投資の人気戦略です。

特徴を以下の記事でまとめています。

レイ・ダリオのポートフォリオのパフォーマンスは?

次にオールシーズンズポートフォリオのパフォーマンスをバックテストしていきましょう。

バックテストを行う仮定は、

- リーマンショック前の2007年から2019年12月まで

- オールシーズンズ・ポートフォリオとS&P 500のリターンを比較

- 2007年に10000ドルを投資して1年に1回リバランス

として計算しています。その結果が以下のチャートとなります。

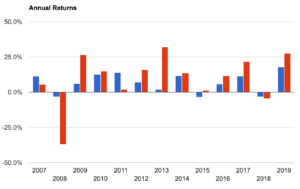

青:オールシーズンズ 赤:S&P500

S&P500は約3倍まで上昇してますね。リーマンショック後の米国株式市場は、史上最高値を更新し続けるほど好調でしたから、S&P500の方がパフォーマンスが良いということです。

しかし、ここで注目したいのはオールシーズンズ・ポートフォリオのパフォーマンスで、

・リーマンショックのあった2008年ごろでもほとんどマイナスになっていない

・2016年末ごろまではS&P500よりもパフォーマンスが良かった

となっています。

各年の年率リターンを具体的にグラフと数値で確認すると、

| 2008年のリターン | 最大下落率 | |

|---|---|---|

| オールシーズンズ | −3.66% | −14.75% |

| S&P500 | −37.02% | −50.97% |

となっていて、S&P500が2009年の1年で4割近く下落したのに対し、オールシーズンズ・ポートフォリオはわずか3%台だったんですね。

このように、経済ショックが起きた際のオールウェザーポートフォリオのパフォーマンスが圧倒的に良いことがわかると思います。

他方、リーマンショック後の2009年からバックテストをしてみると、以下のチャートのようになりS&P500が圧勝ですね。

なので、経済ショックとか株が長期的に下落するような局面になるとオールシーズンズ・ポートフォリオは極めて安定したパフォーマンスを示すということが確認できます。

ちなみに今回比較したS&P500は米国の株価指数となっています。米国の代表的な株価指数は以下の記事にまとめています。

コロナショック時のパフォーマンスは?

それではコロナショック時のオールシーズンズ・ポートフォリオのパフォーマンスはどうだったのでしょうか?

2019年12月〜2020年12月の期間でバックテストした結果が以下のチャートです。

青:オールウェザー 赤:S&P500

目を引くのは2020年3月のオールウェザー戦略の下落幅の小ささですね。

2020年3月のS&P500は大幅に下落していたのですが、オールウェザー戦略は最悪期だった3月末を含めて、年始からのリターンが一度もマイナスに陥りませんでした。

ただ、2020年一年通して見るとオールウェザー戦略もS&P500も、リターンはほぼ16%で大差はありません。

このチャートを見ると株価急落局面でも、オールシーズンズポートフォリオは非常に安定したパフォーマンスを示すということがわかります。

レイ・ダリオのポートフォリオを作るには?

最後にレイ・ダリオのオールシーズンズ・ポートフォリオを構築するためのETFや金融商品を紹介していきます。

米国株式:VOOあるいはVTI

S&P500に連動するVOOか、米国株式市場全体に連動するVTIか、どちらでも良いと思います。管理手数料も両方とも0.03%で、パフォーマンスも遜色ありません。

これらETFの特徴などについては、以下の記事でまとめています。

長期米国債(20〜25年):TLT

このパートは、長期米国債に連動するTLT1本ですね。過去のパフォーマンスや特徴は、以下の記事にまとめてます。

中期米国債(7〜10年):IEF

これに完全に合致する米国ETFは、ブラックロック社のIEFという米国ETFになります。ただ、委託管理手数料が0.15%と若干高め。

レイ・ダリオが中期米国債を加えている趣旨は、値動きが激しくなく、金利が下がるデフレ時期にも堅調なパフォーマンスを示す債券を入れたいということ。

なので、完全に一致することにこだわらないなら、米国債券市場全体に連動するBNDやAGGでも問題はないと思います。

金および商品:GLD又は商品CFD

金は金ETFのGLDで問題ないかと。他方、商品についてはほとんどETFがないんですよね。なので、商品の部分はGLDで代用しても良いのでは。

「レイ・ダリオのポートフォリオ」まとめ

今回は、レイ・ダリオのポートフォリオということで、オールシーズンズ戦略、過去のバックテスト、ポートフォリオを作るにはについて述べてきました。

米国市場は絶好調で2021年に入ってもNYダウやナスダックなど、史上最高値を更新し続けています。

一方、コロナショック以降、株価の上昇局面は続いていて、そろそろ大きく下落するのではないか、と指摘する声も大きくなっています。

こういう状況ですので、長期的には株式1本でも問題ないかと思いますが、株の下落局面に強いポートフォリオを構築するのもありかと考えます。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国ETFには株式タイプだけじゃなく、債券、REIT、金などに連動するさまざまな商品があり、日本から投資できるものだけでも何百にもなります。その中で、おすすめのETFは何なのか、解説です。

米国株というと業績の安定した高配当銘柄多いという印象がありますが、それらを集めた高配当のETFもあるんです。倒産などの個別株リスクが限りなく”ゼロ”。それでいて高配当であるのが”米国の高配当ETFを解説です。