最近、FIREムーブメントが広がっていると日本でも話題になっているけれども、どんな特徴があるんですか?

日本でもFIREムーブメントのような早期リタイアは可能ですか?

今回は、このような疑問を持つ方に向けて記事を書きました。

- 日本でも話題!米国で広がるFIREムーブメントとは?

- 日本でFIREムーブメントが話題となる背景とは?

- 日本でもFIREムーブメントは実現可能か?

2018年頃から日本のマスコミでも取り上げられるようになりましたが、米国では”FIREムーブメント”と呼ばれる早期リタイアを目指す考え方が、2000年代に成人を迎えたミレニアル世代に広がっています。

2021年にもFIREをテーマにした書籍が多く販売されていますね。

「自分らしく生きたい」。会社で働き続けることに疑問や息苦しさを感じた米国の若いミレニアル世代が、自身の人生設計の中に「会社をやめて20代、30代でリタイアする」という選択肢を加えているのです。

今回は、日本でも話題となっているFIREムーブメントについて日本で話題になる背景や、日本にも波及するのかについて取り上げます。

ぜひ最後までご覧ください。

”ROBOPRO” 進化型ロボアドの決定版!【PR】

AIで相場を先読みして大胆な銘柄入れ替えで好成績をたたき出している”ROBOPRO”。

他の従来型ロボアドとは機能が完全に一線を画しています。その特徴をまとめると、

- 高度な金融理論を用いた進化型ロボアドバイザー

- 短期の相場の動きを予測した運用を実施

- 従来型ロボアドバイザーより高パフォーマンス

というもの。リリースから約1年経過後の成績は+20.18%とTOPIXを圧倒。

好成績の秘密は、ROBOPROのAIが高度な金融モデルを用いて相場の状況を分析して運用を行っているところ。

そんな進化型ロボアドを活用しておまかせ運用するのも良いかもです。

▼今ならキャンペーン実施中▼

進化型ロボアドの決定版!【PR】

目次

2022年日本で本格化?FIREムーブメントの特徴とは?

ここでは、そもそもFIREムーブメントとは何かということで

- FIREムーブメントの発祥は米国

- FIREムーブメントの特徴

について解説します。

FIREムーブメントの発祥は米国

”FIRE”は、”Financial Independment, Retire Early”の略で直訳すると「経済的独立、早期リタイア」となります。

最近のFIREムーブメントのきっかけとなったのは、自分らしく生きたいと会社を早期リタイアした30代の若者が、リタイア後の生活や考え方をブログで公開したことでした。ミレニアル世代を中心として、この考え方に共鳴する者が増えているのです。

米国は、日本と異なり終身雇用制度がないため、いわゆる定年退職という考え方がありません。加えて低所得者層の社会保障が脆弱なこともあり、資産形成や年金を受け取ることができない人は働き続けなければ生活が維持できない。

このような状況の中、物質的な豊かさよりも、自分らしいライフスタイルを求める人が多いミレニアル世代にFIREムーブメントが受け入れられているのです。

FIREムーブメントの特徴

米国で広がるFIREムーブメントは、会社からの給与収入の大部分を株や債券の投資に回しつつ、生活面では徹底的に支出を減らして、早期のリタイア達成を目指すところに特徴があります。

例えば、このムーブメントの火付け役となった若者は、夫婦でソフトウェア会社の仕事をしながら無駄遣いをせずに投資に励み、20万ドルの家と60万ドル貯まったことから、30歳で夫婦ともども会社を辞めています。

60万ドルあれば運用利回り”4%”を生活費に回して、夫婦と子ども計3人の生活を十分に維持していけるとのこと。

アメリカの平均世帯支出は大体5~6万ドル程度なので、その半分程度。年間260万円程度ですから、家族3人ということを考えると、決して余裕のある生活とは思えませんが、生活費を極限まで絞っているので早期リタイアが可能となったといえます。

まあ、必要があれば短期のバイトをすることも可能でしょうし、ブログからの収入もありますからね。

ちなみに配当金生活やFIREにいくら必要なのか?記事をまとめていますので、ぜひご覧ください。

早期リタイアの定番は”4%ルール”

先ほどのリタイアした夫婦は資産の運用利回りを”4%”を見込んで生活しています。

リタイア後、金融資産から得られる運用利回り4%を生活費とする考え方は、米国では広く普及した考えです。確か、有名な米国人著者の投資本の中でも、この考え方が紹介されていたはず。

というのは、株と債権、金などの金融資産でポートフォリオを構成すれば、インフレを考慮したとしても、過去の経験上、4%程度のリターンは見込めるからです。

この考え方を適用すると、リタイア後の生活費の25倍にあたる金融資産があれば、元金を減らすことなくリタイアできる。

若い世代のリタイア生活は、40~60年に及びますので、金融資産を減らさないという視点が重要で、セミリタイア後の生活費がどれぐらいかかるか事前にしっかりと把握することが重要です。

日本でFIREムーブメントが話題になる背景とは?

FIREムーブメントがミレニアル世代に広まっているというのは、

- お金を稼いでも幸福度は変わらない

- お金がなくても楽しく暮らせる

- 人とのつながりの変化

「お金や労働に対する価値観が変わってきている」ってことなんですね。クイックに見ていきます。

背景①:お金を稼いでも幸福度は変わらない

これはある意味気付きですよね。便利な世の中になって、いろんな情報が手に入りやすくなっているなか、若い世代を中心にお金がたくさんあっても幸福度が変わらないことにに気がつき始めたということ。

年収600万円ぐらいまでは、給料があがって幸福度が増すけど、それ以上は変わらなくなってくると言われています。

なので、若い世代は、がっついて昇進・昇給を目指すよりも、そこそこの生活ができれば良いと思っても不思議じゃない。

背景②:お金がなくても楽しく暮らせる

若い世代は、インターネットがある環境が当たり前の中で育っていて、スマホやパソコンがあれば、いくらでも安く娯楽を楽しめます。

例えば、インターネットでゲームもできる、映画や海外ドラマも簡単に視聴可能、世界中の人とチャットできる、などなど。驚くほど安く楽しめます。

背景③:人とのつながりの変化

家に引きこもっていても、簡単に人やコミュニティーとつながることができます。

インターネットを通じて、会社や地域コミュニティーを通じて社会とつながらなくても、いくらでも人やコミュニティとつながることができる。

若い世代であれば、そういう人間関係になんら抵抗はないのでしょう。

FIREムーブメントは日本にも波及する?

日本でも、若い世代を中心に物の豊かさや物の保有にこだわらない生き方も広がっています。将来的には、自分らしい生き方を追求し、早期リタイアを選択する若い世代も増えてくるのではないでしょうか。

もともと、このムーブメントはとある若者のブログがきっかけとなっています。日本でも、ブログやSNSによって、セミリタイアした人たちの生活スタイルや考え方に容易に触れることができます。

生活費を極限まで削っている者、物価の安い東南アジアを中心に生活をする者、株式投資で十分な金融資産を得てリタイアを実現した人もいるでしょう。

いろいろな早期リタイアのスタイルに触れることで、「これなら自分にもできるのではないか」と考える人もでてくると思います。

日本でも、バブル崩壊以降の景気低迷により終身雇用制度も崩れ、非正規雇用が増えています。今は失業率が下がっていますが、今後、AIの普及や外国人労働者の雇用の広がりにより、給料が上がらない状態になることも予想されます。

「終身雇用は崩壊しつつある?」「定年まで働くのは無理なの?」でもまとめましたが既に定年まで働き続けるのは難しくなっています。

生活費を減らすことで、物質的にはあまり豊かではないけれど、早く会社を辞めて「自分らしく生きたい」と思う若者が増えても何ら不思議ではありません。

FIREを実現するには?

それでは、どうすればFIREを実現することができるのでしょうか?実現した方のブログやSNSなどを見ると以下の2点に集約されます。

- 節約をして生活費を下げる

- 若いうちから資産運用する

詳細に見ていきます。

実現方法①:節約して生活費を下げる

まず実現方法の一つ目は節約して生活費を下げることからですね。そんなの当たり前じゃん?と思う方もいるかもですが、

・資産運用にまわすお金を増やす

・FIRE後の生活費を低くする

という2つの意味があります。

例えば130円の缶コーヒーを出勤前の月20日間買うとします。すると月に2600円、年間で31,200円、10年間で31万円も支出をする計算。こういう小さな支出も、時間と共に大きな金額になるのです。

なので自分の支出を、そこから削減できる支出を把握して無駄を減らす。それを資産運用にまわす。そうすることでFIREに早く到達できます。

またFIRE後の生活費が低くなるということは、貯めなければいけないお金が少なくて良いということ。その分FIRE実現が早くなります。

実現方法②:若いうちから資産運用する

次に必要なのは若いうちから資産運用することです。

FIRE実現後も資産の運用益で生活費をまかなうことになるので、効率的な資産運用は必須といえるでしょう。

まずFIREの実現には具体的にどれくらい資産があれば良いのでしょうか?先ほど解説した「4%ルール」を適用すると「年間支出額の25倍」の資産が必要ということになります。

なので、月20万円、年間240万円で生活が可能でFIREを実現できると「4%ルール」で月20万円×12月×25=6000万円の資産が必要という計算になります。

長期的に運用することで年間4%で運用を実現することはそれほど難しくはありません。

なおFIREを目指していない方も、会社だけに頼ると”生涯労働”という厳しい現実が待っています。

進化型ロボアドのパフォーマンスがすごい!【PR】

ロボアド投資して3年以上経過しますが、結局のところ米国ETFに分散投資をしてリバランスしているだけ。

手間を気にしなければ自分でもできるレベルなんですね。

その点、真の意味でプロレベルの金融理論を活用しているロボアドはROBOPROだけかと。 大胆な資産入れ替えで高リターンを維持しています。

”ROBOPRO” 進化型ロボアドの決定版!【PR】【PR】

AIで相場を先読みして大胆な銘柄入れ替えで好成績をたたき出している”ROBOPRO”。

他の従来型ロボアドとは機能が完全に一線を画しています。その特徴をまとめると、

- 高度な金融理論を用いた進化型ロボアドバイザー

- 短期の相場の動きを予測した運用を実施

- 従来型ロボアドバイザーより高パフォーマンス

というもの。リリースから約3年経過後の成績は+47.72%とTOPIXを圧倒。

好成績の秘密は、ROBOPROのAIが高度な金融モデルを用いて相場の状況を分析して運用を行っているところ。

そんな進化型ロボアドを活用しておまかせ運用するのも良いかもです。

▼今ならキャンペーン実施中▼

進化型ロボアドの決定版!【PR】

「FIREムーブメントは日本で実現可能?」まとめ

今回は、米国で若い世代を中心に広がっている”FIREムーブメント”の背景、特徴を紹介するとともに、この動きが日本にも波及していくかについて述べてきました。

物に執着しない最近の若者気質に加えて、ブログやSNSにより、早期リタイアした者の情報を簡単に入手できることから、20代、30代とリタイアを目指す年齢が早くなっています。ここに、”FIREムーブメント”の大きな特徴があると考えます。

まずは節約と資産運用ですね。自分も、生活費を極限まで減らすことは、ちょっと勘弁ですがFIRE実現を目指して、給与収入の一部を投資に回していきたいと考えています。

資産運用は早く始めるほど有利

「おすすめの資産運用は何?」の記事にもまとめましたが、忙しい会社員が早く資産運用を始めるメリット、それは「時間」を利用できること何ですね。

自分が働いてお金を稼がなくても、時間をかけて「お金に働いてもらう」ことによって資産が加速度的に増えていくんです。

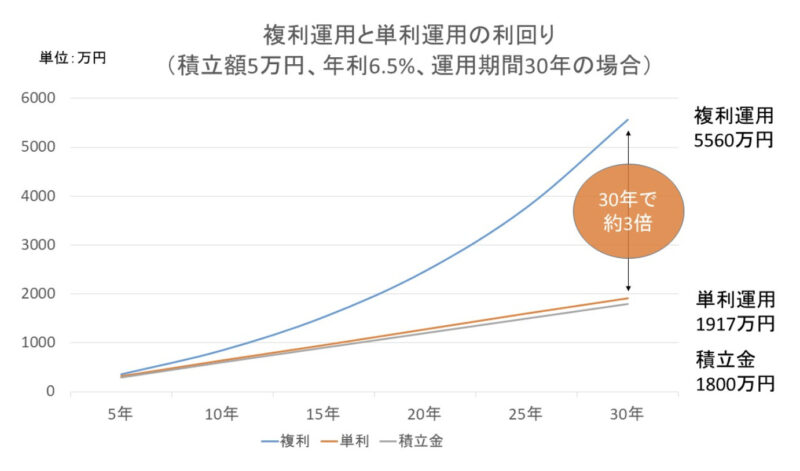

下の図は毎月の積立額5万円を年利6.5%で期間30何で運用した場合のシミュレーションです。

積立総額は5万円×12ヶ月×30年=1800万円。

図を見て分かるとおり複利運用で資産が約3倍にまで膨れ上がっています。

短期間でこれだけの資産を構築するのは非常に難しいですが、時間をかけてコツコツと資産運用を行えば大きく増やすことができるということです。

自分は会社で働きながら、お金が稼いでくれる状態になるんですね。

クレカ投信積立でポイントGet【PR】

「資産運用しながらお得にポイントを貯めたい…」

せっかく投資するなら少しでもお得に運用したいですよね。そんな方は、ポイント還元率が業界Topクラスのマネックス証券がお得かも。

貯まったポイントはAmazonギフト券やdポイントに交換が可能です。

クレカ投信積立ならマネックス証券がお得!

- ポイント還元率は1.1%

- 積み立て可能な投信ならすべてクレカ決済ができる

- 特定口座、一般口座、一般NISA、つみたてNISAの口座が対象

- 上限は月5万円

とかなりお得な内容です。

▼口座開設・維持費無料!▼

※申し込みは最短1ページ。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、資産形成に関連するトピックについて解説しています。ぜひご覧ください。

20代、30代会社員の武器は時間です。リスクをとって収益を最大化すべき理由と株式投資が適している理由を分析です。ぜひご覧ください。

40代の会社員はリスクを抑えるという視点が必要です。資産運用する際に知っておくべき投資理論を解説です。

資産運用は少額からでも始めることができます。まずは始めてみる、行動することが大事ですね。おすすめの少額投資をまとめました。

https://leverage-investment.com/small-investment-beginner/

株やFXは値動きが激しく、相場の動きが気になる。そんな方にはソーシャルレンディングが良いかもです。定期預金感覚で1.5〜6%程度の年利回りが期待できます。

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!