超長期米国債ETF EDVの株価やチャートの特徴について知りたいです。

他にもいろいろな種類の債権ETFがありますが、これらに比べてEDVに投資するメリットは何ですか?EDVの配当実績についても知りたいです。

今回はこういった疑問を持つ方に向けて記事を書きました。

- EDV:株価の基本データと特徴は?

- EDVの発行元構成比と借入期間別比率は?

- EDVのチャートとリターンは?コロナショックで株と逆相関!

- EDVの配当実績と増配率は?

超長期米国債ETF EDVについて特徴や株価の推移などを分析していきます。ぜひ最後までご覧ください。

自分は、米国株や米国ETFを中心に1500万円以上の資産を運用しています。これらの経験を踏まえて記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

EDVの株価と特徴とは?

債権ETFは、各社からいろんな商品がありますが、このEDVはバンガード社が販売しているものになります。

通常、10年を超える債券は長期債券と呼ばれますが、このEDVは期間が25年近くある長期国債で構成されます。なので利回りが比較的高いですが、値動きが大きいという特徴があります。

基本データは以下のとおりです(23年12月20日現在)。

| 銘柄数 | 81 |

| 価格(52週レンジ) | 62.30 〜 91.12ドル |

| 分配金利回り | 4.10% |

| 経費率 | 0.06% |

| 設定日 | 2007年12月6日 |

| 運用会社 | Vanguard |

(出典:Bloomberg.co.jp)

分配金は4%超えとまずまずですかね。短期債券や社債を含む米国の債券市場全体に連動するBNDやAGGよりも高い水準です。

信用度の高い国債で構成されていることもあり、この程度の水準ということでしょう。

経費率は0.06%となっていて、ブラックロック社から販売されている長期国債ETF TLTの0.15%と比較して割安です。

EDVのデュレーションと期間別比率は?

EDVのデュレーション

債券の値動きの荒さ(ボラティリティ)を表す指標、デュレーションは約25年となっています。金利が1%変動すると、EDVの株価も25%近く変動することを示します。

値動きが安定しているのが債券ETFの特徴といえますが、EDVに関しては期限が長い超長期債券で構成されているため、金利の影響を受けやすいといえます。

特に米国の政策金利が大きく引き上げられた2022年は、1年間だけで35%以上もEDVの価格が下落しました。

EDVの発行元構成比

EDVの発行元別構成比は以下の表のとおりです。

| Ext Duration Treasury ETF | |

| Asset-Backed | 0.00% |

| Commercial Mortgage-Backed | 0.00% |

| Finance | 0.00% |

| Foreign | 0.00% |

| Government Mortgage-Backed | 0.00% |

| Industrial | 0.00% |

| Other | 0.00% |

| Treasury/Agency | 100.00% |

| Utilities | 0.00% |

| Total | 100.00% |

全て米国政府が発行している国債で構成されているということですね。

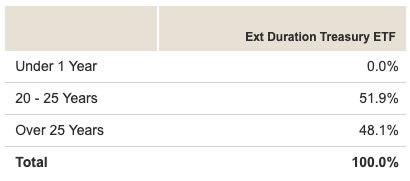

ちなみに国債の残存期間別の比率は以下の通りとなっていて、全て20年超えの長期国債が9が占めています。

参考URL:バンガード社公式HP

EDVの株価の推移(パフォーマンス実績)

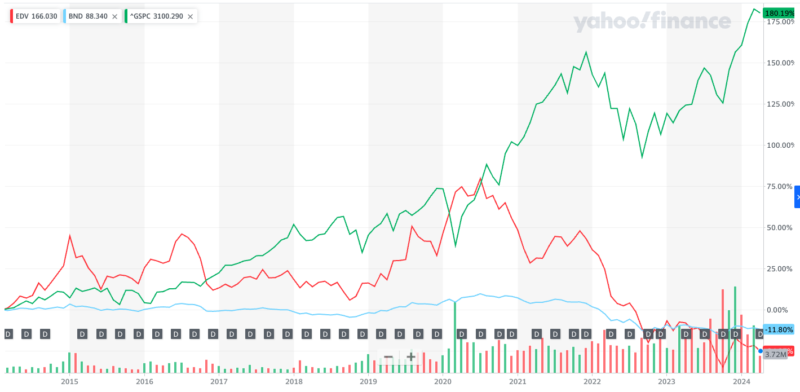

直近10年のチャートは以下となります。

赤:EDV 青:BND 緑:S&P500

S&P500ほどではないにせよ、長期国債に連動するEDVも値動きがかなり大きいETFであることが見て取れます。

一方、同じ債券ETFでも短期債券を中心に構成されているBNDの値動きはほとんどないですね。

このように債券ETFでも値動きの安定しているものから、分配金利回りの高いものまで色々なものがあります。

債券ETFの特徴とおすすめをまとめていますので、ぜひご覧ください。

コロナショック時のEDVのパフォーマンスは?

2020年のコロナショック前後の値動きを見ていきましょう。

以下のチャートは2年チャート(分配金込み)となっています。

緑:EDV 青:TLT 黄:VOO

2020年3月のコロナショックに対し、S&P500に連動するVOOの株価が大きく下落する中、長期国債ETFのEDVとTLTは株価が急上昇しています。

要因としては、株が売られて国債が買われたことと、米国の中央銀行であるFRBが市場を安定させるために金利を大幅に引き下げて実質的な”ゼロ金利”となったため債券価格が上昇したためですね。

このように、一般的に株と債券の値動きは逆相関になることが多いと言われています。そのため、資産の中に株だけではなく債券を組み込むことで、全体の値動きが安定しやすくなります。

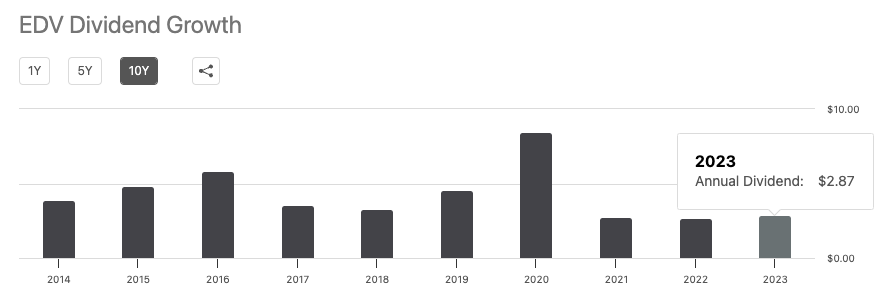

EDVのこれまでの配当実績は?

EDVの過去の分配金実績を見てみます。

かなりばらつきがありますね。分配金利回りは4%程度です。

社債を含む米国の債券市場全体に連動するBNDやAGGと同程度の利回りです。EDVは、信用度の高い米国政府発行の国債のみで構成されていることもあり、金利は低めということです。

なお、債券ETFも安定配当を期待できますが、米国株に投資する魅力は高配当で長期間連続増配している個別銘柄が多いこと。

中には7%を超える銘柄や60年以上連続増配している銘柄も。おすすめの銘柄について以下の記事にまとめています。

「超長期米国債ETF EDV」のまとめ

今回は、超長期米国債ETFのEDVの特徴、株価の推移、分配金実績などについて見てきました。

25年超えの超長期債券で構成されているETFということもあり、BNDやAGGなどの他の債券ETFと比べて値動きが荒いというのが大きな特徴の一つですね。

時期によっては株式以上に株価が動くこともあります。金利が下落する局面では大きな値上がり益が期待できるETFといえるでしょう。

米国株に関する情報を効率よく収集するには?

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレター。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてきます。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

なお資産運用に役立つ情報について以下にまとめました。役に立つ情報ばかりですので、ぜひご覧ください!

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国の債券にまるっと投資できるおすすめの債券ETFをまとめました。安定志向の強い方には適した商品です。ぜひご覧ください。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。