iシェアーズ・コア 米国高配当株ETFのHDVは、高い配当で人気のある米国ETFですよね。その特徴と株価の推移、配当利回り、構成銘柄を知りたいです?

他にも高配当ETFがある中でHDVに投資する魅力はなんですか?

このような疑問を持つ方にむけて記事を書いています。

- 米国ETF HDVの特徴と株価データとは?

- 米国ETF HDVの魅力とは?

- 米国ETF HDVの配当実績と構成銘柄は?

- 米国ETF HDVとその他ETFとのパフォーマンス比較は?

- HDVが優れている理由とは?

投資歴20年のかいまるです。米国株や米国ETFを中心に1500万円以上を運用しています。最近、米国ETFに投資する投資家が増えていますが、高配当ETFといえば必ずHDVがリストに上がるほどETFです。

HDVは高配当であることもさることながら、最大の特徴は頻繁に構成銘柄を見直し、財務不安な企業やビジネスに強みのない企業は除外することにあります。

ETFといえば指数に合うように機械的に投資するというイメージですが、HDVはアクティブ投資の色合いが強いと言えるでしょう。

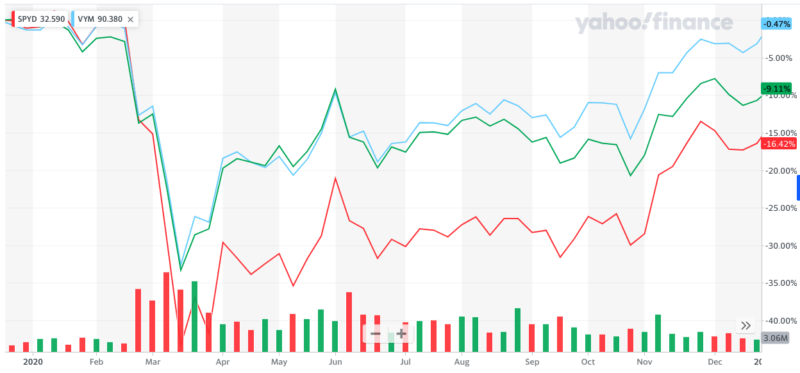

財務健全性が優れた大型株で構成されるHDVですが、さすがに2020年2月のコロナショック時に株価は大きく下落。以下は2020年の1年チャートで同じ高配当ETFのVYM、SPYDとパフォーマンスを比較したもの。

赤:SPYD 水色:VYM 緑:HDV

こう比較してみると下落幅はVYMと同じぐらいですね。

HDVはエネルギーセクターの比率が高いETFなので、エクソンモービルなどの石油銘柄の下落がパフォーマンスの足を引っ張ったということですね。

今回は、このような独特の特徴を持ちコアなファンも多い高配当ETF HDVを分析です。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

米国ETF HDVとは?

HDVは高配当で財務健全性の高い株式を集めた米国ETFで、何と言っても3%を超えという配当利回りで人気です。

最近の米国株人気と相まって、ディフェンシブ高配当銘柄をあつめたETFやインデックス投信に投資し、その配当金を再投資する手法をする人も増えてきていますね。

この方法論は、元をたどればジェレミーシーゲル氏が「株式投資の未来」の中で、過去のセクター別パフォーマンスを綿密に調査、比較したところ、情報技術などの人気セクターよりも、高配当のディフェンシブ銘柄に投資し、配当金を再投資した方が高いパフォーマンスを示したことが、寄りどころとなっています。

米国の高配当ETFを長期保有し、配当を再投資。

これが長期に渡って高いパフォーマンスをあげることができる優れた手法と言えるでしょう。

とりわけ、HDVは配当利回りが高い米国ETFで、配当金を再投資というような投資を行いた方にはおススメのETFと言えます。

ただHDVの魅力は高配当だけにとどまりません。

実は、構成銘柄数を絞って景気動向に左右されないディフェンシブな構成になるようになっているんですね。

次にHDVの株価データ等の特徴を見ていきましょう。

米国ETF HDVの特徴と株価データとは?

HDVは、iシェアーズ・コア 米国高配当株ETFという名称で、配当水準が比較的高い米国株式で構成される指数と同等の投資成果を目指したETFです。

以下がHDVの株価基本データです(2024年2月15日現在)。

- インデックス:モーニングスター配当フォーカス指数

- 委 託 経 費 率 : 0.08%

- 分 配 金 利 回 り: 3.72%(過去12ヶ月)

- 分 配 金 実 績 : 3.89ドル

- 過去1年間の株価幅 :93.46~105.13ドル

- 組 入 銘 柄 数 : 75

- 設 定 日:2011年3月29日

インデックスに採用されている「モーニングスター配当フォーカス指数」は、モーニングスター社がビジネスに堀(MOAT)を持つと判断した高配当銘柄で構成されます。

分配金利回りが3.5%超えと、米国の株価が史上最高値を更新している状況の中、かなり魅力的な水準にあると言えるでしょう。

不景気になっても業績が落ちにくディフェンシブな銘柄を中心に構成されたETFですので、インカムを目的として長期保有に向いたETFといえます。

なお高配当ETFでHDVと並んで人気のあるVYMとSPYDについては、以下の記事にまとめています。どのETFも魅力十分ですね。

HDVの構成銘柄とセクター比率

ここでは、HDVの構成銘柄の上位10社とセクター比率を見ていきます。

構成銘柄上位10社

これを見ると、XOMなどのエネルギーセクターとVZの通信セクター、そしてJ&Jなどのヘルスケアが上位に入っていますね。

もっとも22年3月の段階で構成比率の上位を占めていたAT&Tは、業績悪化もあり構成から除外されてしまいました…

後で説明しますが、HDVは構成銘柄が75と少ない割には、4半期に1回と頻繁に構成銘柄を見直すことが特徴。こういうETFらしからぬ構成銘柄の見直しが行われるところも人気の秘密です。

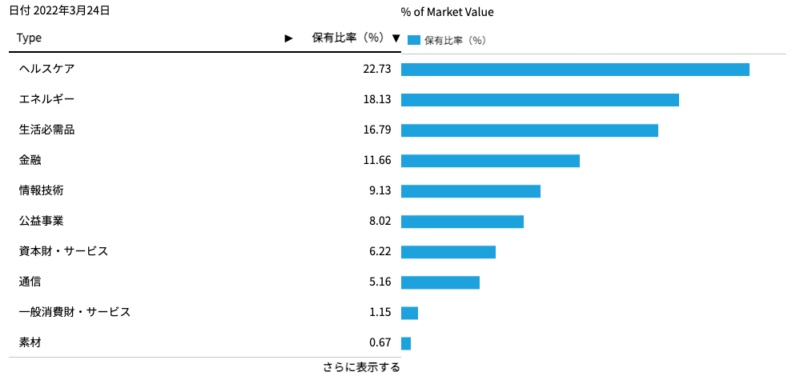

HDVのセクター比率

続いてセクター比率です。

高配当ETFということで、エネルギー、ヘルスケア、生活必需品セクターの比率が高いですね。これら3セクターで構成比率60%近いです。

特にエネルギーセクターは、配当利回りが高いですからHDVが高配当であるのも、このような構成比率によるところが大きいとも言えます。

参考URL:ブラックロック社公式HP

次にHDVの配当金実績と競合ETFとの比較を見ていきましょう。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

HDVの配当金実績と競合ETFと比べてどうなの?

次にHDVの配当金実績と競合ETFとの比較を見ていきます。

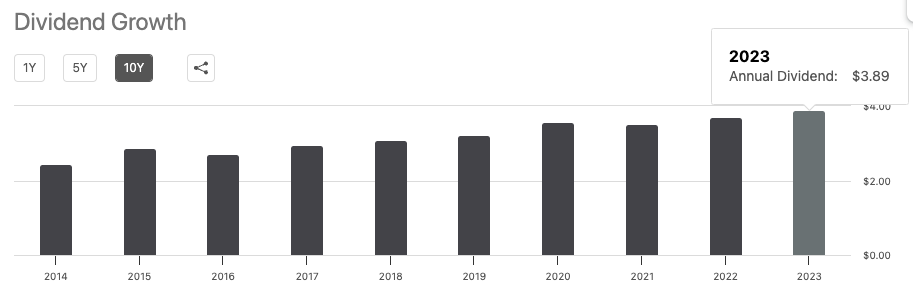

HDVの配当金実績

以下が配当実績です。順調に配当金が伸びていることが分かりますね。

過去5年間の平均年間増配率は4.34%とインフレ率を考慮してもまずまずです。

ちなみに米国株の魅力は高配当でかつ連続増配を続けている個別銘柄が多いことです。お宝銘柄を保有し続けるのも投資の醍醐味ですね。おすすめの銘柄について以下の記事にまとめています。

HDVと競合高配当ETFとの配当比較

米国ETFの中で、高配当のものと言えばVYMとSPYDになりますが、HDVと配当利回り(2023年7月現在)を比較すると、

- V Y M:3.16%

- H D V:4.21%

- SPYD :4.78%

となっています(過去12ヶ月配当利回り)。

こう比較してみると、SPYDの配当利回りが際立ちますね。このETFは、不動産やREITなどの構成比率が高いこともあり、高配当利回りを維持しているということでしょう。

とはいえ、米国株が史上最高値を更新している中、HDVの配当利回りは4%超えと、十分高い水準にあるといえます。

個別株と米国ETFについて

配当利回りがETFで3%を超えるレベルで、かつ増配率が高いのであれば無理に個別株のリスクをとってまで個別株を物色する必要はないかもしれません。

自分は、過去に個別株を中心に投資を行ってきましたが、少し方針を転換して米国の高配当ETFの割合を高めています。

米国株は、日本企業に比べて業績が安定しているし、景気動向にも影響の受けない銘柄が多いと言われています。しかし、現在保有中のクラフトハインツやスリーエムは、業績悪化により1日で10%以上の株価暴落したことも。

MOやAT&Tは、6%~9%という高い配当利回りを享受できる時期もありましたが、喫煙率低下や莫大な借入金など、業績はイマイチです。

デジタル化により、社会の変革が早くなってきているので、業績や配当が安定しているディフェンシブ銘柄を購入し、配当金を再投資するというシーゲル戦略が今後も通用するのかどうか?

なので株価の安定性に乏しい高配当の個別株で配当金を得ることに加えて、高配当ETFの割合を増やしていく方が良いのかなと考えています。

米国の高配当ETFは、インカムだけでなく値上がり益も期待できるので資産運用の主力になり得ますね。

これらの投資が優れている理由は以下の記事で分析しています。

HDVの直近株価推移(チャート)とS&P500との比較

HDVの直近株価推移(チャート)

以下が直近1年のHDVのチャートです。

コロナショックで株価は90ドル台から60ドル台まで大きく下げましたが、その後持ち直して株価は上昇しています。

2022年以降、資源価格が上昇しておりエネルギー銘柄の多いHDVも90ドル超え〜110ドルの水準まで上がってきました。

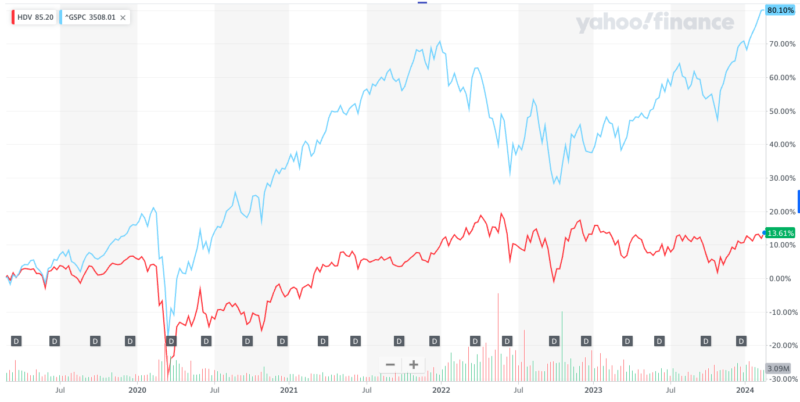

HDVとS&P500のパフォーマンス比較

過去5年におけるHDVとS&P500とのパフォーマンス比較です。

赤:HDV 水色:S&P500

S&P500の方が全体的にパフォーマンスが良くなっています。

特にコロナショック以降、配当金をほとんど出さないハイテク銘柄が大きく上昇したこともあり、これらの銘柄の比率が高いS&P500が大きく上昇しています。

このチャートは配当金支払い後のものになりますので、HDVの方が配当利回りが高いことを考えれば、トータルリターンはS&P500に近づいてきます。

エネルギーや生活必需品セクターが多いので、S&P500と比較して値動きがマイルドですね。

HDVの配当利回りが高く、優れたETFと考える理由

HDVは四半期に一度の採用銘柄の見直しがあるので、基本的に株価が高くなって利回りが低下した銘柄は除外されます。

この見直しによって、株価が下がり配当利回りが高くなった銘柄が採用されますので、ある意味「逆張りの状態」になるんですよね。

加えて、モーニングスター社が財務健全性に問題があると判断される銘柄は除外しますので、割安な高配当銘柄に投資し、高水準のインカムを得ることができるというわけです。

同じ高配当ETFであるVYMよりも配当利回りが高い傾向にあるのは、四半期に一度構成銘柄を見直し、株価が下がっていて配当利回りが高くなっている銘柄に入れ替えることにあるんですね。なので長期にわたって高い配当利回りが維持できるというわけです。

したがってVYMよりも、よりディフェンシブな銘柄に絞って構成されているというのがHDVの秀逸なところいえます。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

「HDVの株価とチャート」まとめ

今回は、高配当ETFとして最近注目されているHDVの株価やチャートの特徴ということで、直近パフォーマンスや配当、優れている理由について述べてきました。

HDVは、高配当であるだけでなく、財務健全性に問題のある銘柄は定期的に除外されることになるので、長期的に安心して保有できるETFと言えます。

また、HDVはエネルギーや生活必需品の比率が高いという特徴がありますので、これらのセクターへの投資を好む方にはおススメのETFといえるでしょう。

最後に米国株を賢く運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株といえばイノベーション力に優れたハイテク銘柄や新しいサービスで急成長している銘柄が多いことが特徴。その中で注目の成長銘柄をまとめました。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。