株式は値動きが激しいので、BNDへの投資を考えています。高いリターンを得たいけど、損はしたくないんですよね。

配当(分配金)の実績や利回りや構成銘柄も知りたいです。BNDの長期保有はありですか?

今回はこういった疑問を持つ方に向けて記事を書きました。

- 債券ETF BNDの株価と特徴とは?

- BNDの株価推移(チャート)とリターンは?

- BNDの配当(分配金)と利回りは?

- 長期投資の視点からBNDをどのように活用するか?

自分は、BNDの株価とチャートに関して以下ツイートをしました。

やはり債券は持つべきですね。NYダウは767ドル安と今年最大の下げ幅を記録しました一方、債券etfであるBNDは+0.43%と教科書通りの逆相関の動きでした。債券のメリットは、

・ポートフォリオの値動きが安定

・安定した分配金を期待できる

ということ。

金利引き下げ曲面での上昇も期待出来ます。— かいまる (@leverage_toushi) August 6, 2019

やはり債券は持つべきですね。NYダウは767ドル安と今年最大の下げ幅を記録しました一方、債券etfであるBNDは+0.43%と教科書通りの逆相関の動きでした。債券のメリットは、

・ポートフォリオの値動きが安定

・安定した分配金を期待できる

ということ。

金利引き下げ曲面での上昇も期待出来ます。

上記を深掘りします。

自分は、20年以上投資経験がありますが、株式だけではなくBLVなどの債券ETFも保有しています。今回の記事は、この経験も踏まえて書いています。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

コロナショック!債券ETF BNDは安定感抜群

2020年2月の米国株式市場は新型コロナ拡大の懸念から暴落。いわゆるコロナショックで株価が1ヶ月で35%程度も下落しました。

しかし債券ETFであるBNDは一時的に10%程度下落したものの、その後株価は上昇。

以下のチャートはコロナショック前後ののBNDとS&P500の株価推移を比較したもの。株式が大きく値崩れした際もBNDの株価は安定しているのがわかりますね。

赤:BND 水色:S&P500

むしろコロナショック直後では債券ETFであるBNDの方がパフォーマンスがよかったことになります。

このように株式に比べて値動きが安定しているというのが債券ETFの大きな特徴の一つです。

なお、債券ETFの特徴やおすすめのETFについて以下の記事にまとめています。債券ETFは買いかどうか?ぜひご覧ください。

債券ETF BNDはバンガード社が発行していて、VTIやVYMと並んで日本でも人気の高いETFですね。以下、その特徴と株価推移や配当実績などについて、詳細に見ていきます。

米国の債券ETF BNDの株価と特徴とは?

米国の債券市場全体と連動したETF

株式に比べてリスクの低い良質な米国債券に幅広く投資しているETFということですね。マネックス証券、楽天証券、SBI証券等々の外国株証券口座で利用可能で、NISA口座でも取引することができます。

以下がBNDのデータです(23年9月現在)。

- 株価(52週) : 67.99 〜 74.90ドル

- 経 費 率 : 0.03%

- 分配金利回り : 3.12%

- 分 配 金 月: 毎月

- デュレーション: 6.8年

- インデックス : バークレイズ総合不動調整インデックス

経費率は0.03%と極めて低いです。2022年の4月から0.035%から0.03%に経費率が引き下げられましたが、低い経費率はバンガード社の特徴と言えます。

分配金利回りは2%台半ばということで、目を引くほど高くはありませんが安定したインカムを毎月提供してくれます。

債券ETF BNDの株価の動きについて

BNDは米国の債券全体をバランスよく組み込んだETFであるので、過去の実績を見ると1年間で±5%程度と安定した値動きに特徴があります。

デュレーションは約6.8年ですので、債券の金利が1%動くと6.8%程度値動きすることになります。

なので、米国FRBの政策金利を0.25%引き上げると、単純計算でBNDの価格は1.6%値下がりすることになります。22年に政策金利が大きく引き上げられた際には、短期的にBNDの価格は下落しました。

このように実際の投資にあたってはETFの特徴を理解することが大事。しっかりとした投資理論を身に着けることが勝率を高める上で重要です。

以下の記事では、初心者向けのものから古典まで、おすすめの米国株投資本を紹介しています。

債券ETF BNDの構成とは?

BNDは約8400銘柄の債券で構成されています。

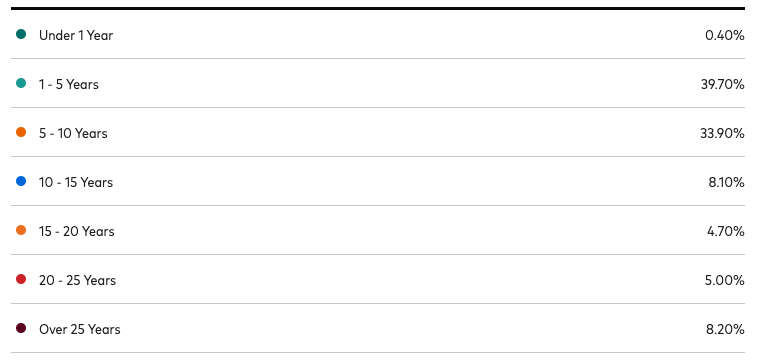

以下が構成比率ですが、中長期の債券を中心に運用していることがわかります。

債券の発行体は、米国政府が発行する国債を中心に信用格付けの高い機関ですね。米国外の債券も含まれていますが、実質的に米国の政府系債券ということです。

債券に投資する際には、米国債や日本国債、ソフトバンクやオリックスなどの社債など生債券を直接買うという方法もあります。

他方、ETFであるBNDの方が広く分散されており、流動性が高い(現金化しやすい)というメリットがありますね。

8400銘柄に分散投資されているので、リスクはかなり低減されてますね。さらに売却しようと思えば米国の株式市場で簡単に売却することができます。

参考URL:バンガード社公式HP

債券ETF BNDの株価の推移(チャート)とは?

ここではBNDの株価の推移(チャート)を見ていきます。

- TLT(米国の20年超え長期国債と連動)

- S&P500

と比較していきたいと思います。

BNDの株価の推移(チャート)

コロナショックをはさんだ、5年の株価推移を示したのが以下のチャートとなります。

赤:BND 水色:S&P500 緑:TLT

5年間のパフォーマンスは−8.5%。22年以降、米国の政策金利が大きく上昇している煽りで、債券価格も下落していますね。

ただ、分配金が年間3%程度支払われていることを考えると、実際のリターンはプラスになっていると思います。

BNDの最大の特徴は値動きの安定

この5年チャートを見てBNDの特筆すべき点は値動きの安定と言えるでしょう。

コロナショックの時を除いて±5%程度の範囲で収まっています。一方、22年に入って政策金利引き上げに伴い、価格が下落しています。

債券ETFは、米国の中央銀行であるFRBの政策金利の動向に非常に影響を受けやすいという特徴があります。債券価格が市場の金利に影響を受けやすいからですね。

2020年はFRBの政策金利引き下げ、いわゆるゼロ金利政策導入があり、債券市場が大きく動いた時期でした。

なので20年を超える長期債券で構成されるTLTも大きく上昇しています。

一方BNDは債券ETFらしく値動きが安定+5%程度です。これは長期債券だけでなく償還期間の短い短期債券も含まれているためですね。

ちなみにリーマンショックのあった2008年ごろもBNDは−5%程度しか値下がりせず、金利の引き下げとともにすぐに値上がりに転じたんですよね。

この値動きの安定性こそがBNDの大きな特徴であり、保有するメリットとなります。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

債券ETF BNDの株価リターンは?

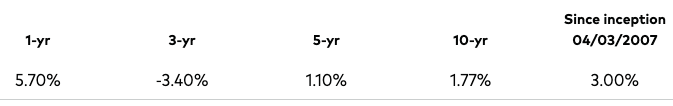

次に分配金も含めたBNDのリターンを見ていきましょう。

10年間で年率で約1.77%、2007年4月の設定以来3%程度となっています。

22年に入って短期的に債券価格は大きく下落していることもありパフォーマンスが悪化していますが、株式の期待リターンが6~7%ということを考えれば、まずまずのリターンといえます。

債券ETF BNDの配当実績は?

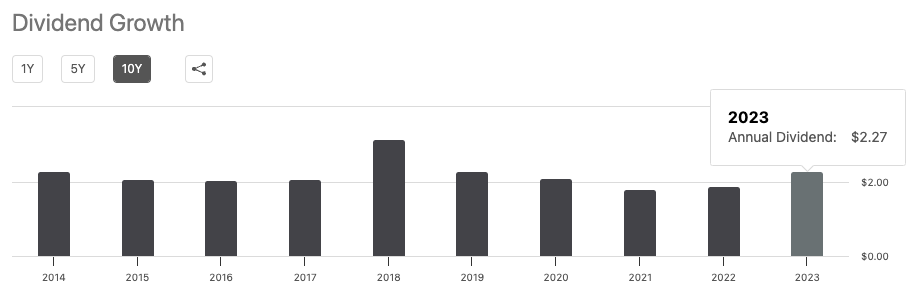

BNDの分配金は毎月支給されます。以下のグラフが過去の配当金実績です。

リーマンショック後の2009年以降は、金利が大幅に下がったタイミングですので配当金も減少傾向だったことがわかります。

逆にFRBが金利を引き上げる局面だった2017年、2018年そして2022年ごろは配当金が増加していますよね。

BNDは短期債券が含まれていることもあり、米国の政策金利の動向に大きく影響を受けるということです。

なお、BNDの配当金は2%台ですが、米国株には高配当でしかも連続増配を続けている企業があります。中には7%を超える銘柄や60年以上連続増配している銘柄も。おすすめの銘柄について以下の記事にまとめています。

長期投資の視点からBNDをどのように活用するか

BNDの株価推移、リターンなどをみてきましたが、活用法として

- BNDの長期保有で安定的なインカムを期待

- BNDと株式と組み合わせて保有

ということです。以下、詳細みていきますね。

長期保有で安定的なインカムを期待

BNDの特徴は、

・2〜3%台と安定的な配当利回りが見込める

・値動きが安定している

という2点です。なのでBNDへの投資は、大きな値上がり益を期待するものではなく安定的なインカム目的ということです。

運用資金が少なく、長期的に資産を大きく増やしたいのであれば株式や長期債券の方がトータルリターンが高いです。

他方、運用資産が大きくなり値動きよりも安定したインカムを得たいというのであればBNDを保有して値動きを気にせずに定期的に配当金を受け取ると行った運用法はありだと思います。

BNDは株式と組み合わせて保有

BND単体でも悪くありませんが、株式と組み合わせて保有することにより、ポートフォリオ全体の値動きをマイルドにしつつ、より高いリターンを期待できます。

冒頭に触れた通り、債券と株式は逆相関の関係ですから株式市場が軟調であった時には、債券市場に資金が集まり債券ETFであるBNDの価格は上がります。

2018年末のアップルショックで株式が大きく値下がりした状況でも、BNDはしっかりと値上りしていますね。

株式の方が長期的にみてリターンが高いですから、BNDに米国株式ETFであるVTIやVOOを組み合わせで保有することで、資産全体の値動きを抑えつつ長期的に高いリターンを狙えます。

「米国の債券ETF BNDの株価」まとめ

今回は債券ETFであるBNDの株価推移と特徴にについて述べるとともに、長期投資の観点からどう活用するかについてまとめました。

BNDは債券ETFの特性上、値上がり益を狙った投資には向かないものの値動きが非常に安定していて、かつ配当金を安定的に受け取ることができます。

逆相関の値動きをする株式と組み合わせることで、資産全体の値動きをマイルドにすることができますので、より効果的な運用が可能となりますね。

さらに、BNDは米国株ETFになるのでNISA口座で取引可能。分配金や値上り益に日本の税金が課税されないというメリットもあります。

最後に米国株や米国ETFを賢く運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんの投資に役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国高配当ETFの特徴をまとめました。手数料やパフォーマンスで人気の米国ETF。その魅力とは?

最近人気が出てきている債券ETFのおすすめをまとめました。値動き安定していて、分配金しっかりの債券ETF。おすすめは何?

米国のセクターETFの特徴をまとめました。セクターによってはS&P500のパフォーマンスを凌駕しています。おすすめは何?

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。

・AGGの株価やチャートの安定感がスゴイ!株式市場暴落でも安心です。

・ポートフォリオに債券は不要なの?債券を組み入れるべき4つに理由。

・米国ETF TLTの株価推移は地味にスゴイ!驚きのリターンと特徴とは。

・レバレッジ型債券ETFのTMFの特徴とは?