DRNは、米国リートに投資できるレバレッジ型ETFと聞いたけど、株価の推移と特徴は?米国リートの、パフォーマンスは株式と比べてどうなんだろう?

DRNは長期投資に向いているの?

今回は、このような疑問を持つ方に向けて記事を書きました。

- 米国リートETF DRNの株価と特徴

- 米国リートETF DRNの株価推移(パフォーマンス)

- 米国リートETF DRNの2つの活用法

自分は、米国リートへの投資に関して以下のツイートをしました。

長期の資産運用では株・債券への投資が王道ですが、実はリートのパフォーマンスは株と遜色ありません。

特にバブル期は不動産価格が高騰するので、今のような金利低下、金融緩和が進んでく地合いだとリートの大幅上昇も期待できますね。

長期的にも、米国リートブル3倍etfのDRNなんか面白いですね。— かいまる (@leverage_toushi) 2019年7月2日

長期の資産運用では株・債券への投資が王道ですが、実はリートのパフォーマンスは株と遜色ありません。

特にバブル期は不動産価格が高騰するので、今のような金利低下、金融緩和が進んでく地合いだとリートの大幅上昇も期待できますね。

長期的にも、米国リートブル3倍etfのDRNなんか面白いですね。

上記を深掘りします。

自分は、投資歴20年でレバレッジ型ETFであるSPXLやCUREを保有して資産運用を行っています。その経験を踏まえて記事を書いています。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

米国リートETF DRNの株価と特徴

DRNは米国リートの3倍の収益を目指すETF

Direxionデイリー MSCI 米国リート ブル3倍ETF(DRN)は、がMSCI US REIT インデックスの日々の値動きの3倍となる成果を目指すレバレッジ型の米国ETFです。

このMSCI US REIT インデックスは、米国REIT市場全体の時価総額約85%をカバーするものとなっています。

経費率は0.96%。米国リートETFであるIYRの経費率が0.43%比較すると若干高いですが、レバレッジ型ETFということを考えれば妥当なところだと思います。

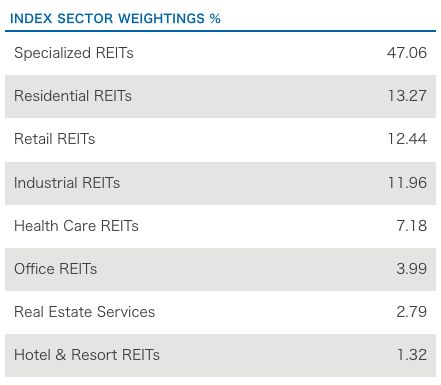

DRNのセクター比率

DRNのセクター比率は、以下のようになっています(2022年12月31日現在)。

トップのSpecialized REITと表されているのは、IT関連施設のこと。スマホや携帯電話の通信ネットワーク用の電波中継棟やデータセンターなどの施設が該当します。米国ではIT関連施設の比率が高いんですね。

他は、ショッピングセンターなどの小売業系や、オフィス系、住宅系など日本でもおなじみのセクターで構成されているのがわかります。

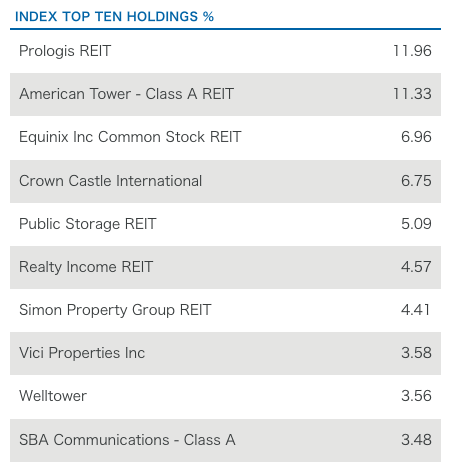

DRNの組み入れ上位トップ10

DRNで組み入れている米国リートのトップ10は、以下のとおりです(2022年12月31日現在)。

日本では馴染みのないREITばかりですが、強いて挙げるとすると2位のプロロジス・リートは、日本のリート市場でも流通系施設を中心に展開していますね。

2位のアメリカン・タワーは、電波塔や携帯通信の基地局など、無線通信インフラのリースを行う不動産投資(REIT)ですね。

米国リートETF DRNの株価推移

次にDRNの株価推移を見ていきます。

株価の値動きを比較するため、S&P500と米国リートETFのIYRについても掲載しています。

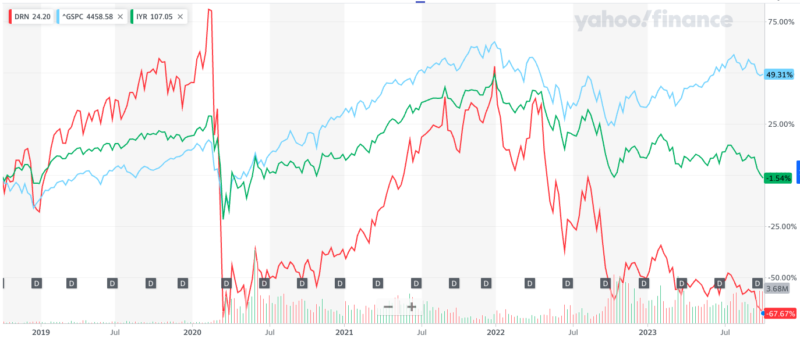

DRNの株価の推移:長期(設定来)

2009年7月にDRNが設定されてからの株価推移です。レバレッジ型ETFですから大きな上げ下げを繰り返しながら、右肩上がりで上昇しているのがわかります。

‐ 設定来(チャート)

赤:DRN 青:S&P500 緑:IYR

S&P500やIYRもしっかり上昇していますが、DRNがコロナショック前まで凄まじく上昇しているのがわかります。

設定が2009年でリーマンショック後ですから、政策金利の低下や金融緩和政策の恩恵を受けて、米国の不動産市場が好調だったということでしょう。

DRNの株価の5年チャート

次に直近5年のチャートです。

‐直近5年チャート

赤:DRN 青:S&P500 緑:IYR

この直近2年のチャートから、

・コロナショックで急落、株価の回復が遅い

・米国リートETFであるIYRと良く連動した値動きになっている

ということ。

特に2020年2月のコロナショックの際には1ヶ月で株価が4分の1程度にまで急落。経済・社会不安が大きくなると不動産セクターは真っ先に売られてしまうという弱点がでた結果ですね。

またコロナショック後の株価回復もS&P500より遅いこともあり、2021年に入っても経済活動が制限されている状況下、戻りも遅いということなのでしょう。

IYRが上げる又は下げるタイミングでDRNが大きく反応しているのがわかります。

レバレッジ型ETFの最大のデメリットはレンジ相場の時に指数と大きく乖離しますが、DRNはわりとしっかりと指数に連動しています。

1年の短期チャートでみると、DRNの値動きの激しさがわかりますね。良くも悪くもレバレッジ3倍型ETFの特徴が表れているといえます。

赤:DRN 青:S&P500 緑:IYR

この過去1年の株価の値動きから、

・IYRに連動して短期的に3倍近い値動きを示している

ということがわかります。IYRが上がればDRNも上がるし、逆に下がればDRNも下がっています。

短期的には綺麗に値動きが3倍程度になっているといえます。

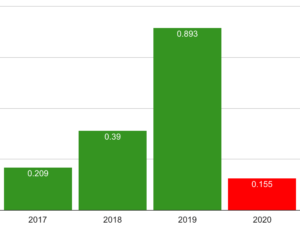

米国リートETF DRNの配当実績

DRNの配当実績は以下のとおり。配当金は2年連続で伸びていますが、レバレッジ型ETFですから、あまり配当には期待できないということです。

なお、米国株に投資する魅力は高配当で長期間連続増配している個別銘柄が多いことです。中には7%を超える銘柄や60年以上連続増配している銘柄も。おすすめの銘柄について以下の記事にまとめています。

米国リートETF DRNのリターンは?

DRNの年率リターン

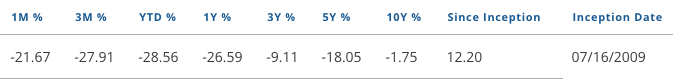

次にDRNの分配金も含めた年率リターンを見ていきましょう。

コロナショックによってREITは大きく下落していることもあり、短期リターンはあまり良くないですね。

ただ10年の年率リターンは6%を超えていて、長期的には上昇しているということがわかります。

注意点:時間と共に指数から乖離する

DRNは米国リートの3倍の収益を目指すものですが、リターンを見て分かるとおり綺麗に3倍となっていません。あくまでも1日の値動きについて3倍になるようにしているもので、期間が長くなると乖離が大きくなります。

日本取引所グループHPに、レバレッジ型ETFの特徴について解説がありましたので、以下に引用します。 ざっくり言うと、

- 投資期間が長くなればなるほど、指標と乖離する。

- レンジ相場になると指標に比べてパフォーマンスが悪くなる。

ということです。

レバレッジ型指標は、相場の下落局面においては原指標よりも大きく下落していきますが、2営業日以上離れた日と比較した場合は、想定した変動率とは異なる下落率となってしまう点、そして、投資期間が長期になればなるほど、原指標の変動率とレバレッジ型指標の変動率の乖離が大きくなる可能性が高まる点に留意が必要となります。

相場の方向感が定まらず、原指標が上昇や下落を相互に繰り返した場合、レバレッジ型指標は複利効果によって、原指標と比較してパフォーマンスが逓減して行くという特性がありますので留意が必要です。

出典:日本取引所グループHP

なお、投資の勝率を高めるためには、こういうレバレッジETFの特性や投資理論を知っておく必要があります。以下の記事では、初心者向けのものから古典まで、おすすめの米国株投資本を紹介しています。

米国リートETF DRNの株価推移を踏まえた活用法とは

これまで見てきたDRNの株価推移や特徴を踏まえた活用法は、

・短期トレードで大きな値幅を狙う

・長期保有で高いパフォーマンスを狙う

と考えます。以下、簡単にみていきますね。

短期トレードで大きな値幅を狙う

DRNの短期チャートを見ると、

・2ヵ月程度で株価が2倍近くに跳ね上がる

・短期だと指数(IYR)と値動きとの乖離が少ない

ことから、短期トレードで利幅を取りに行くといった活用ができると言えます。

レバレッジ型ETFは、株価の値動きが激しいリスクの高い金融商品です。そのため、短期トレードは大きな損失が発生することが十分にありえるため、おススメできません。特に初心者は手を出すべきではありません。

長期保有で高いパフォーマンスを狙う

DRNの株価推移で見てきたとおり、

・設定来で8倍以上のパフォーマンスを示している

・指数(IYR)の値動きと良く連動している

ということから、DRNを長期保有することで大きな収益を期待できると言えます。

特にDRNが秀逸だと思うのは、コロナショックで大きく下落したものの、米国リート市場がレンジ相場に入っても、大きく値崩れしていないんですね。

もちろん、リートは不動産市場の動向に大きく影響されるので、バブル崩壊や金融危機の際には株式以上に大きく値下がりするというリスクはあります。

それでも、長期的には株式と同様、右肩上がりの上昇が期待できるので、指数との連動性が高いDRNは長期保有に向いていると言えます。

なので、例えば、ポートフォリオの中に株や債券だけでなく不動産も加えたいという時に、

・ポートフォリオの主力として株式や債券は現物で保有

・DRNをサテライト的に5~10%保有

という活用の仕方は、低レバレッジでリスクが抑えられる中、資金効率が高くなるので有用だと思います。

米国株を取引手数料ゼロで投資するには?

米国株や米国ETFにお得に投資をしたい方には”取引手数料ゼロ”のDMM株が圧倒的におすすめです。

米国株は、大手のネット証券であるSBI証券、楽天証券、マネックス証券で購入することが可能ですが、手数料は3社横並びで約定代金の0.45%(最大20ドル)。

日本株の売買手数料よりも、かなり割高な状態なんですよね。

その点、DMM株なら取引手数料ゼロで米国株を購入することが可能です。詳しくは以下の記事にまとめています。

米国リートETF DRNの株価推移などまとめ

今回は、米国リートに連動するレバレッジ型ETF DRNの特徴と株価推移(パフォーマンス)や年率リターンについて見ていくと共に、活用法について述べてきました。

DRNは、長期的なパフォーマンスに優れているだけでなく、指数(IYR)がレンジ相場に入った時期でも、大きく値崩れしないというところが秀逸ですね。

指数との連動性が極めて高いレバレッジ型ETFといえるので、長期保有でしっかりと運用していくといった使い方に向いていると思います。

特にポートフォリオに米国リートを加えたいと考えている場合には、少量保有することでもリートの割合が高くなりますから、資金効率を高めた運用ができると考えます。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

米国株に関する情報を効率よく収集するには?

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレター。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてきます。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

主要ネット証券で投資することができる米国のレバレッジETFを20選まとめました。レバレッジETFの特徴もまとめています。

QQQは米国のナスダック市場に連動するETFです。レバレッジ商品でなくても、十分に高いリターンを期待できます。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国のセクターETFに投資するメリットをまとめました。おすすめ3選を解説も紹介しています。

米国株を取引するにあたり、日本株に比べて割高な手数料が気になるところです。主要ネット証券会社の手数料を比較。オススメの証券会社はどこか?