公益事業セクターのETF VPUの株価やチャートの特徴について知りたいです。

高配当ETFやS&P500に連動するETFもありますが、これらに比べてVPUに投資するメリットは何でしょうか?配当実績についても知りたいです。

今回はこういった疑問を持つ方に向けて記事を書きました。

- VPU:株価の基本データと特徴は?

- VPUの構成銘柄とセクター比率は?

- VPUのチャートとリターンは?コロナからも完全回復!

- VPUの配当実績と増配率は?

今回は、安定した収益性が魅力の米国公益事業セクターのETF VPUについて特徴や株価の推移などを分析していきます。

ぜひ最後までご覧ください。

自分は、米国株や米国ETFを中心に1500万円以上の資産を運用しています。これらの経験を踏まえて記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

VPUの株価と特徴とは?

公益事業セクターETF VPUはバンガード社が販売しているものになります。

アメリカ株式市場のうち、公益事業セクターの銘柄を組み入れたETFです。電力、ガスや水道などを提供している企業を集めたセクターです。

ちなみに、シーゲル博士の著書”株式投資の未来”では、1957~2003年の公益事業セクターのトータルリターンは9.52%。S&P500の10.85%を下回っています。

公益事業ということもあり安定的な収益が見込める反面、大きな成長は期待できないということですね。

基本データは以下のとおりです(24年2月現在)。

| 銘柄数 | 68 |

| 株価52週レンジ | 118.81 〜 152.73ドル |

| 分配金利回り | 3.57% |

| 経費率 | 0.10% |

| 設定日 | 2004年1月26日 |

| 運用会社 | Vanguard |

経費率は0.10%となっていて、高配当ETFのVYMが0.06%と比較すると若干ですが割高感があります。

ただ分配金利回りが3%程度であり、VYMと互角の水準です。公共事業は、安定的な事業収益をあげることができるので、高い水準のインカムが期待できます。

ちなみに米国株は11のセクターに分類されます。おすすめのセクターは何か?記事をまとめていますので、ぜひご覧ください。

VPUの構成銘柄とセクター比率は?

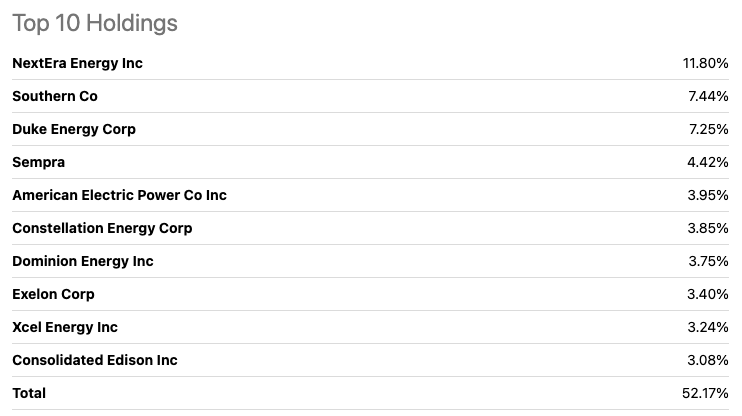

VPUの構成銘柄TOP10

構成銘柄上位10社(2024年1月31日現在)は以下の表のとおりです。

米国内で提供される公共事業ということもあり日本で知られている企業は少ないですね。公益事業セクターからダウ工業平均株価の30銘柄に採用されている銘柄はありません。

組み入れ率トップのネクストラ・エナジーは、米国のフロリダで風力や太陽光など、再生可能エネルギーを中心に取り扱う、電力卸売り会社。

また、3位のデューク、2位のサザン、7位のドミニオンエナジーは大規模な発電施設で電力を提供する大手の電力会社で、日本で言えば東京電力や関西電力などに相当します。配当利回りが4〜5%と高いこともあり、日本の投資家からの人気も高いです。

VPUのセクター比率

続いてセクター比率です。

| 電力 | 60.00% |

| 総合公益事業 | 27.30% |

| 水道 | 4.80% |

| ガス | 4.20% |

| 独立系発電事業者・エネルギー販売業者 | 2.70% |

| 再生エネルギー系発電事業者 | 1.00% |

やはり公益事業のセクター別比率は電力セクター6割とダントツに高いですね。

続いて、公益事業が3割弱、水道とガスがそれぞれ5%弱と続きます。

参考URL:バンガード社公式HP

VPUの株価の推移(パフォーマンス実績)

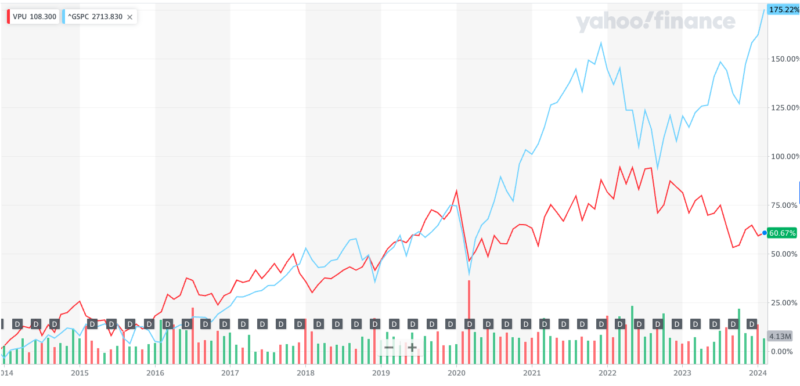

直近10年の株価推移を示したのが以下のチャートとなります。

赤:VPU 水色:S&P500

S&P500と比べて値動きがマイルドですね。公益事業は成長が限られることもあり、グーロス銘柄が含まれるS&P500よりも長期的なパフォーマンスが低いのはしょうがないです。

この時期のVPUの10年間のパフォーマンスは約100%程度と株価は堅調に上昇しています。これに分配金が加わるので十分な水準と言えそうです。

22年は世界的な金融引き締めでS&P500の株価が大きく下落する中、ディフェンシブセクターのVPUの株価は堅調でした。

なお、米国株や米国ETFにお得に投資をしたい方には”取引手数料ゼロ”のDMM株が圧倒的におすすめです。

米国ETFは、大手のネット証券であるSBI証券、楽天証券、マネックス証券で購入することが可能ですが、手数料は3社横並びで約定代金の0.45%(最大20ドル)。日本株の売買手数料よりも、かなり割高な状態なんですよね。

その点、DMM株なら取引手数料ゼロで米国株を購入することが可能です。詳しくは以下の記事にまとめています。最近人気が高まっているみたいですよ。

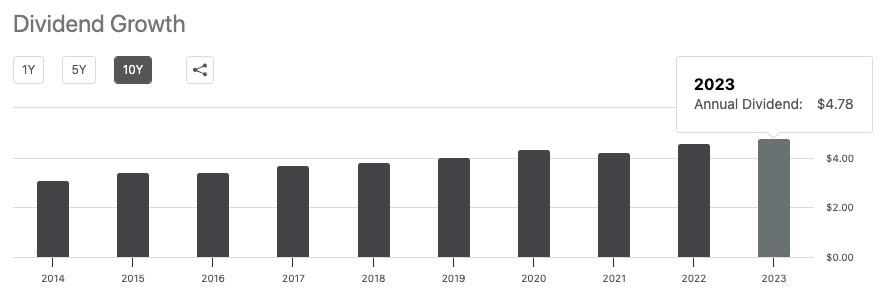

VPUのこれまでの配当実績は?

安定した配当が魅力の公共事業セクターということで、分配金の推移を確認してみましょう。

推移を見ると分配金はやはり安定していますね。5年平均の増配率も4.6%となっており、しっかりと分配金が伸びています。

なお、ETFも配当に期待できますが、米国株に投資する魅力は高配当で長期間連続増配している個別銘柄が多いこと。中には7%を超える銘柄や60年以上連続増配している銘柄も。おすすめの銘柄について以下の記事にまとめています。

「米国ETF VPUの株価の推移は?」まとめ

今回は、公益事業セクターETF VPUの特徴、構成銘柄とセクター比率、株価推移、分配金推移などをみていきました。

長期的なリターンはグロース銘柄も含まれるS&P500よりも下回っていますが、株価の値動きはマイルドであり、株価も10年で2倍以上に伸びていいます。高い分配金も魅力。

2022年は、株式市場全体が下落局面を迎える中、ディフェンシブセクターのVPUの株価は堅調でした。

さらに、安定の高分配金を誇り、しっかりと増配していることからインカムを増やしたい投資家にとっては非常に魅力的なETFと言えます。

不景気な時期でも安定した収益が見込めるのが公益事業セクターということもあり、VPUを戦略的にポートフォリオに組み込むことも、悪くない選択肢と言えそうです。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

米国ETFに手間をかけずに自動運用する方法とは?

株式への資産運用が最もパフォーマンスが良いことは、過去のデータから明らかですが、コロナショックのように短期間で大暴落することも。

やはり資産運用の基本は、米国株、日本株を保有しつつ、債券や金、不動産などに資産を分散して長期運用するというのが合理的な手法です。

自分でポートフォリオを作って運用するのも良いですが、WealthNavi(ウェルスナビ)を活用して長期投資すれば、ロボアドバイザーが世界中の市場の株、債券、金、不動産などの米国ETFに分散投資してくれます。

自分も活用していますが、口座にお金を振り込めば基本的に何もしなくても良いんですよね。特に投資初心者の方で、かつロボバイザーも初めて利用するような方には、WealthNaviが圧倒的におすすめです。

詳しくは以下の記事にまとめています。

https://leverage-investment.com/wealthnavi-profitable/

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。