世界株ETFのVTへの投資を考えています。世界全体の株式市場に連動するETFですがデメリットってあるんですかね?

高配当ETFやS&P500に連動するETFもありますが、これらに比べてVTに投資するメリットは何ですか?構成銘柄や配当実績についても知りたいです。

このような疑問を持つ方にむけて記事を書いています。

- VT:株価の基本データと特徴は?

- VTの構成銘柄とセクター比率は?

- VTのチャートとリターンは?

- VTの配当実績と増配率は?デメリットってなに?

世界の株式に丸ごと投資できる米国ETF VT。その特徴を簡単にまとめると、

・世界市場9000銘柄で構成

・過去10年間で年率10%のパフォーマンス

・特定の国に隔たらず世界経済全体の成長を取り込める

ということですね。

2008年のリーマンショック以降、米国株のパフォーマンスが高く他の国や地域を圧倒していますが、今後はどうなるかは誰にもわかりません。

投資の基本は分散ですから、世界全体に投資するVTを保有するのは合理的ですが、実は知られざるデメリットもあるんですね。

今回は、世界中の株にまるっと投資できて投資家からの人気も高いVTについて分析です。

ぜひ最後までご覧ください。

自分は、20年以上投資を続けていて米国ETFも保有しています。今回は、この経験も踏まえ記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

世界株ETF VT:株価の基本データは?

VTはバンガード・トータル・ワールド・ストックETFという名称です。バンガード社の世界株式ETFですね。米国、日本、欧州や新興国を含む全世界の株式市場に丸ごと投資することができます。

VTだけで世界中の株式に投資できる。世界の株式市場の約98%をカバーする株価指数への連動を目指しています。

早速ですが、世界の株式市場に連動するETF VTの株価データを見ていきましょう(24年1月現在)。

- インデックス: FTSEグローバル・オールキャップ・インデックス

- 52週株価レンジ: 86.13 〜 103.85ドル

- 信 託 経 費 率 : 0.07%

- 分 配 金利 回 り: 2.08%

- 分 配 金 実 績 : 2.14ドル

- 組 入 銘 柄 数 : 約9800銘柄

- 設 定 日:2008年6月24日

VTの特徴の一つは組入銘柄数が9000超えと多いことです。大型株だけでなく、中型株や小型株も含みます。

手数料が0.07%とVTIやVOOの0.03%に比べてちょっと高くなっていますね。

経費率は2016年時点で0.14%でしたが、17年に0.11%、18年に0.1%と下がって19年末に0.08%、そして21年末に現在の水準まで下がりました。

新興国市場も含めて投資していることや、組み入れ銘柄数が多いこともあり経費がかかるにもかかわらず、十分に低い手数料です。

なお、先進国株に投資するVEA、中国などの新興国株に投資するVWOも人気の米国ETFです。特徴を分かりやすくまとめていますので、ぜひご覧ください。

VTの構成銘柄とセクター比率は?

VTの構成銘柄

構成銘柄上位10社(23年12月31日現在)は以下の表のとおりです。

Top10に入っている企業全てが米国に企業。世界的なグローバル企業ばかりで、改めて説明する必要はないですね。

21年4月の段階では中国企業のアリババとテンセントがランクインしていましたが、株価下落により圏外ですね。それぞれ中国内を中心にEコマースやSNSのサービスを展開しているIT企業です。

日本からは残念ながら1社も入っていないですね。時価総額上位50社にも入っていません。世界的な巨大企業が日本には少ないということです。

なお資産総額に占める上位10社の割合は約15%程度。構成銘柄が9000超えと多いので、十分に分散が効いていますね。

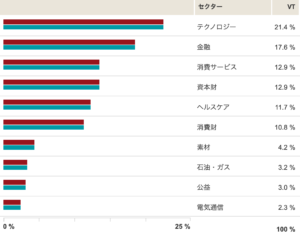

VTのセクター比率

続いてセクター比率です。

テクノロジーや金融セクターの比率が高くなっていますが、あらゆるセクターが隔たりなく入っているといった印象。

AppleやMicrosoftが上位を占めていることもあり、テクノロジーの比率が高くなっていますね。

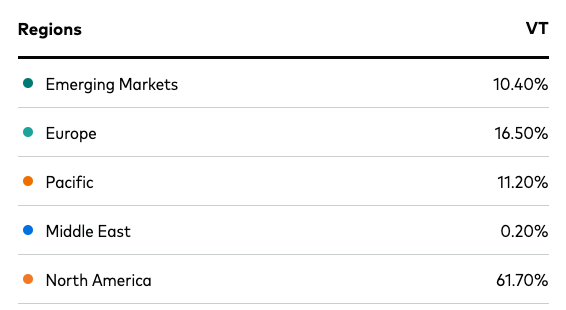

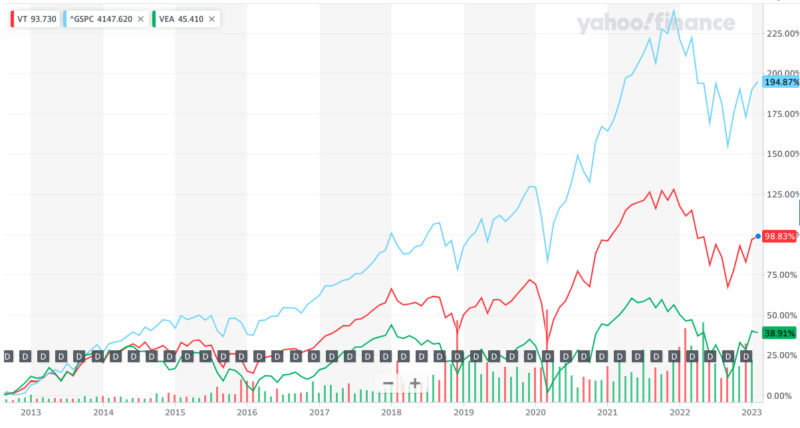

地域構成と構成国の比率

次に地域構成と構成国の比率を見ていきましょう

こう見ると米国と欧州の比率が78%を超えているんですね。世界株式といっても、結局のところ米国と欧州中心であるということでしょう。

国別の構成を見ると米国1国で60%を占めています。米国市場の動向に大きく影響を受けるということですね。

なお、新興国の割合は時価総額の低い企業が多いということもあり、10.2%程度とそれほど割合は高くありません。

ちなみに国別で2位に入っているのが日本で、比率が6%を占めています。外国株のみに投資をしたい方にとって見ると、ここら辺が好き嫌いが別れるところなんですね。

大型株を中心に多くの日本企業が構成銘柄に採用されているということです。

VTのチャートとリターンは?

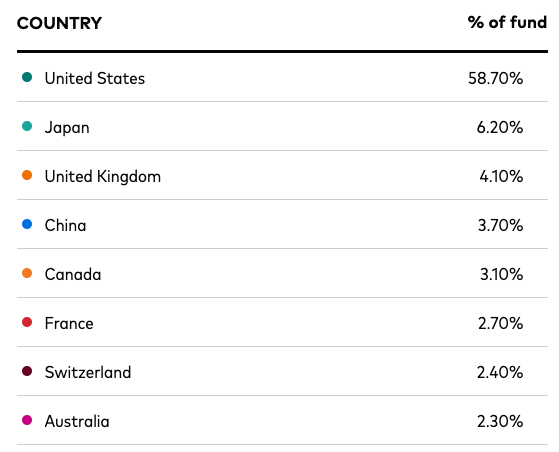

VTの長期チャート

以下はVTの設定来チャートです。比較のためにS&P500と米国以外の先進国に連動するVEAも載せています。

赤:VT 青:S&P500 緑:VEA

VTが設定されたのはリーマンショックの直前。なので設定当初の2008年ごろは半分近くまで株価が下落しています。

その後は米国経済の持ち直しもあり、右肩上がりに大きく上昇しているのがわかります。

一方、パフォーマンス的にはS&P500の圧勝ですね。先進国株に連動するVEAの株価がそれほど上がっていないことを考えると、VTの株価上昇は米国市場の成長によるものといえるでしょう。

そんな好調な米国株の株価指数S&P500。投資の神様バフェットも一般投資家にはこのS&P500に連動する商品の購入が最適解になり得ると発言しています。

そんなS&P500の特徴を以下の記事にまとめましたので、ぜひご覧ください。

VTのリターン

VTの配当金も含めたトータルリターン(23年12月31日現在)は以下のとおりです。

設定来のリターンは約7%。直近10年のリターンだと8%を超えていてまずまずの結果といえますね。

VTのこれまでの配当実績と増配率は?

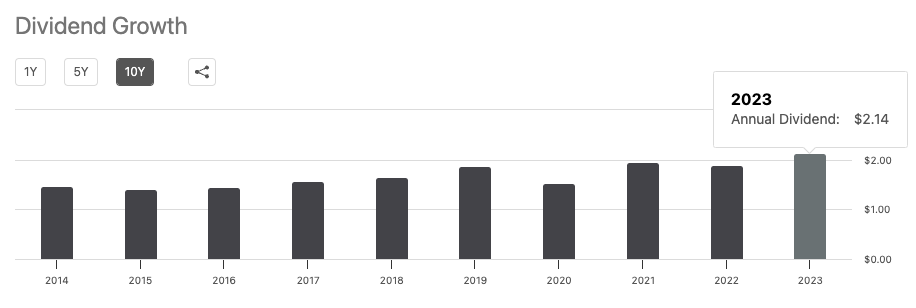

VTは他の多くのETFと同様に四半期に一度配当金が分配されます。配当実績は以下のとおり。

配当金は、チャイナショックのあった2015年に若干減少。ただ、それ以外はリーマン後の2009年も含めて増加していますね。基本的には増配傾向といえますね。

配当利回りは2%程度の水準です。

基本的に増配傾向ということを考えると、値上がり益だけじゃなくインカムを十分に期待できるETFといえるでしょう。

ちなみに米国株の魅力は高配当な個別銘柄が多いことです。おすすめの銘柄について以下の記事にまとめています。

VTは投資のコアとして活用可能か?

投資の基本は地域・資産・時間の分散ということを考えると、特定の国に隔たらず世界株式市場全体に投資できるVTへの投資は合理的ですよね。

米国株式市場が今後も大きく成長するかどうかは、誰にもわからないんですよね。ITバブル崩壊時の2000年ごろのように長期間くすぶり続けることも十分にありえます。

将来的に新興国市場が大きく伸びるかもしれないし、大きく出遅れていた日本市場がバブル期のようなことになるかもしれない。

ただ一点いえるのは”世界経済が成長するのは確実な未来”ということです。人口は増え続け、途上国の生活レベルはどんどん向上してますね。

もっと豊かな生活を送りたい、もっとお金持ちになりたいという人間の欲望がある限り世界経済は伸び続けます。

なのでVTは長期投資のコアとして最も適した商品の一つといえるでしょう。

VTのデメリットとは?

特定の国に隔たらず世界市場全体に投資できるのがVTの最大のメリット。反面、その比率がバンガード社が決めているというのはデメリットと言えるでしょう。

人によっては、

・米国の比率50%超えと高すぎる

・成長性の低い米国以外の先進国の比率を下げたい

・高い成長が期待できる新興国の比率を上げたい

という考えを持つ方もいるはず。そういう方は、

- VTI:米国市場ETF

- VEA:米国以外の先進国ETF

- VWO:新興国市場ETF

の3つのETFを活用して自分なりの構成比率で投資するのも面白いですね。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

「VTとは?デメリットはある?」まとめ

今回は、世界株式ETF VTとは?ということで、株価やチャート、特徴とデメリット、配当金の推移等について見てきました。

VTの特徴をまとめると、

・世界市場9000銘柄で構成

・過去10年間で年率10%のパフォーマンス

・特定の国に隔たらず世界経済全体の成長を取り込める

ということですね。

値上がり益もインカムも期待できることから、VTは投資のコアとして活用できるETFであることには間違いありません。

米国市場が将来的にも絶好調なのかは誰にもわからないですから、他の先進国や新興国に投資すすというのは合理的というわけです。

VT1本に投資しておけば世界経済全体の成長を取り込める。VTはそんなETFといえます。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

米国ETFに手間をかけずに自動運用する方法とは?

株式への資産運用が最もパフォーマンスが良いことは、過去のデータから明らかですが、コロナショックのように短期間で大暴落することも。

やはり資産運用の基本は、米国株、日本株を保有しつつ、債券や金、不動産などに資産を分散して長期運用するというのが合理的な手法です。

自分でポートフォリオを作って運用するのも良いですが、ウェルスナビを活用して長期投資すれば、ロボアドバイザーが世界中の市場の株、債券、金、不動産などの米国ETFに分散投資してくれます。

自分も活用していますが、口座にお金を振り込めば基本的に何もしなくても良いんですよね。忙しい会社員や主婦の方に特におすすめです。詳しくは以下の記事にまとめています。

https://leverage-investment.com/wealthnavi-profitable/

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。