INDLは、インド株と同じ値動きをするブル2倍のレバレッジ型ETFと聞いたけど、株価の推移と特徴は?インド株ETFであるINDLへの投資で、稼ぐことはできますか?

今回は、このような疑問を持つ方に向けて記事を書きました。

- インド株ETF INDLの株価と特徴

- インド株ETF INDLの株価推移(パフォーマンス)

- インド株ETF INDLの2つの活用法

自分は、インド株ETF INDLへの投資に関して以下のツイートをしました。

今後のインド株は期待できそう。インドの人口は2027年にも中国を抜き、今後、生産年齢人口の急上昇で経済成長が見込める「人口ボーナス」の期待大。

株価の値動きは激しいので、主力にはならないけど、高齢化に苦しむ中国や韓国を含む新興国etfより、ブル3倍インド株ETFのINDLあたりは面白いかもです。— かいまる (@leverage_toushi) 2019年6月26日

今後のインド株は期待できそう。インドの人口は2027年にも中国を抜き、今後、生産年齢人口の急上昇で経済成長が見込める「人口ボーナス」の期待大。

株価の値動きは激しいので、主力にはならないけど、高齢化に苦しむ中国や韓国を含む新興国etfより、ブル3倍インド株ETFのINDLあたりは面白いかもです。

上記を深掘りします。

自分は、投資歴20年でレバレッジ型ETFであるSPXLやCUREを保有して資産運用を行っています。その経験を踏まえて記事を書いています。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

インド株ETF INDLとは?

INDLはインド株と連動する2倍のレバレッジ型ETFです。

INDLの正式名称はDirexionデイリー MSCIインド株ブル2倍ETFで、日々の値動きがインド株の200%のパフォーマンスとなる投資成果を目指すレバレッジ型米国ETFです。

もともとはレバレッジ3倍だったのですが、2020年の春に2倍になりました。

MSCI India Index (NDEUSIA)という指数に連動するように設計されています。この指数は、インドの大企業を中心に株式市場全体の85%の企業をカバーしているものです。

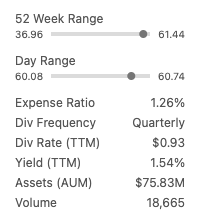

基本データ

INDLの基本データは以下のとおり(2024年2月9日現在)。

経費率は1.26%とちょっと高く感じますが、レバレッジ型の商品かつインド株ETFということを考えれば妥当なところだと思います。

ちなみに、INDLはレバレッジ型のインド株ETFですが、レバレッジのかかっていない普通のETFもあります。

”レバレッジは怖いな…”と思っている方、INDAの特徴をまとめています。ぜひご覧ください。

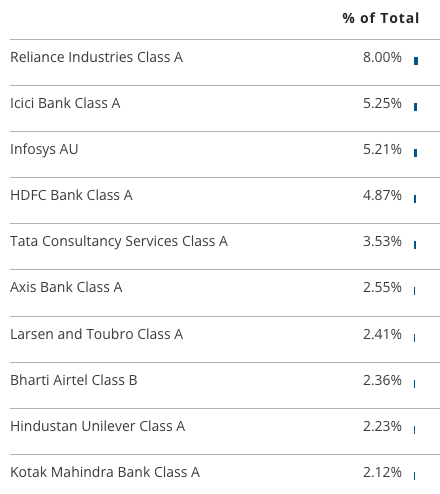

INDLの構成銘柄とセクター構成は?

インド株ETF INDLの構成銘柄

以下がINDLの構成銘柄のTOP10です(2023年12月31日現在)。

意外と住宅ファイナンスや保険の比率が高いんですね。

3位のInfosysはITコンサルティング事業の最大手で、日本でもなじみのあるIT企業です。

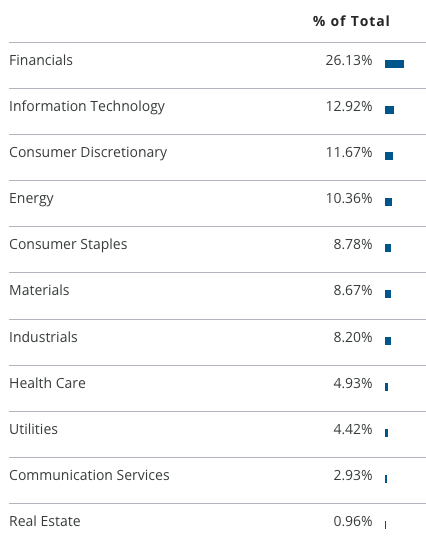

インド株ETF INDLのセクター構成

INDLのセクター構成(2023年12月31日現在)は、以下になっています。

新興国らしく、銀行などの金融分野やエネルギーが上位に入っていますが、やはりITセクターの比率が高いところにインド株の特徴がありますね。

インド株ETF INDLの株価推移(パフォーマンス)は?

次にINDLの株価推移を見ていきます。

株価の値動きを比較するため、同じ指数に連動するインド株ETFのINDAとS&P500の株価推移についても掲載しています。

INDLの株価の推移:長期(5年)

過去5年のS&P500とINDLのパフォーマンスを単純に比較したのが以下のチャートです。

赤:INDL 緑:INDA 水色:S&P500

過去5年におけるインド株のパフォーマンスはS&P500よりも悪いですね。レバレッジ型ということもあり。コロナショックの影響を大きく受けています。

値動きそのものについてはインド株ETFのINDAと同じような動きをしています。乖離は思ったよりも大きくないですね。

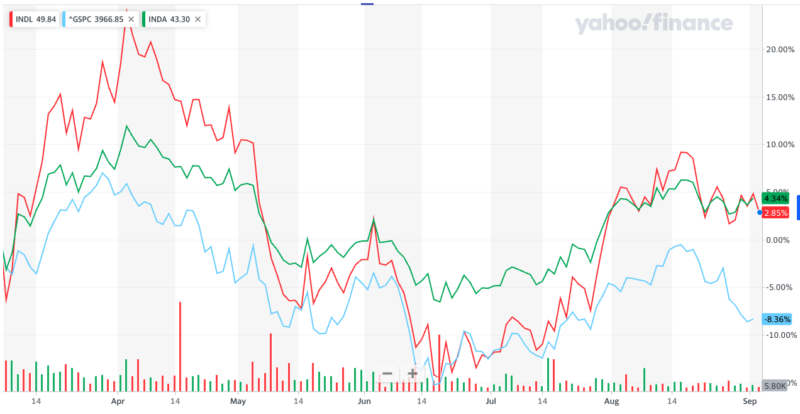

直近6ヶ月チャート

直近6カ月のパフォーマンスが以下のチャート。INDLの特徴を良く表しているのではないでしょうか。

赤:INDL 緑:INDA 水色:S&P500

短期的な値動きを見ると、指数の2倍の値動きをするというINDLの性質が綺麗に出ています。

インド株ETFのINDAが大きく下げる場面では、INDLは大きく値を下げています。

レバレッジが効いているというのは、上にも大きく上がれば、下にも大きく下がるということです。

インド株ETF INDLの配当実績

INDLの配当実績は

- 2020年→配当実績なし。

- 2021年12月→1.40326ドル

となっています。

レバレッジ型のETFであるということを考えれば、配当には期待できないということです

INDLのリターンは?

各々リターン(年率換算)を見ていきましょう。

短期的にも長期的にもリターンはイマイチですね。ちょっと手を出せる感じではありません。

注意点:時間と共に指数から乖離する

INDLは、インド株指数の収益2倍を目指すものですが、綺麗には2倍を示していません。

あくまでも1日の値動きについて3倍になるようにしているもので、期間が長くなると乖離してきます。

日本取引所グループHPに、レバレッジ型ETFの特徴について解説がありましたので、以下に引用します。 ざっくり言うと、

- 投資期間が長くなればなるほど、指標と乖離する。

- レンジ相場になると指標に比べてパフォーマンスが悪くなる。

ということです。

レバレッジ型指標は、相場の下落局面においては原指標よりも大きく下落していきますが、2営業日以上離れた日と比較した場合は、想定した変動率とは異なる下落率となってしまう点、そして、投資期間が長期になればなるほど、原指標の変動率とレバレッジ型指標の変動率の乖離が大きくなる可能性が高まる点に留意が必要となります。

相場の方向感が定まらず、原指標が上昇や下落を相互に繰り返した場合、レバレッジ型指標は複利効果によって、原指標と比較してパフォーマンスが逓減して行くという特性がありますので留意が必要です。

出典:日本取引所グループHP

インド株がおすすめされる理由とは?

他にも新興国株がある中、インド株がおすすめされる理由は、

- 生産年齢人口の上昇

- 高い経済成長率

からですね。クイックに見ていきましょう。

理由①:生産年齢人口の急上昇

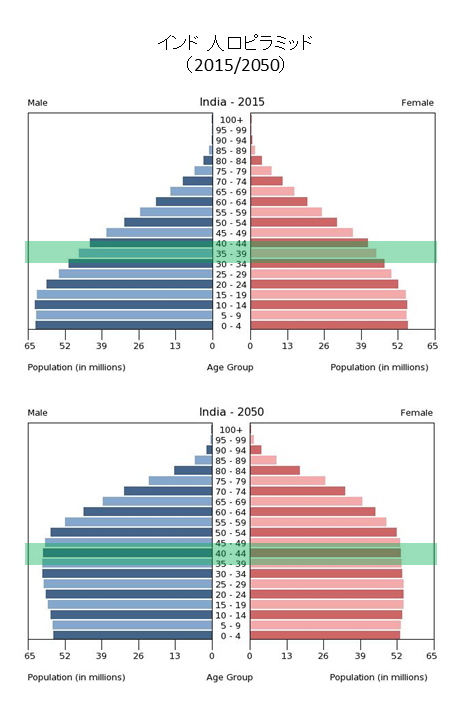

インドの人口は2027年にも中国を抜き、今後、生産年齢人口の急上昇で経済成長が見込める「人口ボーナス」に期待できます。

以下が、インドの人口ピラミッドになりますが、2050年に向けて30代から40代の生産人口の厚みが増していくのがわかりますね。

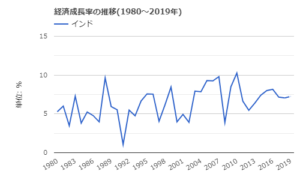

理由②:高い経済成長率

成長率は、概ね5%から10%あたりを推移していますね。非常に高い水準です。

現在のインド一人当たりのGDPは1,700ドル程度で、非常に低い水準です。それだけに、今後の経済発展によりこれらのGDPが爆発的に上昇することが期待されるのです。

インド株ETF INDLの2つの活用法とは?

これまで見てきたINDLの株価推移や特徴を踏まえた活用法は、

- 長期保有ではなく短い期間で収益を目指す

- サテライト的に長期で保有する

の2つですね。以下、簡単にみていきますね。

①長期保有ではなく短い期間で収益を目指す

INDLの株価推移や年率リターンで見てきたとおり、5年間の長期で見ると株価は大きく値を下げています。

他方、短期で見るとS&P500よりもパフォーマンスが良くなる時期もあるので、株価推移を見る限りは短期間での収益を目指すETFと言えます。

2015年ごろはインド株がレンジ相場であったことから、指数に乖離しやすいというレバレッジ型ETFのデメリットが顕著に出てしまいました。

なので、インド株全体の動向を見て、上昇基調の強いと考えられる時期にINDLを購入するという活用法はあり得ると思います。

レバレッジ型ETFは、株価の値動きが激しいリスクの高い金融商品です。そのため、短期売買は大きな損失が発生することが十分にありえるため、おススメできません。特に初心者は手を出すべきではありません。

②サテライト的に長期で保有する

個人的には短期取引より、先に取り上げたインドの将来性を考えれば、こちらがおススメですね。

インド株の魅力は、生産人口の上昇による「人口ボーナス」と高い経済成長率ですから、今後の上昇が強く期待されます。

新興国株の40%を占める中国は、高齢化が進み「人口ボーナス」期間が終わりつつあるため、今後の成長性に期待が持てないのと対照的です。

景気後退期には資金が流出しやすいのが新興国の特徴なので、インド株は主力にはなりえませんが、サテライト的に長期保有するという活用の仕方は有りだと思います。

特にインドはモディ政権になってから、政治経済の安定度が高くなっていますので、分散投資の観点からインド株を持つのは面白いと考えます。

「インド株ETF INDLの株価」まとめ

今回は、インド株ブル2倍のレバレッジ型ETF INDLの特徴と株価推移(パフォーマンス)や年率リターンについて見ていくと共に、活用法について述べてきました。

インドは、人口構成などを踏まえて最も経済成長が見込める国の一つです。

なので、ポートフォリオの主力にはなりえませんが、インドの成長性は間違いなく先進国より高いですので、今後の長期的な値上がり期待は高いと考えます。

地域の分散を図る観点から、またインドの成長性を考えれば長期的に少量保有するという活用の仕方はありだと思います。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

米国株を取引手数料ゼロで投資するには?

米国株や米国ETFにお得に投資をしたい方には”取引手数料ゼロ”のDMM株が圧倒的におすすめです。

米国株は、大手のネット証券であるSBI証券、楽天証券、マネックス証券で購入することが可能ですが、手数料は3社横並びで約定代金の0.45%(最大20ドル)。

日本株の売買手数料よりも、かなり割高な状態なんですよね。

その点、DMM株なら取引手数料ゼロで米国株を購入することが可能です。詳しくは以下の記事にまとめています。

米国株に関する情報を効率よく収集するには?

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレター。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてきます。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

なお米国株や米国ETFの関連ページについては、以下にまとめま。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

主要ネット証券で投資することができる米国のレバレッジETFを20選まとめました。レバレッジETFの特徴もまとめています。

QQQは米国のナスダック市場に連動するETFです。レバレッジ商品でなくても、十分に高いリターンを期待できます。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国のセクターETFに投資するメリットをまとめました。おすすめ3選を解説も紹介しています。

米国株を取引するにあたり、日本株に比べて割高な手数料が気になるところです。主要ネット証券会社の手数料を比較。オススメの証券会社はどこか?