ソーシャルレンディングを始めたいんですが、いろんな会社があってどこにしたら良いのか迷っています。

投資するからには、おすすめの会社をしっかり比較して選びたいです。

投資歴20年のかいまるです。ソーシャルレンディングへの投資を含め1500万円以上の資産を運用していますが、最近その魅力にハマっています。

最近ソーシャルレンディングって高利回りで、すごい評判です。銀行に預金していても利息は付かないし、株やFXのように相場の動きを気にする必要がないからですね。

そうですよね。実際に始めようと思っても、どう会社を選んで良いかポイントがわかりづらいかもです。主な疑問をまとめると、

- ソーシャルレンディングを比較するポイントとは?

- 融資型ソーシャルレンディングを比較!

- 不動産型ソーシャルレンディングを比較!

ということですよね。

そこで、今回は数あるソーシャルレンディング会社の中から自分に合ったファンドを選べるよう、主要な会社の特徴をまとめてみました。いずれも実績十分の人気ソーシャルレンディングです。

ここで紹介している会社は、銀行預金に比べれば圧倒的に利回りも高く、安全性の高い仕組みを取り入れているところ。

利回りや特徴などを比較して、今後の投資の参考にできると思いますので是非最後まで、ご覧ください。

なお、ソーシャルレンディングって何という方は、以下の記事にわかりやすくまとめています。

参考記事⏬

ソーシャルレンディングとは?仕組み・特徴・利回りを解説!

利息でコツコツ資産を増やすならFundsです!

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!

目次

ソーシャルレンディングを比較するポイントとは?

ソーシャルレンディングの市場規模が年々拡大してきていることもあり、最近これらのサービスを提供する会社が増えています。なので、どの会社が良いのか迷うことも。

なので、優良なソーシャルレンディング会社を選ぶ3つのポイントを解説します。

ソーシャルレンディング会社の比較ポイント

- 安全・安心(貸し倒れないか、担保・保証)

- ファンドの数(選択肢がたくさんあるか)

- 透明度(投資先は見えるか、運営は健全か)

ポイント①:安全・安心(貸し倒れないか、担保・保証)

投資先の貸し倒れがないかは重要な確認項目ですね。最も良いのは、過去一度も貸し倒れが起きていないこと会社がいいですね。

さらに言うと、何かあった場合の担保が非常に大切ですね。担保などの設定がないと全損の可能性も少なくありません…!

また、貸し倒れまでいかなくても遅延が起きることがあります。

遅延した場合でも、ちゃんとした案内があるのか、償還の見込みがあるのか公表しているソーシャルレンディング会社は少なからず安心できると言えるでしょう。

ポイント②:ファンドの数(選択肢は豊富か)

自分にあった投資先を選択する上で、投資先ファンドの選択肢が多いことも大切ですね。

現在、募集の多いファンドは、

・太陽光、風力、バイオマス発電など

・不動産

・企業事業支援

というもの。ひとつのファンドに集中して投資してしまうのは、リスクの面から考えるとあまり良い選択肢とは言えません。

なので、投資ファンドを分散させてリスクを減らすことが重要です。

さらに投資期間も大事!特にソーシャルレンディング初心者は、始めのうちから長期間のファンドではなく、短期間のファンドで慣れておいたほうがいいと思います。

ポイント③:透明度

これまでのソーシャルレンディングは投資先がブラックボックスでトラブルが少なからず発生していました。

少なくとも、投資先が見えることが透明度が高いソーシャルレンディング会社といるので、そのような会社を選ぶことでで一定の安心感を得ることができるでしょう。

次にソーシャルレンディング会社の特徴などを比較していきます。

融資型ソーシャルレンディング会社を比較!

ここでは、

- Funds

- クラウドバンク

- クラウドクレジット

- LENDEX

- FUNDINNO(ファンディーノ)

を比較していきます。

①Funds

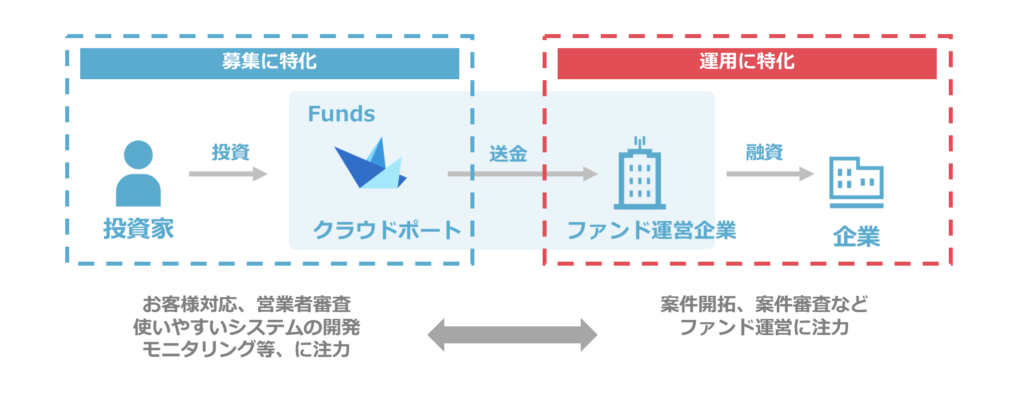

Fundsは、ソーシャルレンディングのメディアサイトを運営していたクラウドポートが、2019年1月から活動を開始した比較的新しい投資サービスですが、大人気のソーシャルレンディングとなっています。

「貸付型ファンドのマーケットプレイス」と位置づけていて、ファンドの「募集」と「運用」が完全に切り離された仕組みということ。Fundsは、あくまで投資の募集のみに特化し、運用は主に東証大手の企業が資金を借り受け、ファンドの運用会社に融資するというもの。

また、利回りは1.5%~3%と全体的にわりと低めですが『社債に代わるミドルリスク・ミドルリターンの商品を提供』というのをコンセプトに、アイフルなどの東証大手企業を通じた融資案件など、より安全・安心な融資を実践しています。

案件に関しては、社内の公認会計士や弁護士、社外の取締役弁護士・取締役公認会計士の審査を通過した案件のみを取り扱っているのも安心材料でしょう。さらに、1円からの投資が可能など、より柔軟な投資が可能ですね。

そのため、募集するファンドの人気は非常に高く、募集開始したファンドは、すぐに予定金額に達してしまいます。

今、大きな注目を集めているソーシャルレンディング会社ですね。

②クラウドバンク

クラウドバンクは、第一種金融商品取引業事業者の日本クラウド証券が運営を行っているソーシャルレンディングサイトです。

2021年12月時点で累計募集金額は1600億円超となっていて、ソーシャルレンディング業界では最大手の一つです。

取り扱っているファンドは、太陽光案件・不動産、企業融資案件が多いですかね。最大手の一つということもあり、多くのファンドが提供されているので、投資案件がないということはあまりないですね。

2015年と2017年に金融庁財務局から資金の分別管理などで運営上に問題があるとの指摘を受けましたが、すでに問題点は改善済み。むしろ、サービス開始以降、貸倒れは一度もないことは特筆に値します。

案件の利回りは4~6%程度。他の業者と比べても、高い利回りのファンドが多いといえるでしょう。

また、クラウドバンクは2019年から関東地区ででテレビCMの放送を開始していることもあり、ソーシャルレンディング会社の中でも知名度が上がっていますね。

③クラウドクレジット

クラウドクレジットは伊藤忠や第一生命などからの出資がある規模の大きいソーシャルレンディングサービスです。2021年で累計出資金は400億円を突破、登録者数が5万人に到達していることからも人気ぶりがうかがえますね。

クラウドクレジットを通して主に発展途上の資金が足りていない企業へ投資をすることで、起業家や金融御者への支援、雇用の創出など、様々な形で現地の支援を行うことができます。

リターンは5.1~12.1%と幅は広いものの高めのリターンが狙えます。社会問題の解決に繋げつつ、日本の余剰資金と需要の高い海外の企業とをつなげることで高利回りを期待できる、魅力のある投資先となっています。

④LENDEX

LENDEXは2017年から始まったソーシャルレンディングサービスです。

融資先は不動産が多いですが、飲食業や医療、格闘技団体など幅広く取り扱っています。

特に不動産の案件は担保や保証付きのものが多いため、リスクを下げつつ投資できるようになっています。

- 融資先は不動産、飲食業、格闘技団体など多岐にわたるが不動産ファンドが多い

- 担保や保証ありのファンドが多数

- 利回りが6~13%と高め

- 2万円からの小額投資ができる

また運営開始からこれまでに、貸し倒れ・返済遅延がゼロなのもポイントです。

利回りが6~13%高い分安心できるかどうかが気になりますが、担保や保証がついていて、貸し倒れもゼロなので安心して投資できますね。

⑤FUNDINNO(ファンディーノ)

FUNDINNO(ファンディーノ)は、国内初の株式投資型クラウドファンディング。投資家はファンディーノを通じて、今後の上場を狙う会社の株式を購入します。そして、その株式が値上がりすれば、売却によって大きな利益を得ることができます。

ファンディーノでは、利益が発生する可能性を上げるために、募集する会社の審査を厳密に行っていますが、購入した会社のすべてが上場するとは限りません。利益が全く出ない可能性も、投資した資金を喪失してしまう可能性があります。

審査にあたっては株式を購入する企業が、

- 将来的に上場する可能性があるか

- 革新性のあるか

- 独自性があるか

などの点を勘案して、専門知識を有した公認会計士などのチームが取り組んでいます。資金募集が行われるのは、審査員全員がOKした企業となります。

あと、投資家の保護のため、詳細な融資先の財務状況の調査、リスクの洗出しを行なっているところも安心材料ですね。

>> FUNDINNO(ファンディーノ)の公式ページはコチラ

不動産型ソーシャルレンディグ会社を比較

不動産型の特徴は、少額で不動産投資を行えること。主要な会社である、

- CREAL(クレアル)

- Ownersbook(オーナーズブック)

- 利回りくん

- Rimple

を比較していきます。

①CREAL

CREALは、2018年12月から運用を始めた不動産投資型ソーシャルレンディングです。1口1万円と少額からの不動産投資が可能になっています。

不動産ファンドの場合、購入した不動産を売却した際に値下がりが起きると、投資家が損失を被る可能性があります。しかし、不動産価格の低下率が10%までであれば、CREALが損失を負うことで投資家のリスクはある程度抑えられる仕組みとなっています。

利回りはソーシャルレンディングと比べると4%~5%台。不動産投資らしくミドルリスク・ミドルリターンといえるでしょう。

投資対象は大型ホテルや保育園、マンション1棟投資案件や区分マンションなどの小規模の案件など、多種多様ですね。

他のソーシャルレンディングと比べると、情報公開がしっかりされている点がメリットで、投資対象となる不動産の住所、事業内容などが記載されています。さらに、投資家に出来る限り多くの情報を提供するため、案件ごとに動画を付けるなど、情報公開を積極的に打ち出しています。

②Ownersbook

東証上場企業であるロードスターキャピタルが運営しているソーシャルレンディングです。取扱いのファンドは不動産関係に限られています。利回りは4%から6%とミドルリスク・ミドルリターンとなっていますね。

不動産鑑定士を含む不動産取引のエキスパートが、長年の経験を生かして不動産を取得しているんですね。OwnersBookのエキスパートが厳選した物件を、自社評価だけじゃなく外部評価も経たうえで投資案件として登録。

さらに、東証上場企業であるため、コンプライアンス意識が高いことなどは、投資家にとっての安心材料といえるでしょう。

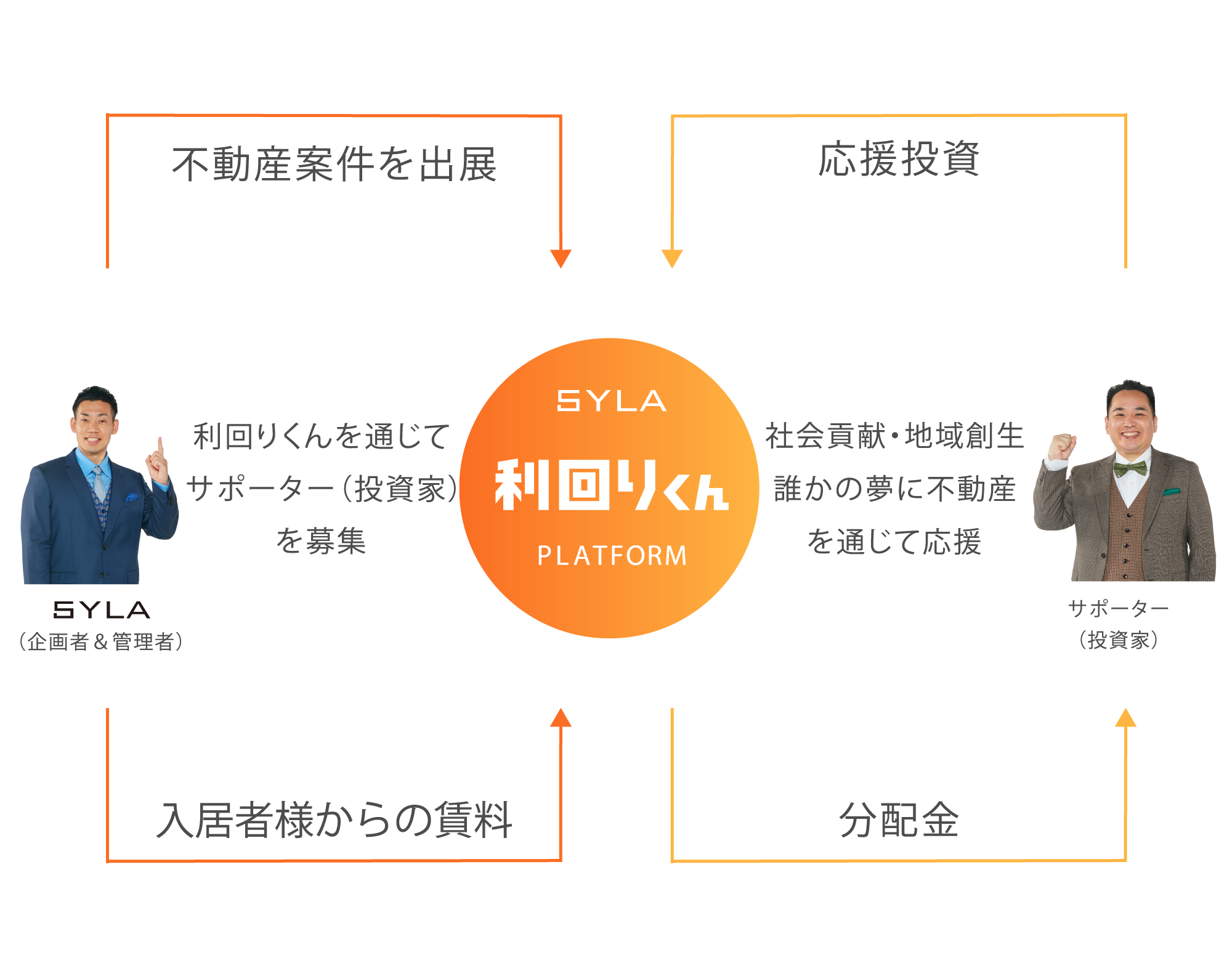

③利回りくん

利回りくんは不動産投資型のソーシャルレンディングで、その特徴は「応援型のサービス」であるということです。不動産を通じて社会への貢献、地域創生にかかわれるのが一番の強みとなっています。

利回りくんは不動産投資型のソーシャルレンディングで、その特徴は「応援型のサービス」であるということです。不動産を通じて社会への貢献、地域創生にかかわれるのが一番の強みとなっています。

コンセプトだけでなく、募集案件もユニークです。例えば、空き家を再生して地域活性化につなげるような「空き家再生」や保護犬・猫と一緒に住める「保護犬グループホーム」などがあります。

コンセプトだけでなく、募集案件もユニークです。例えば、空き家を再生して地域活性化につなげるような「空き家再生」や保護犬・猫と一緒に住める「保護犬グループホーム」などがあります。

利回りは3~6%と手堅く、不動産クラウドファンディングらしく優先劣後方式もしっかりと設けられています。

- 優先劣後方式採用(運営負担は5%)

- 1万円から手軽に不動産投資ができる

- 出資やログインで楽天ポイントが貯まる

楽天ポイントが貯まるのも利回りくんならではの強みです。

運営の負担割合(優先劣後方式)は5%と低めにはなりますが、これまでのデフォルト率は0と、安心できる投資先といえます。

④Rimple

Rimpleは、上場しているプロパティーエージェントが運営していることから不動産のクラウドファンディングの中でも非常に人気の高いサービスです。

利回りは3~10%ほどで、都内の投資用マンションが多く募集されています。

- 1万円から手軽に不動産投資ができる

- ハピタスなどのポイントサイトで貯めたポイントで投資ができる

- 応募者から抽選で投資する人を決める

- 損をしにくい優先劣後方式を採用、負担割合は30%

ポイ活ができる・1万円から投資できるという魅力がありますが、特筆すべきは劣後出資比率の割合です。利回り君が5%、CREALが10%なのに対し、Rimpleは30%となっています。これは業界最高水準。出資者の負担にならないよう、比率を高めて元本割れのリスクが軽減されているのが好印象です。

ただし抽選方式で運用できる人が決まるので、応募が殺到する場合はなかなか当選が難しいというのはデメリットですね。

https://leverage-investment.com/rimple-review/

結局どのソーシャルレンディグがおすすめなの?

それぞれの会社の特徴について、ある程度理解いただけたと思います。

今回比較したソーシャルレンディングは、安全な運用を行っており、配当も魅力的なので、正直言って甲乙つけがたいです。

各社の特徴や利回りを簡単に比較できるよう、表にまとめました。

| タイプ | 募集総額 | 利回り | その他 | |

|---|---|---|---|---|

| OwnersBook | 不動産型 | 約160億円 | 2%~6% | 外部評価も経たうえで投資案件を選定 |

| CREAL | 不動産型 | 約30億円 | 3%~5% | 投資対象となる不動産住所、事業内容など公表 |

| 利回りくん | 不動産型 | 不明 | 3~6% | 地方物件がメイン。不動産住所、コンセプトが明確 |

| Rimple | 不動産型 | 約19億円 | 3~10% | 都内物件多数。不動産住所、概要等公表 |

| Funds | 融資型 | 約150億円 | 1.5〜3% | 募集と運用の分離。主に東証一部企業を通じた運用 |

| クラウドバンク | 融資型 | 約1600億円 | 4〜6% | 業界最大手の一つ。貸し倒れ案件なし。 |

| クラウドクレジット | 融資型 | 約400億円 | 5.1~12.1% | 海外の成長国への投資が多い |

| LENDEX | 融資型 | 213億 | 6~13% | 不動産のファンドが多い、第3者の査定結果を利用 |

| FUNDINNO | 株式型 | 約30億円 | − | 上場前企業への投資 |

ソーシャルレンディングの関連のページについては以下にまとめました。よろしければご覧いただければと思います。

「ソーシャルレンディングの比較は?」まとめ

今回はソーシャルレンディングの比較は?ということで、主要ソーシャルレンディグ会社について比較してみてみました。

今回紹介したソーシャルレンディングは、利回りの観点や安全な運用に努めている点で魅力的な会社となっていますので、自分の投資方針や好みに合わせて会社を選べば良いと思います。

関連記事です。この記事をご覧になった方は、以下の記事も読まれています。

今回おすすめで紹介したFunds。実際に自分もFundsをやってみました。その状況について解説しています。

実際にソーシャルレンディングに投資!業界最大手の一つ、クラウドバンクをやってみました。その状況について解説しています。

ソーシャルレンディングにもリスクがあります!トラブル事例や対策などを以下の記事にまとめていますので投資を開始する前に読まれることをおすすめします。

相場の動きを気にしなくて良いソーシャルレンディングは忙しい会社員や主婦にこそピッタリです。その理由を解説しています。