高配当グローバルREITのETF SRETの株価やチャートの特徴について知りたいです。

他にも高配当リートのETFはありますが、これらに比べてSRETに投資するメリットは何でしょうか?配当実績についても知りたいです。

今回はこういった疑問を持つ方に向けて記事を書きました。

- SRET:株価の基本データと特徴は?

- SRETの構成銘柄とセクター比率は?

- SRETのチャートとリターンは?コロナ・ショックで激変!

- SRETの配当実績は?

高い分配金利回りが魅力となっているリートETF。今回は、その中でも特に高いインカムが期待できるETFがSRETです。

グローバルREITセクターのETF SRETについて特徴や株価の推移などを分析していきます。ぜひ最後までご覧ください。

自分は、米国株や米国ETFを中心に1500万円以上の資産を運用しています。これらの経験を踏まえて記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

SRETとは?

グローバルREITのETF SRETは世界中の高配当リート60銘柄のうち、値動きが安定している30銘柄で構成されているETFです。

ソラクティブ・グローバル・スーパーディビィデンド・REIT・インデックスに連動するリターンを目指しています。

あまり知名度は高くありませんがグローバルXという資産運用会社が販売しているものになります。基本データは以下のとおりです(2023年11月現在)。

| 銘柄数 | 30 |

| 株価(52週) | 18.06 〜 24.86ドル |

| 分配金利回り | 8.08% |

| 経費率 | 0.59% |

| 配当支払月 | 毎月 |

| 設定日 | 2015年3月16日 |

| 運用会社 | Global X Management Company Inc. |

(出典:Bloomberg.co.jp)

経費率は0.59%となっていて、同じリートETFのVNQが0.12%と比較すると割高感があります。

高配当REIT中心のETFですので、直近の配当利回りは7%を超えていて、インカムは十分ですが、株価は下落傾向ということでトータルリターンはそれほど高くありません。

通常のリートに加えて、不動産ローン担保証券も組み入れられていることもあり、値動きの大きいETFとなっています。

ちなみに、米国リートだとIYR、RWR、XLREあたりが定番のETFとなっていて、日本の投資家からの人気も高いですね。

SRETの構成銘柄とセクター比率は?

SRETの構成銘柄TOP10

構成銘柄上位10社(2022年10月3日現在)は以下の表のとおりです。

(出典:GLOBAL X 公式HP)

SRETのセクター比率

続いてセクター比率です。

(出典:Globalxetf.co.jpより)

高配当のリート30銘柄で構成されているETFですが、幅広いセクターで構成されているのがわかります。

高い分配金利回りの秘密は…

モーゲージREITとは、不動産取得者への資金貸付や住宅ローン証券化による金利を収入として運営されているリートのことです。

モーゲージREITは、直接不動産に投資をしている商品ではなく、住宅を購入する際に組成された住宅ローンを担保として発行される債券なんですね。このようなモーゲージ債は、通常、レバレッジをかけて運用されることになります。

SRETが通常のREITに比べて高い分配金リターンを得ているのは、このような仕組みがあるからですね。

SRETの株価の推移(パフォーマンス実績)

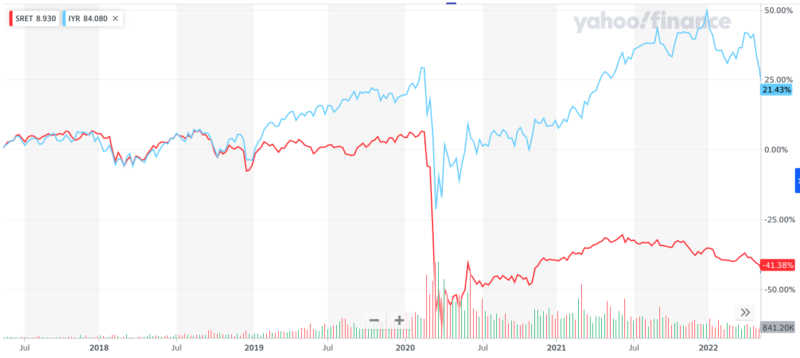

直近6年のトータルリターンの推移を示したのが以下のチャートとなります。

赤:SRET 青:IYR

この時期のSRETの過去5年間のパフォーマンスは約マイナス40%。コロナショックの落ち込みは激しく、3分の1まで株価が暴落しています。

株価は暴落前の水準とは程遠く、2022年に入ってもようやく設定時の価値まで戻してきたところですね。

現物のリートだけではなく不動産ローン担保証券も組み入れられているため、金融危機や社会不安が高まり企業の倒産リスクが高まると、株式以上に急落するんですね。

SRETの短期チャート:コロナショック時で激変

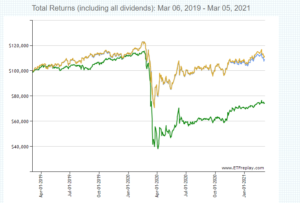

コロナショック前後の値動きをみていきましょう。

緑:SRET 青:IYR 黄:VNQ

同じリートETFのIYRとVNQがコロナショック後右肩上がりで上昇していますが、SRETの株価の戻りは遅いですね。

2021年に入っても、暴落前の半値水準にやっと戻したぐらいです。リスクの高い住宅ローンや不動産債券で構成されるモーゲージREITの比率が高いことが価格が大きく下落した要因です。

コロナショックによる価格下落で、構成銘柄の約半数を入れ替えなども行われたんですね。

この値動きを見てしまうと、無難にIYRに投資して3〜4%の利回りを目指した方が良いかもですね。

SRETのこれまでの配当実績は?

SRETの過去の配当実績を見てみます。多くのリートETFと同様、SRETも毎月分配型となります。

やはりコロナショックのあった2020年の分配金が激減していますね。

SRETは分配金利回りが非常高いETFですが、新型コロナ拡大という社会不安が高まると株式以上に価格が下落して、分配金も少なくなるタイプのリートETFであるといえます。

ただ株価も大きく下落しているので分配金利回りは7%超えの高水準をキープしています。

SRETは買いか?

高リスク商品であるモーゲージREITの比率を4割未満ですが、金利変動によるリスクを大きく受けてしまうのがSRETのデメリットとなっています。

さらにコロナショックのような、大きな金融ショックがあった際の影響も株式市場全体と比べても大きいなど、ただ保有していれば良い商品ではないですね。市況が悪化すれば、機敏に売却を判断する必要があるでしょう。

これらのデメリットを理解した上で、現時点で”高いインカムを得たい”、”資産全体の利回りを高めたい”という方には、選択肢となる商品かと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

「高配当リートETF SRETの株価推移」まとめ

今回は、米国の高配当リートに連動するETF SRETの特徴、株価の推移、分配金実績などについて見てきました。

米国の高配当リート、特に不動産ローンや債券で構成されているモーゲージリートを日本の個人投資家が買うのは簡単ではありません。

経費率が0.58%と割高ですが、高配当のリート30銘柄で構成されていることもあり、7%を超えている分配金利回りは非常に魅力的。

他方、分配金利回りが高いということはリスクが高いリートということであり、新型コロナ拡大などの社会不安や経済危機などがあると株式以上に価格が下落することは理解しておくべきでしょう。

現時点で”高いインカムを得たい”、”資産全体の利回りを高めたい”という方には、選択肢となる商品かと思います。

米国株に関する情報を効率よく収集するには?

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレター。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてきます。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株の個別銘柄に関連するトピックについて解説しています。ぜひご覧ください。

米国の債券にまるっと投資できるおすすめの債券ETFをまとめました。安定志向の強い方には適した商品です。ぜひご覧ください。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。