40代会社員ですがセミリタイアを考えています。FIREが流行っていますが、会社を辞めるともう戻れないですよね。

失敗しないためにどのようなことに考慮して資金計画を立てる必要があるのか知りたいです。備えなければいけないリスクは?

今回は、このような疑問をもつ方に向けて記事を書きました。

- セミリタイア・FIREに失敗しないための準備とは?

- もう元にもどれない!セミリタイアに失敗するリスクとは?

- セミリタイアに失敗しないための資金運用とは?

セミリタイアに失敗しないためには、備えなければならないリスクを考慮したうえで、慎重に資金計画をたてる必要があります。

自分は、ここ5年間、早期のセミリタイアに向けて準備を進めていますので、その経験も踏まえ記事を書いています。

利息でコツコツ資産を増やすならFunds!

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!

目次

セミリタイア・FIREに失敗しないための準備とは?

「仕事がきつい」「職場の人間関係がうまくいかない」などから、自分らしい人生を歩むために会社を辞めてセミリタイアを選択する人もいます。

しかし、セミリタイア後は、当然、会社からの給与が絶たれるわけで、準備していた資金が尽きてしまえば、たちまち生活に行き詰まってしまいます。

あまり極端なことは言いたくありませんが、50代や60代になってからの就職はまずできないと考えるべきで、最悪のには、「老後破産」「ホームレス生活」が待っています。

なので、セミリタイアに失敗しないため、言わずもがなですが会社を辞める前に必要な資金を慎重に計画し、預金を切り崩しや、株や債券などの金融資産から得られる配当や分配金を見積もっていく必要があります。

▶︎参考記事⏬

20代、30代はリスクを取って運用すべき!

今は少額から株などに投資することができますので、意味がないとは思わずにFIREを目指したいのなら可能な限り早く運用を開始すべきですね。

▶︎参考記事⏬

少額投資は意味がないのか?

セミリタイアやFIREのための資金計画を立てるにあたり、考えなければならないリスクはどのようなものがあるのでしょうか?

元に戻れない!セミリタイアに失敗するリスクとは?

会社を辞めてセミリタイア生活に入る場合、60歳あるいは65歳で定年退職する者よりも、無給の期間が長くなります。

なので、特に備えなければならないリスクは、

- 長生きリスク

- インフレリスク

- 円安の為替リスク

ですね。以下、詳しく見ていきます。

長生きリスク

想定よりも長く生きることは、必要なお金の総額が増えることになりますから、うっかりすると「老後破産」ということになりかねません。

厚生労働省の統計では、現時点においても65歳まで生きた女性の半数と男性の3割は90歳以上まで生きます。今後、医療の進歩を考えれば100歳まで生きることもそれほど難しいことではなくなるかもしれません。

健康なうちは気になりませんが、病気で入院したり、認知症が進んで専門の施設に入ることもあり得ますので、その費用についても、ある程度計画しておく必要があります。

想定以上に長く生きることを前提に資金計画を立てる必要があります。

インフレリスク

デフレ経済と言われている日本でも、実は着実にインフレが進んでいます。

自分が、高校生だったころは、週間少年ジャンプが180円でしたが、今では260円です。食料品は、値上げが進んでいないと思いきや、実は内容量を少なくする「ステルス値上げ」を行っています。

最近でも、コカ・コーラの大容量サイズの希望小売価格の値上げ、ヤマト運輸が運送料を引き上げ、アマゾンプライムが一律1,000円値上げしたりと、物やサービスの価格というのは着実に値上がりしてきます。

金融政策を実施している日本銀行では、2%のインフレ目標のもと金融緩和政策を行っていることを考えれば、中長期的には着実にインフレが進むと考えた方が良いですよね。

資本主義は、お金がお金を生み出すシステムなのですから、インフレが進んで当然なのです。

円安リスク

日本経済が中長期的に衰退して、円が弱くなり、現在では考えられないような円安が進むこともあり得ます。

もちろん、今のように経済がしっかりしていれば、公的年金は日本円で支給されますし、臨時でアルバイトをしたとしても円で支給されますから、それほど大きな問題はないかもしれません。

ただ、通貨の強さは、長い目で見ると国力に比例するので、成長性が低く、人口が減少する日本の通貨である円が、ドルや新興国通貨に比べて相対的に弱くなることは十分にあり得ます。

日本はエネルギーの98%、食料品の60%以上を海外からの輸入で賄っていることを考えれば、円安になると間違いなく物価が上がります。

日本に住んでいる限り、公的年金も給与も基本的には円で支払われることを前提に、円安リスクに備える必要があります。

セミリタイアに失敗しないための資金計画とは?

インデックス投資家の間では、

- 敗者のゲーム

- ウォール街のランダムウォーカー

の評価が高いですね。資産運用を考えている者の必読書となっています。

これらの投資本の中では、リタイア後に向けた資金計画や資産運用について述べている箇所がありますので、簡単にご紹介します。

「敗者のゲーム」の場合

本書では、インフレの脅威について触れた上で、これに備えた資金計画を立てる重要性について述べています。

例えば、以下の図は米国のインフレによるドルの実質的価値の減少を示していますが、1974年から20年程度で1ドルの購買力が32セントにまで減価しているのが分かります。

20年で3分の1って、すごくないですか?

セミリタイア後の生活って、30年から40年ありますよね。日本は、米国ほど成長力は高くないので、ここまでひどいことにはならないと思いますが。

そのため、本書では、リタイア後の資金計画として

資産計画は、インフレを考慮したうえで、引退後の適切な生活水準を確実に維持できるものか。ほとんどの人にとって、この「十分な収入」とは、引退前の収入の75~80%に、インフレによる目減りを帳消しにするだけの年率3~4%の増加分を加えたもの。

にすることを推奨しています。

「ウォール街のランダムウォーカー」の場合

本書の中では、年齢(ライフサイクル)に応じて以下の図のような資産分布を持つことを推奨しています。

リタイア世代の60代は株式の比率が下がって、債券の保有率が多くなっていますね。

20代の間であれば、株の値上り、値下がりを乗り切っていくだけの時間的な余裕がありますので、株の比率が高いですね。

また、会社勤めをしている30代~50代も株の比率が高いです。給与という定期収入がありますから、仮に資産運用で損失を出したとしても生活に影響はないし、その損失を収入で補填することが可能です。

なので、60代以降は値動きが比較的緩やかで安定的な分配金を出す債券に軸を置くことを推奨しているのです。

なお、米国株を中心とした資産運用のパフォーマンスが優れている点については多くの本でも解説されています。

以下の記事に今回紹介した本も含めて、おすすめの本をまとめています。

セミリタイア後に失敗しないための資産運用とは?

以上、備えなければならないリスクや有名投資本で推奨される資金計画についてみてきました。

これらを踏まえたどのような資金計画を立てるべきなのでしょうか。

長生きリスクに備えて

基本は、元本に手を付けないことを前提とした資金計画を立てるべきです。

早期のセミリタイアは、会社からの収入がなくなる期間がが通常の定年退職者より長くなるからです。

なので、貯蓄を切り崩して生活をするよりは、基本的に元金には手をつけず、株や債券の配当金、分配金の範囲内+臨時バイトなどで生活費を賄うのが基本だと考えます。

インフレリスクに備えて

インフレに強い金融資産、具体的には株式や金を保有することだと思います。

一般的には、定期貯金や債券はインフレに弱いです。それは、簡単に説明すると、債券の分配金が年率2%でも、インフレ率が3%に進めば、実質的な損益はマイナス1%となります。

株や金は、インフレが進めば、その分、株価や金の価格が上がりますから、インフレに強い金融資産と言えます。

株式投資などの資産運用は多額の資金が必要とのイメージがあるかもですが、最近は少額からでも投資を始めることができる様々なサービスがあります。

進化型ロボアドのパフォーマンスがすごい!【PR】

ロボアド投資して3年以上経過しますが、結局のところ米国ETFに分散投資をしてリバランスしているだけ。

手間を気にしなければ自分でもできるレベルなんですね。

その点、真の意味でプロレベルの金融理論を活用しているロボアドはROBOPROだけかと。 大胆な資産入れ替えで高リターンを維持しています。

”ROBOPRO” 進化型ロボアドの決定版!【PR】【PR】

AIで相場を先読みして大胆な銘柄入れ替えで好成績をたたき出している”ROBOPRO”。

他の従来型ロボアドとは機能が完全に一線を画しています。その特徴をまとめると、

- 高度な金融理論を用いた進化型ロボアドバイザー

- 短期の相場の動きを予測した運用を実施

- 従来型ロボアドバイザーより高パフォーマンス

というもの。リリースから約3年経過後の成績は+47.72%とTOPIXを圧倒。

好成績の秘密は、ROBOPROのAIが高度な金融モデルを用いて相場の状況を分析して運用を行っているところ。

そんな進化型ロボアドを活用しておまかせ運用するのも良いかもです。

▼今ならキャンペーン実施中▼

進化型ロボアドの決定版!【PR】

資産運用は早く始めるほど有利

「おすすめの資産運用は何?」の記事にもまとめましたが、忙しい会社員が早く資産運用を始めるメリット、それは「時間」を利用できること何ですね。

自分が働いてお金を稼がなくても、時間をかけて「お金に働いてもらう」ことによって資産が加速度的に増えていくんです。

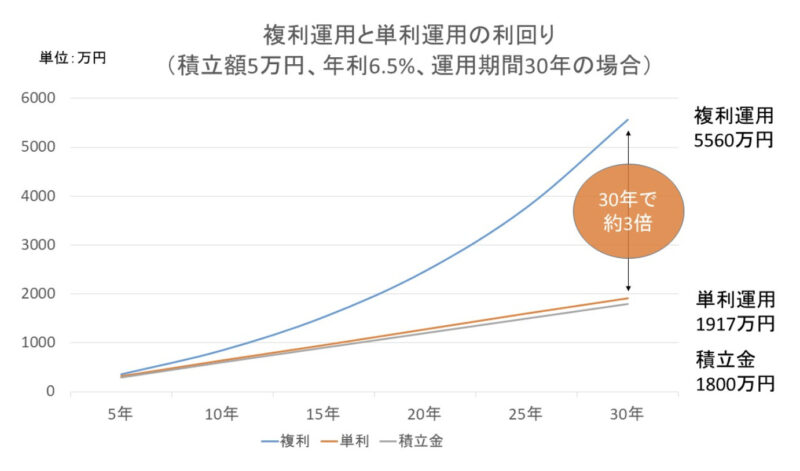

下の図は毎月の積立額5万円を年利6.5%で期間30何で運用した場合のシミュレーションです。

積立総額は5万円×12ヶ月×30年=1800万円。

図を見て分かるとおり複利運用で資産が約3倍にまで膨れ上がっています。

短期間でこれだけの資産を構築するのは非常に難しいですが、時間をかけてコツコツと資産運用を行えば大きく増やすことができるということです。

自分は会社で働きながら、お金が稼いでくれる状態になるんですね。

関連記事

関連記事です。20代、30代会社員の武器は時間です。リスクをとって収益を最大化すべき理由と株式投資が適している理由を分析です。ぜひご覧ください。

40代の会社員はリスクを抑えるという視点が必要です。資産運用する際に知っておくべき投資理論を解説です。

資産運用は少額からでも始めることができます。まずは始めてみる、行動することが大事ですね。おすすめの少額投資をまとめました。

https://leverage-investment.com/small-investment-beginner/

株やFXは値動きが激しく、相場の動きが気になる。そんな方にはソーシャルレンディングが良いかもです。定期預金感覚で1.5〜6%程度の年利回りが期待できます。

サラリーマンのセミリタイア後の収入源はどうするのか?セミリタイア は”人的資産”がゼロということ、どのように資産形成すべきか解説です。

最後に関連記事を以下にまとめました。ぜひご覧になってください。

・夫婦で1億円あればセミリタイア可能?

・夢の配当金生活にはいくら必要?

・老後のお金がない人急増…なぜ?

・会社員が資産運用すべき理由とは?

・トヨタ社長も指摘…終身雇用崩壊?

・公務員ですら早期退職制度導入?

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!