米国総合債券ETF SPABの株価やチャートの特徴について知りたいです。

他にも高利回り債権に連動するETFなど高配当なETFはありますが、これらに比べてSPABに投資するメリットは何でしょうか?配当実績についても知りたいです。

今回はこういった疑問を持つ方に向けて記事を書きました。

- SPAB:株価の基本データと特徴は?

- SPABの発行元構成比と投資適格度別比率は?

- SPABのチャートとリターンは?コロナからも完全回復!

- SPABの配当実績と増配率は?

今回は、安定した値動きと分配金が魅力の米国総合債券ETF SPABについて特徴や株価の推移などを分析していきます。

21年末から金利の上昇により債券価格は下落しています。そんな中、債券ETFは買いなのか?

ぜひ最後までご覧ください。

自分は、米国株や米国ETFを中心に1500万円以上の資産を運用しています。これらの経験を踏まえて記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

SPABの株価と特徴とは?

債権ETFは、各社からいろんな商品がありますが、このSPABは米国の債券市場全体で構成されているETFといえるでしょう。

同じような債券ETFにバンガード社が販売しているBND、ブラックロック社が販売するAGGがありますが、このSPABはステート・ストリート社が販売しているものになります。

基本情報は以下のとおりです(2024年4月19日現在)。

| 価格(52週レンジ) | 23.68 〜 25.99ドル |

| 銘柄数 | 約6600 |

| 資産規模 | $7,750 (百万米ドル) |

| 分配金利回り | 3.63% |

| 経費率 | 0.03% |

| 設定日 | 2007年5月23日 |

| ベンチマーク | ブルームバーグ・バークレイズ米国総合指数 |

| 運用会社 | State Street |

(出典:State Street Corporation)

経費率は0.03%となっていて、非常に低い水準です。同じ全債券ETFのBNDやAGGと比べても安いレベル。

コストはほとんどかからないと言って良いですね。

ちなみにSPABは米国全債券市場に連動するETFでスパイダー社が運営・販売しているものになりますが、BND:バンガード社、AGG:ブラックロック社も人気の全債券ETFです。

特徴を以下の記事にまとめていますので、ぜひご覧ください。

SPABの債権種別比率と投資適格度別比率は?

SPABの発行元構成比

SPABの発行元別構成比は以下の表のとおりです。

(出典:State Street Corporation)

米国政府が発行している国債の比率が36%と高くなっていますね。次に住宅ローン債券であるモーゲージ債、それから社債と続きます。

分配金利回りが2%を超えているのは、社債の比率が高くなっているからですね。

SPABの投資適格度別比率

続いて投資適格度別比率です。

(出典:State Street Corporation)

ほぼ全ての構成銘柄が信用格付けBaa以上の投資適格債で構成されています。

トリプルAの比率が高くなっていることもあり、信用度の高い債券が中心といえるでしょう。

参考URL:ステート・ストリート社公式HP

SPABの株価の推移とは?

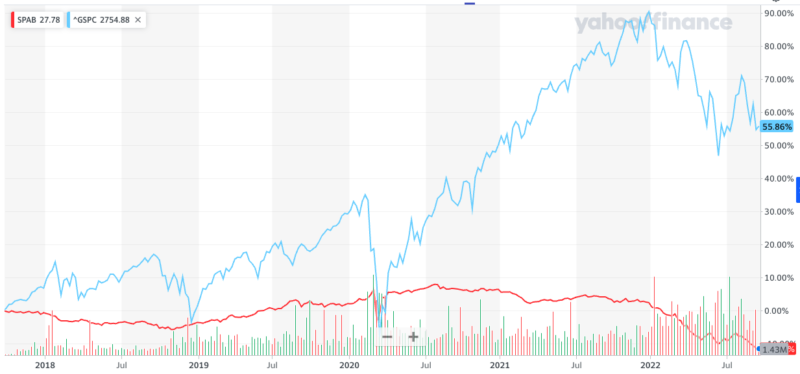

直近5年の価格推移を示したのが以下のチャートとなります。

21年末以降、金利が上昇していることもあり債券価格は大幅に下落しています。

赤:SPAB 青:S&P500

値動きが大きいように見えますが、SPABの5年間パフォーマンスは±10%程度の間で推移しています。

このチャートは分配金が含まれていないものになりますので、トータルリターンはプラスになっています。

BNDやAGGに比べると若干知名度が低いですが、パフォーマンスはほぼ同じですね。

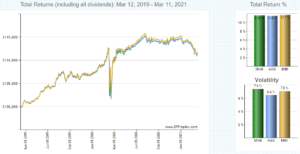

コロナショック時のパフォーマンス

コロナショックのあった2020年の株価推移を見るために直近2年のチャートで、詳細に見ていきましょう。

緑:SPAB 青:AGG 黄:BND

※https://etfreplay.com/より

コロナショックの際は株価が1ヶ月で5%程度下落していますね。しかしすぐに値を戻して上昇基調に戻っていますね。

債券ETFでも、コロナ拡大のような社会不安が高まると価格が下落するということです。

AGG・BNDとどっちが良い?

BND、AGG、SPABの価格推移を比べると3銘柄ともパフォーマンスに差はほとんどありません。

経費率も同じですので、時価総額の多いAGG、BNDを選ぶか、SPABを選ぶかはもはや好みの問題ですね。

ただSPABは1株あたり25ドル程度で買うことができるのに対し、BNDは70ドル、AGGは100ドル程度になります。

なので少ない資金で定期的に1株ずつ積立てたいといった場合は、SPABの方が使い勝手が良いですね。

なお、全債券市場に連動するETFは定番の商品ですが、他にも長期国債や高配当のハイ・イールド債に連動するETFも人気となっています。

債券ETFの特徴とおすすめETFをまとめていますので、ぜひご覧ください。

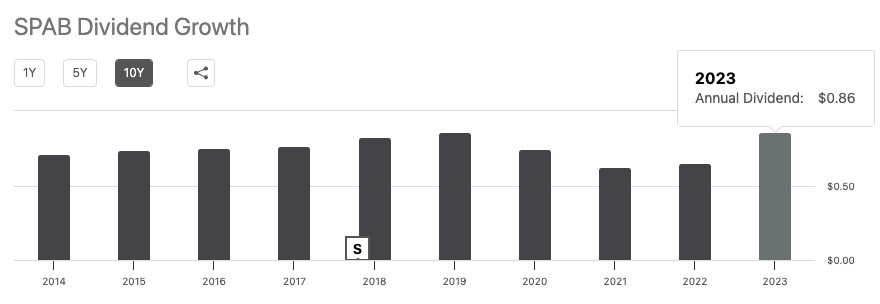

SPABのこれまでの配当実績は?

SPABの過去の分配金実績を見てみます。

安定した分配金ですが、コロナショック以降の金利低下もあり分配金は低下傾向となっていますね。

経費率は0.03%と非常に低い水準になっているので、100万円運用しても400円しか経費が掛からなため、ほとんどコストのかからない運用が可能です。

長期に持つことができて、毎月確実に配当を生み出すSPABは、資産形成に向いた債券ETFと言えそうです。

なお、債券ETFも安定配当を期待できますが、米国株に投資する魅力は高配当で長期間連続増配している個別銘柄が多いこと。

中には7%を超える銘柄や60年以上連続増配している銘柄も。おすすめの銘柄について以下の記事にまとめています。

長期投資の視点からSPABをどのように活用するか

SPABの株価推移、リターンなどをみてきましたが、活用法として

・SPABの長期保有で安定的なインカムを期待

・SPABと株式と組み合わせて保有

ということです。クイックに見ていきましょう。

SPABの長期保有で安定的なインカムを期待

チャートを見てわかるとおり、SPABの値動きは安定しています。

SPABへの投資は大きな値上がり益を期待する者ではなく安定的なインカムを得る目的ということですね。

なので、

・運用資産が大きくなった

・会社を退職して給与収入がなくなった

などの場合は、値動きよりも安定したインカムを得たいという需要の方が大きくなります。

こういう場合に、無理に株式に投資をしないでSPABを保有して値動きを気にせずに定期的に分配金を受け取ると行った運用法はありだと思います。

株式と組み合わせて保有

SPAB単体でも悪くありませんが、株式と組み合わせて保有することにより、ポートフォリオ全体の値動きをマイルドにしつつ、より高いリターンを期待できます。

債券と株式は逆相関の関係ですから株式市場が軟調であった時には、債券市場に資金が集まり債券ETFであるSPABの価格は上がりやすくなります。

長期的には株の方がリターンが高いですから、債券ETFのSPABに米国株式ETFであるVTIやVOOを組み合わせで保有することで、資産全体の値動きを抑えつつ長期的に高いリターンを狙えます。

米国株式ETFでは、S&P500に連動するVOOや全米国株式市場に連動するVTIがメジャーですし、日本の投資家からも人気が高いです。

魅力や特徴をまとめていますので、ぜひご覧ください。

「米国債券ETF SPAB」のまとめ

今回は、米国債券ETF SPABの特徴、株価の推移、分配金実績などについて見てきました。

債券ETFは値動きが非常に安定しており分配金もしっかりと支払われることから、株が下落する局面に備えて、資産の中に債券を組み込むことは有効な戦略です。

パフォーマンスや経費率、分配金利回りはBND、AGGを変わらないと言うこともあり、どれを選ぶかは好みの問題です。

最後に効率的に資産運用する情報を掲載しますので、参考にしてみてください。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国の債券にまるっと投資できるおすすめの債券ETFをまとめました。安定志向の強い方には適した商品です。ぜひご覧ください。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。