米国ETFへの投資を考えています。人気のVIGとVYMを比較して、どっちに投資すべきか知りたいです。

結局、儲かるのはどっちですかね?

このような疑問を持つ方にむけて記事を書いています。

- VIGとVYMとは?

- VIGとVYMの比較①:基本データは?

- VIGとVYMの比較②:構成銘柄とセクター比率は?

- VIGとVYMの比較③:パフォーマンスは?

投資歴20年のかいまるです。米国ETFを中心に1500千万円以上の資産を運用しています。

VIGとVYM、どちらも日本の投資家からの知名度も抜群で非常にパフォーマンスに優れたETFです。

人気の高いETFであるため、どっちに投資すべきか迷われている方も多いのではないかと思います。

甲乙つけがたいですが、結論をまとめると、

- VIGは10年連続増配の大型株200銘柄、VYMは高配当の400銘柄

- 増配率や経費率はほぼ同じ

- リターン→VIG、分配金利回り→VYM

- 現時点で高いインカムを得つつ株価の上昇も期待→VYM

- 業績が手堅い企業に投資したい→VIG

ということですね。

今回の記事では、VIGとVYMの基本データや過去のパフォーマンスについて徹底比較していきます。

米国株への投資に興味のある方必見です。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

VIGとVYMとは?

VIGもVYMも米国の資産運用会社であるバンガードが販売・運用しているETFで、運用総額がそれぞれ約6兆円と約4.5兆円という巨大ETFです。

VIGは10年以上増配の実績のある大型株を中心に構成されているインデックスと同じ投資成果を目指すETFです。

構成銘柄は定期的に見直され、業績の悪化などで増配の可能性が低い銘柄は除外されます。

参考記事⏬

連続増配ETF VIGは買うべきか?おすすめしない?

一方、VYMはバンガード米国高配当株ETFという名称で、配当水準が比較的高い米国株式で構成される指数と同等の投資成果を目指したETFです。

インデックスに採用されている「FTSEハイディビデンド・イールド・インデックス」は、高い配当利回りの大型株を中心に構成されていて、不動産のリートは含まれていません。

不景気になっても業績が落ちにくディフェンシブな銘柄が多く含まれているので、インカムを目的として長期保有に向いたETFといえます。

参考記事⏬

VYMはおすすめしない?特徴とは?

日本では高配当のVYMの方が人気が高いようですが、米国市場の取り扱い総額ではVIGの方が大きくなっているんですね。配当利回りと共に増配率が注目度が高いと言えます。

なお、米国の個別株には高配当の連続増配銘柄が多いんですよね。これらに投資するメリットやおすすめ銘柄をまとめています。

ぜひご覧ください。

VIGとVYMの比較①:基本データは?

まずはVIGとVYMの基本データを比較していきます(2023年12月現在)。

| VIG | VYM | |

|---|---|---|

| インデックス | NASDAQ US ディビデンド・アチーバーズ・セレクト | FTSEハイディビデンド・イールド・インデックス |

| 運用総額 | 843.2億ドル | 604.6億ドル |

| 構成銘柄数 | 310 | 453 |

| 経費率 | 0.06% | 0.06% |

| 配当利回り | 1.88% | 3.11% |

| 5年平均増配率 | 9.50% | 5.59% |

| 設定日 | 2006年 | 2006年 |

バンガード社の人気ETF VIGとVYM。

投資家からの人気も絶大で運用総額は日本円で何とそれぞれ10兆円と8兆円を超えており、流動性や実績共に文句なしですね。

経費率は両方とも0.06%となっていて、全ての米国ETFの中でも経費率が低い水準です。

100万円運用しても年間経費は約600円ということですから、ほとんど経費はかからないと言って良いですね。

分配金利回りはVYM

分配金利回りは株価によって日々変化しますが総じてVYMは3%程度です。インカムを目的とする投資ということであれば、VYMが優れているかと思います。

やはり米国株の魅力は高配当でかつ連続増配を続けている個別銘柄が多いことです。50年以上連続増配している銘柄や6%超えの利回りの銘柄も。

おすすめの銘柄について以下の記事にまとめています。

VIGとVYMの比較②:構成銘柄とセクター比率は?

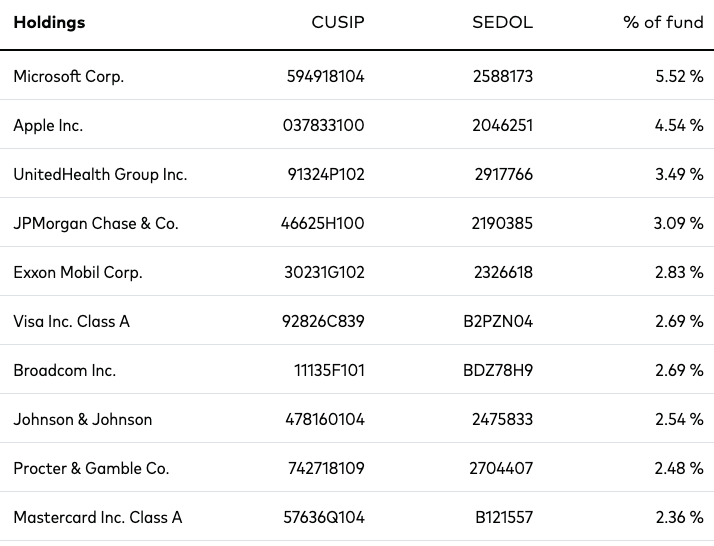

VIGの構成銘柄Top10

構成銘柄上位10社(2023年11月30日現在)は以下の表のとおりです。

VIGは10年連続増配銘柄で構成されていることもあり、どちらかというと業績が好調の成熟企業が多くなります。Top10は日本でもおなじみの企業ばかりですね。

マイクロソフト、J&J、P&G、エクソンモービルあたりはTop10の常連ですね。

米国経済を牽引するアップル、グーグル、アマゾン、フェイスブックのいわゆる”GAFA”は入っていないんですね。”GAFAの株価が爆上げ中”にも書いたとおり米国の株式市場が好調なのも、これらの大型ハイテク銘柄が急成長しているため。

業績絶好調の銘柄ですが、アップル以外は無配ですから今後しばらく入ることもないでしょう。

無配の成長株は入っていないというのがVOOとの大きな違いとなります。

定期的に銘柄が見直され売買回転率15%程度とちょっと高い値になっています。それだけ増配を続けるというのは難しいということ。

なお資産総額に占める上位10社の割合は約35%となっていて、かなりの割合を占めています。

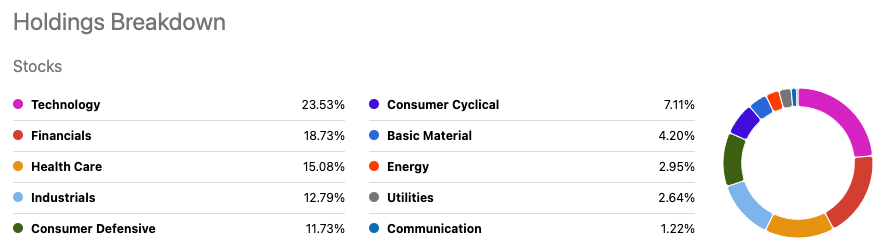

セクター比率を見るとテクノロジーの割合が25%となっていて、高い割合を占めているのがわかります。

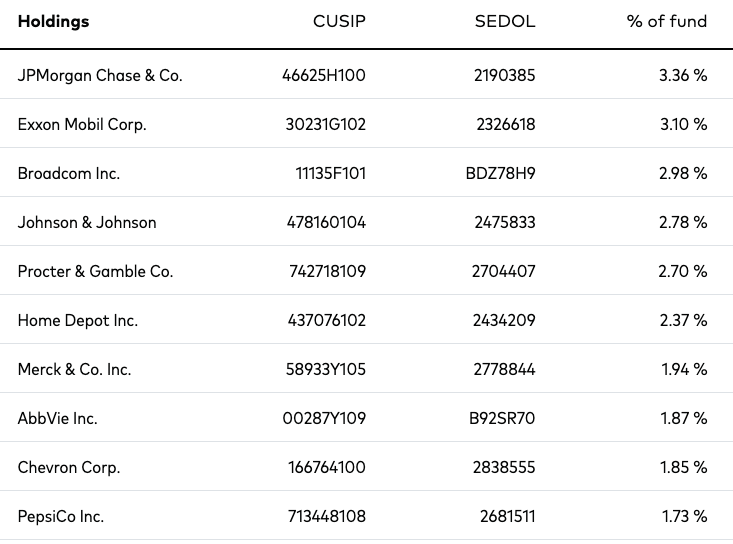

VYMの構成銘柄Top10

構成銘柄上位10社(2023年11月30日現在)は以下の表のとおりです。

これを見ると、JPモルガン、JNJ、PG、ペプシコなど日本でもおなじみの企業が上位を占めていますね。これらの企業は、高い配当と増配を続けています。

他方、米国の成長企業といえば”GAFA”で代表されるGoogle、Apple、Facebook、AmazonなどのIT企業ですが、これらは無配であったり、配当利回りが低いため構成銘柄には入っていないですね。

以前はマイクロソフトが構成銘柄トップに入っていましたが株価上昇によって配当利回りが下がってしまったため、除外されてしまいました。

このように配当金が低くなったり、業績が極端に落ち込んだ企業は定期的に構成銘柄から除外されていきます。

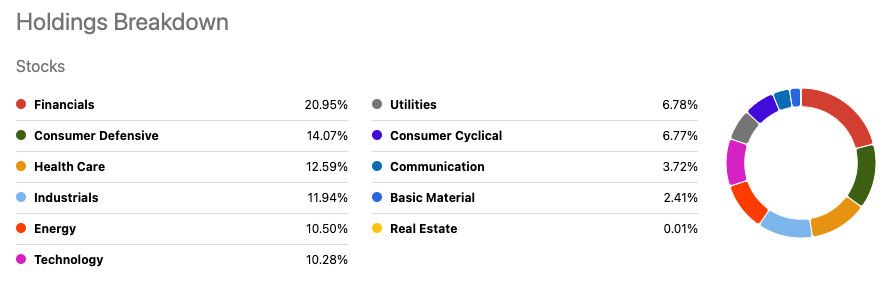

なお、セクター比率を見ると金融の割合が20%と高くなっていて、続いて生活必需品、ヘルスケアの順番です。

金融セクターは景気敏感セクターですが、生活必需品とヘルスケアは景気の動向に影響を受けづらいセクターと言われています。VIGと比較して、ディフェンシブなセクター比率と言って良いかと思います。

VIGとVYMの比較③:パフォーマンスは?

ここでは

- 長期チャート

- 2020年暴落時チャート

を見ていきます。コロナショックの影響はどうだったのか、クイックに確認です。

長期チャート

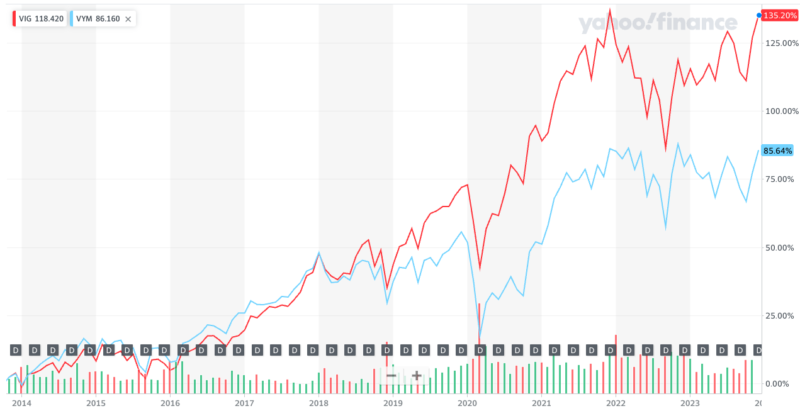

2012年からの10年チャートを比較したものが以下の図です。

赤:VIG 水色:VYM

10年の長期で比較するとVIGの方が、断然パフォーマンスが良くなっています。2018年ごろまではVYMの方が良かったんですね。

株価好調のマイクロソフトが含まれていたことや、リーマンショック後で金融銘柄が好調だったこともありVYMのパフォーマンスが良かったということです。

2020年暴落前後のチャート

2020年のコロナショック前後のパフォーマンスを比較したのが以下のチャートです。

赤:VIG 水色:VYM

金融銘柄の比率が高いVYMの方が、暴落時パフォーマンスが悪いですね。VYMの株価が暴落前水準を戻したのは2021年に入ってからです。

業績が堅調な増配銘柄で構成されているVIGの方が、株価の推移が安定しているということです。

分配金も含めたリターン比較

分配金を含めたリターンも総じてVIGの方が高いですね(2023年11月末現在)。

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

|---|---|---|---|---|---|

| VIG | 5.83% | 7.95% | 10.87% | 10.46% | 9.17% |

| VYM | -2.59% | 9.44% | 7.77% | 9.01% | 7.81% |

ある意味、配当利回りが高い銘柄というのは株価が低迷している銘柄も含まれています。

10年連続増配銘柄で構成されるVIGの方が、業績堅調ということでリターンも高いということですね。

VYMもVIGも設定来リターンは年率換算で8〜9%です。株式による年率期待リターンは7%程度と言われているので、両者とも十分なリターンと言って良いかと思います。

取引手数料無料で米国株を売買するには?

今から米国株や米国ETFの投資を考えている方には”取引手数料ゼロ”のDMM株が圧倒的にお得でおすすめです。

米国株は、大手のネット証券であるSBI証券、楽天証券、マネックス証券で購入することが可能ですが、手数料は3社横並びで約定代金の0.45%(最大20ドル)。

日本株の売買手数料よりも、かなり割高な状態なんですよね。

その点、DMM株なら取引手数料ゼロで米国株を購入することが可能です。詳しくは以下の記事にまとめています。

「VIGとVYMの比較は?」まとめ

今回は、VIGとVYMの比較ということで、株価の推移(チャート)、分配金、構成銘柄などについて比較しました。

結論をまとめると、

- VIGは10年連続増配の大型株200銘柄、VYMは高配当の400銘柄

- 増配率や経費率はほぼ同じ

- リターン→VIG、分配金利回り→VYM

- 現時点で高いインカムを得つつ株価の上昇も期待→VYM

- 業績が手堅い企業に投資したい→VIG

ということですね。

こうやって比較してみると、業績が堅調な増配銘柄で構成されているVIGのパフォーマンスが総じて良いということです。

VYMは他の高配当ETFの中では株価の上昇率は高いものの、AT&Tやエクソン・モービルなど株価が低迷している銘柄の比率も高いこともあり、リターンはVIGと比較して低いです。

なので現時点での高い分配金が必要ないという方であれば、VYMではなく、業績が堅調でディフェンシブな銘柄で構成されているVIGの方が最適かと考えます。

最後に米国株を賢く運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株の個別銘柄に関連するトピックについて解説しています。ぜひご覧ください。

この記事で比較したVIGとVYM。以下の記事で、それぞれについてより詳細に分析しています。これらETFが極めて秀逸な理由に迫ります?

日本の投資家からの知名度も高く人気も絶大なVOOとVTIを比較しました。どっちに投資すべきなのか徹底分析です。

今回取り上げたVIGとS&P500ETFのVOOを比較しました。どっちに投資するのが良いのか徹底分析です。

株式タイプの米国ETFでおすすめのものをまとめました。もちろんVOOも含まれていますが、このETFに負けないほど優良なETFをまとめています。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。

参考記事(姉妹サイト)⏬

S&P500だけでいい?投信で十分!