LABUは米国のバイオテクノロジーセクターと連動するレバレッジ型ETFと聞いたけど、構成銘柄や特徴・利回りについて知りたいです。

LABUは長期投資に向いているんですか?今後の投資はありですかね…

今回は、このような疑問を持つ方に向けてブログ記事を書きました。

- 米国ETF LABUの株価と特徴

- 米国ETF LABUの株価の推移(チャート)

- 米国ETF LABUの活用法

遺伝子治療などんい用いられるバイオテクノロジーは、医療や健康に関する分野ということもあり、成長性・将来性は高いとみられています。

そんな米国のバイオテクノロジー企業にレバレッジをかけてマルっと投資できるのが今回ご紹介するLABUです。

今回は、このLABUへの投資はありなのか?特徴や構成銘柄はどうなっているのか?活用法などについて深掘りしてきます。

自分は、投資歴20年でレバレッジ型ETFであるSPXLやCUREを保有して資産運用を行っています。

その経験を踏まえて記事を書いています。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

米国ETF LABUとは?バイオ企業が構成銘柄

LABu(Direxion デイリーバイオテクノロジー株ブル3倍ETF)は米国のバイオテクノロジーセクターに連動するレバレッジETFです。

米国市場に上場されたバイオテクノロジー企業で構成される”バイオテクノロジー・セレクト・インダストリー指数”の3倍の投資成果を目指すレバレッジ型の米国ETFです。

2003年のヒトゲノム解読が終了し、ゲノム創薬や遺伝子治療、再生医療など医療や健康分野でバイオテクノロジーの活用が進み、治療が難しいとされる病気やケガなどに応用されています。

医療や健康の分野ということもありバイオテクノロジー分野の市場というのは将来的にも拡大していくことが予想されています。これら米国のバイオテクノロジー企業を構成銘柄にしているのがLABUです。

基本データ

基本データを見ていきましょう(2023年10月27日現在)。

- 株 価:6.85ドル

- インデックス: S&Pバイオテクノロジー・セレクト・インダストリー指数の3倍

- 52週値動き :2.46 〜 9.40ドル

- 委託経費率 : 1.01%

- 分配金利回り: 0.43%

- 配当実績 : 0.01ドル

LABUはレバレッジ型のETFなので、このバイオ指数の1日の値動きの3倍を目指すというETFです。

分配金は支払われていませんが、LABUはレバレッジ型ETFですから、大きな値動きにより利益を狙うことになります。

経費率は1%を超えていて0.1%以下が普通の米国ETFにしては割高に見えるかもですが、レバレッジETFという特殊性を考えると妥当なところです。

米国ETF LABUの構成銘柄とセクター比率は?

続いてセクター比率と構成比率を見ていきます。

LABUのセクター比率

LABUのセクターはバイオテクノロジー企業が100%です。

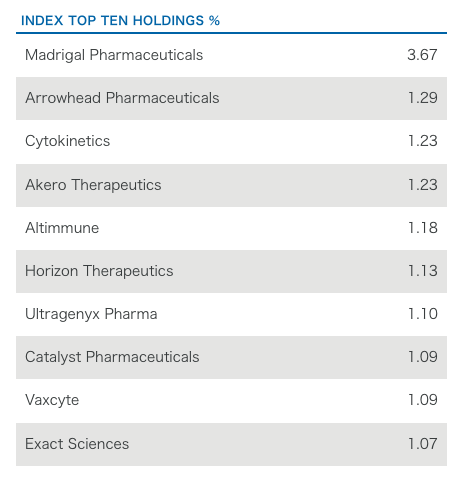

LABUの構成銘柄上位トップ10

LABUで組み入れている銘柄のトップ10は、以下のとおりです(2022年6月30日現在)。

バイオテクノロジーセクターの企業ということもあり、新薬の開発や病気の治療法などを開発している企業が多いですね。

ちなみに、バイオテクノロジーセクターに連動するLABU以外にも米国ETFには魅力的なレバレッジタイプのETFが存在します。

主要ネット証券で購入することができるレバレッジETFをまとめいるので、ぜひご覧ください。

(参照URL:Direxion社HP)

米国ETF LABUの株価推移は?

次にのチャートを見ていきます。

株価の値動きを比較するため、S&P500と情報技術セクターに連動するVGTについても掲載しています。

株価の推移:長期(設定来)

2015年5月にLABUが設定され、運用が開始されています。

以下の株価推移は設定来のチャートです。比較のために米国の株価指数であるS&P500とバイオテック企業に連動するETF XBIと比較しています。

赤:LABU 青:S&P500 緑:XBI

22年に入って大きく下落していてパフォーマンス的にはイマイチですね。レバレッジETFにもかかわらず値動きもXBIとほとんど変わりません。

・LABU : -95%

・S&P500:+70%

・XBI :-0.09%

となっています。

株価の推移:短期(2年)

次に短期(2年)の株価推移です。短期でみると、LABUの値動きの特徴がわかりますね。

2021年1月にXBIが上昇すると、LABUも大きく上昇しているのがわかります。

赤:LABU 青:S&P500 緑:XBI

良くも悪くもレバレッジ3倍型ETFの特徴が表れているといえます。短期的な値動きの特徴として

・XBIの値動きと短期的に良く連動している

・21年以降は下落傾向

ということが挙げられます。

XBIが上げる又は下げるタイミングでLABUが大きく反応していて、短期的に値動きが良く連動しているんですね。

上げる時も大きいけど、下げる時も大きい。レバレッジ型ETFはそういう金融商品ということです。

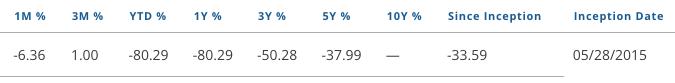

LABUの利回り・リターンは?

次にLABUの分配金も含めた年率リターンを見ていきましょう(2023年1月現在)。

2015年5月の設定以来、年率利回りマイナス50%と信じられないぐらい低いリターンとなっています。

短期的には上昇するタイミングもありLABUですが、過去のリターンを見ると長期的には全く投資に値しないETFと言えそうです。

レバレッジ型ETFの将来性・見通しとは?

レバレッジ型ETFの最大のデメリットは、時間と共に指数から乖離していくということです。

LABUはバイオテクノロジーセクターの3倍の収益を目指すものですが、指数に対して綺麗に3倍となっていません。特に長期になると乖離が大きくなります。

これは、レバレッジ型ETFは、あくまでも1日の値動きについて3倍になるようにしているためで、長期的な値動きに連動するよう設計されていないんですね。期間が長くなると乖離が大きくなります。

日本取引所グループHPに、レバレッジ型ETFの特徴について解説がありましたので、以下に引用します。

ざっくり言うと、

・投資期間が長くなればなるほど、指標と乖離する。

・レンジ相場になるとインデックスに比べてパフォーマンスが悪くなる。

ということです。

レバレッジ型指標は、相場の下落局面においては原指標よりも大きく下落していきますが、2営業日以上離れた日と比較した場合は、想定した変動率とは異なる下落率となってしまう点、そして、投資期間が長期になればなるほど、原指標の変動率とレバレッジ型指標の変動率の乖離が大きくなる可能性が高まる点に留意が必要となります。

相場の方向感が定まらず、原指標が上昇や下落を相互に繰り返した場合、レバレッジ型指標は複利効果によって、原指標と比較してパフォーマンスが逓減して行くという特性がありますので留意が必要です。

出典:日本取引所グループHP

このような知識を含め、株式投資で勝率を高めるためには、しっかりとした投資理論を身に着ける必要があります。

以下の記事では、初心者向けのものから古典まで、おすすめの米国株投資本を紹介しています。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

米国ETF LABUの株価推移を踏まえた活用法とは?

これまで見てきたLABUの株価推移や特徴を踏まえた活用法は、

- 短期トレードで大きな値幅を狙う

- 長期保有には向かない

と考えます。以下、クイックに見ていきます。

活用法:短期トレードで大きな値幅を狙う

レバレッジ型ETFは短期だと指数との乖離が少ないため、一般的には短期トレード向きの商品と言えるでしょう。

特に日本では米国株の信用取引ができる証券会社がほとんどないこともあり、短期的に高い値動きが期待できる情報技術セクターのレバレッジ取引は魅力が高いといえます。

レバレッジ型ETFは、株価の値動きが激しいリスクの高い金融商品です。そのため、短期トレードは大きな損失が発生することが十分にありえるため、おススメできません。特に初心者は手を出すべきではありません。

注意:長期保有に向かない

LABUの株価推移で見てきたとおり、

・設定来リターンが大幅マイナス

・XBIと同じ程度の値動き

ということから、過去のデータからLABUを長期保有する価値はないですね。

「LABUとは?構成銘柄・将来性・見通しは?」まとめ

今回は、米国のバイオテクノロジーセクターに連動するレバレッジ型ETF LABUの特徴と株価推移(パフォーマンス)や年率リターンについて見ていくと共に、活用法について述べてきました。

LABUの特徴をまとめると、

- レバレッジをかけて投資できる

- 短期で大きなリターンが期待できる

- 長期のリターンは期待できない

- バイオ技術セクターの将来性は高い

- 株価の値動きが激しい

ということです。

LABUは、長期的にはインデックスとの乖離が大きくなるので、一般的には短期トレード向きの商品といえます。

今後のバイオテクノロジーセクターの成長期待は高いものの、長期的には大きくマイナスのリターンとなっているので、やはり短期トレード向きのETFと言えるでしょう。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

米国株を取引手数料ゼロで投資するには?

米国株や米国ETFにお得に投資をしたい方には”取引手数料ゼロ”のDMM株が圧倒的におすすめです。

米国株は、大手のネット証券であるSBI証券、楽天証券、マネックス証券で購入することが可能ですが、手数料は3社横並びで約定代金の0.45%(最大20ドル)。

日本株の売買手数料よりも、かなり割高な状態なんですよね。

その点、DMM株なら取引手数料ゼロで米国株を購入することが可能です。詳しくは以下の記事にまとめています。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

主要ネット証券で投資することができる米国のレバレッジETFを20選まとめました。レバレッジETFの特徴もまとめています。

QQQは米国のナスダック市場に連動するETFです。レバレッジ商品でなくても、十分に高いリターンを期待できます。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国のセクターETFに投資するメリットをまとめました。おすすめ3選を解説も紹介しています。

米国株を取引するにあたり、日本株に比べて割高な手数料が気になるところです。主要ネット証券会社の手数料を比較。オススメの証券会社はどこか?