米国不動産ETFのRWRへの投資を考えていますが株価推移と特徴は?株式や債券以外にも、不動産に投資するリート(REIT)に興味があるんです。

高いリターンを得たいけど、損はしたくないんですよね。RWRの有効な活用法はありますか?

今回はこういった疑問を持つ方に向けて記事を書きました。

- 不動産ETF RWRの株価と特徴とは?

- リートETF RWRの株価推移とリターンは?

- 長期投資の視点からRWRをどのように活用するか?

投資歴20年のかいまるです。米国株や米国ETFを中心に1500万円以上の資産を運用しています。

今回は米国の不動産投資信託(REIT)に分散投資できる米国ETF RWRについて特徴や株価の推移などを分析していきます。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

米国不動産ETF RWRの株価と特徴とは?

SPDRダウ・ジョーンズ REIT ETF(RWR)は、米国の不動産セクターの株式で構成される指数と同等の投資成果をあげることを目指すREIT型のETFです。

REIT型ということで、米国のショッピングモール、アパート、ヘルスケア、オフィス、ホテル、総合ホテル、総合・混合産業施設・オフィスなどの分野に投資されています。

構成銘柄は、これらの不動産を所有及び運営していて時価総額2億ドル以上かつ不動産からの収入が75%以上を占める企業となります。

なので米国の不動産にまるっと投資したいという方には非常に適したETFといえますね。

RWRの基本データは以下のとおりです(2023年1月20日現在)。

- 委 託 経 費 率 : 0.25%

- 株価(52週レンジ):76.73 〜 100.27ドル

- 分配金利回り : 3.92%(予想)

- インデックス : ダウ・ジョーンズ米国不動産指数

経費率は0.25%となっていて、米国の長期国債に連動するTLTが0.15%、S&P500に連動するVOOが0.03%と比較すると少し高いですかね。

ただブラックロック社の米国REIT型ETF IYRの経費率が0.42%となっているので、これに比べるとRWRの方が安いですね。

REIT型のETFの魅力は安定した分配金で、通常は3%~4%半ば程度の分配金利回りが期待できます。

なお、リートに投資できる主要なETFについて比較してみました。どのリートが良いのか必見です。

ぜひご覧ください。

RWRの構成Top10とセクター比率は?

RWRのセクター比率

米国のリートにまるっと投資するRWRですが、リートにはオフィスや住宅用、ショッピングセンターなどの小売などがあります。

これらの比率を見ていきましょう(2022年5月現在)。

米国のREITは、IT関連施設の割合が高いところに特徴があります。工業用となっている部分ですね。

スマホや携帯電話の通信ネットワーク用の電波中継棟やデータセンターなどの施設が該当します。米国ではIT関連施設の比率が高いんです。

その他は、オフィス、住宅、店舗、ホテル、ヘルスケアと、日本でもおなじみのリートで構成されています。

RWRの組み入れ上位TOP10

RWRで組み入れられている米国リートのTOP10は以下のとおりです。

日本では、あまりなじみがない銘柄が多いですね。いくつかピックアップすると、1位のプロロジス・リートは日本のリート市場でも流通系施設を中心に展開しているので、比較的なじみのあるのでは。

また5位のサイモン・プロパティ・グループ は、米国最大級のリートで、地域のショッピングモールなどを中心に保有しています。

参考URL:ステート・ストリート社公式HP

米国不動産ETF RWRの株価推移とは?

ここではRWRの株価推移(パフォーマンス実績)を見ていきます。参考として、

- 米国株価指数S&P500

- TLT(米国の20年超え長期国債に連動)

と比較していきたいと思います。

RWRの株価の推移(パフォーマンス実績)

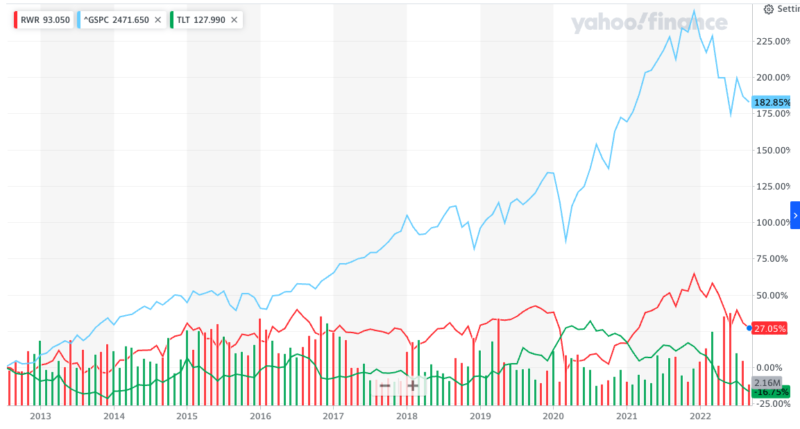

2020年のコロナショック前の過去10年の株価推移を示したのが以下のチャートとなります。このチャートは配当金が含まれていないものです。

赤:RWR 青:S&P500 緑:TLT

この時期のRWRの10年間のパフォーマンスは約27%超え。配当金が年間3~5%程度支払われてきたことを考えればまずまずなパフォーマンスと言えますね。

株価指数であるS&P500とわりと値動きが似ていますが、2017年以降のRWRの株価があまり上昇していません。

この時期は、欧州の経済危機やFRBの政策金利引き上げなどの影響があったためですね。金利が上がると資金調達コストが高くなるので不動産にお金が流れづらくなります。

株式と同様にREITは世界経済の動向や政策金利に大きく影響を受ける金融資産であるということです。

リーマンショックでREITは大きく下落

RWRのようなREIT型のETFという特性上、リーマンショックなどの金融危機や米国経済が後退期に入ると、株式以上に大きな影響を受けることになります。不動産価格に影響を受けやすいんですね。

以下が同じREIT型ETF IYRのリーマンショックのあった2008年頃の株価推移です。

-300x178.png)

チャートを見ただけでも、凄まじく下げているのがわかりますね。

・2008年10月ごろ:株価45.52ドル

・2009年3月ごろ:株価13.85ドル

となっていて、70%近く株価が暴落しているのがわかります。

なおRWRは全米のリートに投資するタイプですが、全米株式に投資するVTIや全米債券に投資するBNDも非常に人気のあるETFです。

以下の記事に特徴と魅力をまとめています。ぜひご覧ください。

コロナショック時のRWRのパフォーマンスは?

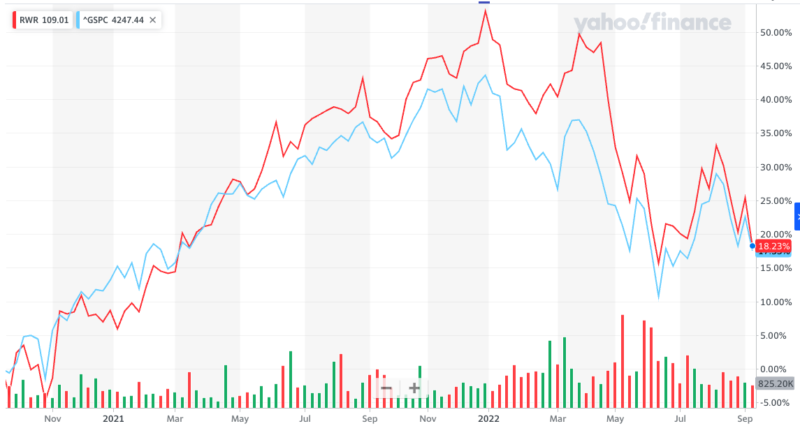

コロナショックのあった2020年の年初来チャートは以下のようになっています。

赤:RWR 青:S&P500

コロナショックでS&P500よりも大きく下落している上、株価の回復も遅いですね。コロナ拡大による外出制限等でショッピングセンターの売り上げやオフィス需要に影響が出ており、リート市場にも大きな影響が出たということです。

リートは株価が暴落するような状況になった際、株式以上に売られる特徴があるということです。

ただコロナショック後の7月からの2年チャートを見ると景気回復期待もあり、S&P500とパフォーマンスは変わらないですね。

赤:RWR 青:S&P500

RWRの株価リターンについて

次に分配金も含めたRWRのリターンを見ていきましょう(2023年12月31日現在)。

10年間で年率6%超えと株式の期待リターンが7〜9%程度ということを考えればまずまずなリターンといえます。

なお、不動産セクターも資産の中に加えることの是非については投資本などでも分析されています。しっかりとした投資理論を知ることは投資の勝率も高まるということ。

おすすめの米国株投資本については、以下の記事にまとめていますのでぜひご覧下さい。

RWRのこれまでの配当実績は?

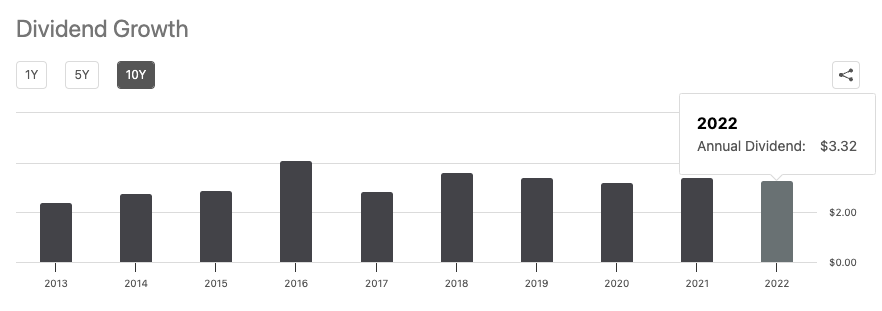

RWRは他の多くのETFと同様に四半期に一度配当金が分配されます。年間の配当実績は以下のとおり。

若干年によって配当金額にばらつきはあるものの、インカム期待のリートETFだけあって基本は上昇基調と言えそうです。

RWRの分配金利回りは3〜4%台後半とまずまずの値。長期的にもインカムを期待できるETFといえます。

なお、RWRの配当も期待できますが、米国株の魅力は連続増配銘柄が多いことですね。個別銘柄の中にも素晴らしい銘柄が米国にはたくさんあります。以下の記事にまとめていますので、ぜひご覧ください。

長期投資の視点からRWRをどのように活用するか?

RWRの株価推移、リターンなどをみてきましたが、活用法として

- 長期保有で分配金と値上り益を期待

- ポートフォリオの主力として運用

ということです。以下、詳細みていきますね。

活用法①:長期保有で分配金と値上り益を期待

RWRは3〜5%とまずまずの分配金利回りであり、分配金を抜いた値上り益も10年間で40%を超えているので、長期保有で非常に高いトータルリターンを期待できるといえます。

もともと不動産市場は金利の影響を受けやすくて、金利が低いほど不動産に資金が流れやすくなるんですね。

コロナ対応によるFRBのゼロ金利政策への転換や経済の低成長率で金利は低下傾向ですし、米国は日本と違って人口が増え続けますから、長期的に見てもRWRの株価の上昇を期待できると言えます。

活用法②:ポートフォリオの主力として運用

REIT型のETFは、

・コロナ前の過去10年の年率リターンが良い

・経済危機がなければ、株式よりも値動きがマイルド

・経済不況期でも分配金そのものの影響が少ない

なので、インカムを期待してポートフォリオの主力として活用できると思います。

リートも含む不動産は、株式と比べてミドルリスク・ミドルリターンと言われていて、不況期に入っても不動産収入は底堅いので、分配金はしっかり出るんですよね。

なのでRWRは長期的にみて高い分配金を期待できますから、ポートフォリオの主力にしつつTLTに米国株式ETFであるVTIやVOOを組み合わせで保有することで、資産全体の値動きを抑えつつ長期的に高いリターンを狙えます。

米国ETFに手間をかけずに自動運用する方法とは?

株式への資産運用が最もパフォーマンスが良いことは、過去のデータから明らかですが、コロナショックのように短期間で大暴落することも。

やはり資産運用の基本は、米国株、日本株を保有しつつ、債券や金、不動産IYRなどに資産を分散して長期運用するというのが合理的な手法です。

自分でポートフォリオを作って運用するのも良いですが、WealthNavi(ウェルスナビ)を活用して長期投資すれば、ロボアドバイザーが世界中の市場の株、債券、金、不動産などの米国ETFに分散投資してくれます。

自分も活用していますが、口座にお金を振り込めば基本的に何もしなくても良いんですよね。特に投資初心者の方で、かつロボバイザーも初めて利用するような方には、WealthNaviが圧倒的におすすめです。

詳しくは以下の記事にまとめています。

https://leverage-investment.com/wealthnavi-profitable/

「米国不動産ETF RWRの株価推移」まとめ

今回は米国不動産ETFであるRWRの株価推移と特徴にについて述べるとともに、長期投資の観点からどう活用するかについてまとめました。

RWRは不動産ETFの特性上、金融ショック時に値動きが荒くなってしまいますが、分配金だけではなく値上り益も期待できるので、長期保有に向いた商品と言えます。

またリートを含む不動産は、値上り益もさることながら、高い分配金利回りを期待できるところに特徴があると言えるので、ポートフォリオの主力としても活用できると考えます。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

ディフェンシブの代表といえる生活必需品セクター。その指数に連動するVDCについてまとめた記事です。このETFが極めて秀逸な理由とは何か?

成長著しいITセクターに連動するETF XLKの銘柄分析です。構成銘柄数が80程度なので、よりアップルやマイクロソフト、Visaあたりに集中投資したい時におすすめできるETFです。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連ページ

・米国株取引手数料ゼロの証券会社

・米国株の情報を効率よく収集する方法

・米国株の買い方

・米国株のおすすめ投資本

・米国ETFを手間をかけず自動運用する方法

・相場を気にしない年率5%程度の投資法