ソフトバンクグループ(SBG)の株価が急落しています。最近の株価の値動きが激しいんですよね。これらの要因や今後の見通しはどうですか?

1兆円を超える大幅赤字に陥ったようですが、経営は大丈夫でしょうか?

このような疑問を持つ方に向けて記事を書いています。

- SBGの株価急落…米ハイテク株の急落で…

- ソフトバンクグループ(SBG)の株価の推移(チャート)は?

- SBGの配当と株主優待は?

- SBGにおける最近の株価の値動きは?

- SBGの株価の値動きが激しい要因は?

- SBGの最近の業績と今後の見通しを予想。

投資歴20年のかいまるです。日本株を中心に1000万円以上の資産を運用しています。

携帯通信事業やヤフーの親会社であるソフトバンクグループ(SBG)。2018年末に主力事業であった携帯通信事業を”ソフトバンク”として東証に上場させ話題となりました。

SBGといえば、米国の大手携帯事業会社であるスプリントの買収や英国の半導体設計事業のアーム社の3兆円買収、企業規模を急拡大。

最近ではサウジアラビアからの出資を受けて、ソフトバンクビジョンファンド(SVF)、いわゆる”10兆円ファンド”を創設。

米国配車サービスのUberや中国の巨大Eコマース事業を手がけるアリババに出資するなど投資会社としての性質を色濃くしています。

2018年度までは大量の含み益を産み出しSVFは順調でしたが、投資先のWeWorkの不調はコロナショックによる株価暴落で1兆円を超える大損失を計上しています。

今回は、こんなソフトバンクグループの株価について分析します。2020年5月に発表された1兆3500億円の巨額赤字となった決算についても取り上げています!

また、日本株や資産運用に関連するお得な情報や役に立つ情報のページについて、以下にまとめました。よろしければご覧いただければと思います。

目次

SBGの株価が急落…米ハイテク株下落で…

コロナショック後、資産の売却などにより順調に上昇してきたソフトバンクグループの株価が急落しています。

9月7日の株価は1日で8%安と3営業日連続の続落。

要因はコロナ後に大きく投資をしてきたハイテク株で大きな含み益を得てきたものの、直近の米国株式市場でハイテク銘柄の下げがきつく、先行きを懸念する売り圧力が強まったためと見られています。

あとで解説しますが、ソフトバンクグループはSVFの巨額損失を補填するため資産の売却を進めており、かなり経営的に厳しい状況になっているようです。

ソフトバンクグループが1兆3500億円の巨額赤字

ソフトバンクグループ(SBG)は、市場環境の悪化を受けて2019年度決算の営業利益が1兆3500億円の赤字になるなどの見通しを発表しました。ポイントは、

- 売上高:6.15兆円(前期:9.60兆円)

- 営業利益:−1兆3500億円(前期:2.35兆円)

- 純利益:−7500億円(前期:1.41兆円)

ソフトバンク・ビジョン・ファンド(SVF)で約1兆8000億円の投資損失となるほか、米ウィーワークや通信衛星ベンチャーのワンウェブなどファンド以外の投資先でも8000億円の損失計上を受けたものです。

なぜこのような損失が出たのか?それはソフトバンクグループの事業構造に要因があるんですね。

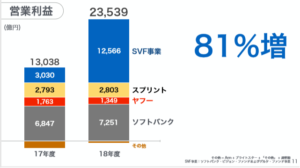

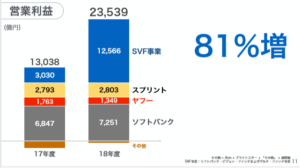

2018年度(前期)の営業利益の内訳を見てみると、SBGの利益の半分以上はSVF(ソフトバンクビジョンファンド)事業によって生み出されていたことがわかります。

しかし、このSVF事業の営業利益は、まだ売っていない株の含み益が利益として計上されていたもの。

コロナショックによる株式市場の大幅下落によりSVFは1.8兆円の投資損失、営業利益は巨額赤字となったという訳です。

ソフトバンクグループ(SBG)の株価は?

ソフトバンクグループ(SBG)の株価データ

SBGの株価データ(2020年9月8日現在)を簡単にまとめました。

今期業績未定ということでPERは出ていませんが、2019年は9倍程度でしたね。平均が13〜15倍程度ということを考えると割安と言えそうです。

ただ、SBGは”10兆円ファンド”を活用してAI企業を中心に投資する投資会社の性格が強くなっていて、業績は投資先次第のところもあるんですよね。

現にWe Work問題でも新規株式公開に失敗し、SBGは大幅な損失をこうむりましたから、こういったところが人気がイマイチな要因となっています。

SBGの株式分割について

ソフトバンクグループ(SBG)の配当利回りは0.4%前後で推移していましたが、2019年5月9日に、

- 1対2の株式分割

- 年間配当予想の据え置き

- SBGの株主優待の廃止

を発表しました。普通は株式分割があると配当も分割されるけど、年間配当は据え置かれました。

なので、株式は配当利回りは実質的に2倍となり、大幅な増配です。

予想配当利回りは発表直後に0.43% ⇒ 0.85%程度と2倍になりました。

配当利回りは子会社のソフトバンク(9934)が6%超えの高配当利回りとなっていますので、配当目的の投資ということであれば、こちらが良いですね。

株式分割と同時にソフトバンクグループの株主優待廃止が発表されました。この株主優待は、ソフトバンク製の携帯電話回線やインターネット回線が割引になるというもの。

携帯通信事業については子会社ソフトバンク(9434)が引き継いでいるため廃止されたと考えられます。

今回の親会社の株主優待廃止により、子会社のソフトバンクでの株主優待の開始が期待されますね。

ソフトバンクグループ(SBG)の株価の推移は?

以下のチャートは直近2年間の株価推移です。

直近2年間で株価は3,000円から7,000の間を推移していて、若干値動きが荒い状況ですね。

2017年7月から2018年7月ごろまでは、株価は4,000円から5,000円程度で推移していましたが、10月にかけて5800円程度まで大幅に株価は上昇したものの、2019年にかけて株3,500円まで暴落。

その後、4月ごろまでに6,000円程度まで株価は戻しましたが、2019年末までに4000円程度まで下落しています。

このように、株はリスクが高い、コロナショックみたいな株価暴落が怖い…という方もいると思います。

そういう方は1株価からの少額投資から初めてみてはどうでしょう?少額投資でリスクを低く運用を行うことが可能です。詳しくは以下の記事にまとめています。

以下、SBGの株価の値動きが激しい理由・要因について見ていきます。

ソフトバンクGの株価の値動きが激しい要因は?

最近の株価の値動きが激しい要因と考えられるのは、

- ソフトバンク・ビジョン・ファンド(SVF)の先行き懸念

- 6,000億円の自社株買いで株価は一時的に大幅上昇

- 大量の資産売却報道

の4つですね。以下、簡単に見ていきましょう。

①ソフトバンク・ビジョン・ファンド(SVF)の先行き懸念

2018年10月頃にジャーナリストのジャマル・カショギ氏がトルコのサウジ総領事館に入った後に行方不明となった問題で、サウジアラビアが大口出資者となっているSVFの先行きに不透明感が広がったことが原因ですね。

サウジアラビアは政府系ファンドを通じてSVFに対し約5兆円規模の出資をしていて、またSBGが計画している第2SVFにも出資予定。

SVF事業は、ソフトバンクグループの営業利益の半分をたたき出している(2018年実績)ので、株価が大きく反応しました。

特に2018年10月は、

・2018年 9 月28日:5,735円

・2018年10月26日:4,314円

とわずか1カ月で-24.7%と株価は暴落といって良いほどの大幅下落。

SBGは、携帯通信事業を中心とした事業会社から、10兆円規模のSVFを中心とした投資会社になっているので、大口出資者のサウジアラビアの動向には影響を受けやすいということです。

参考記事:ソフトバンク株が急落、サウジ記者の行方不明問題への懸念増大(bloomberg)

ソフトバンク・ビジョン・ファンド(SVF)とは

2017年にソフトバンクグループの孫正義とサウジアラビアのパブリック・インベストメント・ファンド(以下PIFと略す)のムハンマド・ビン・サルマーン副皇太子らによって2017年5月20日発足。投資先の選別など運用面ではソフトバンクが行う予定。(Wikipediaより)

②自社株買いの発表で株価は大幅上昇

2019年2月に、SBGが6,000億円規模の自社株買いをすると発表したことを受けて、株価が大幅上昇しましたね。

4,000程度から6,000円ほどまで、わずか2ヵ月の間に1.5倍まで株価が上昇しました。

サウジ記者の行方不明問題で売られ過ぎていたことや、SBGの将来期待が高いということもあり大幅に買われましたね。

ちなみに、この6,000億円はソフトバンクIPOによってSBGが得られた資金が原資となっています。

③大量の資産売却報道

ソフトバンクグループは2020年6月に保有するTモバイル株の3分の2に当たる最大1億9831万株を売却。売却額は211億ドル(約2兆2500億円)とみられています。

もともとSBGは米国の通信会社スプリントの親会社でしたが、Tモバイルとの合併に伴い24%の株を保有していたんですね。

既にSBGは5月の段階で保有する中国のアリババ集団の株式で1.25兆円の現金を調達済。さらに8月には子会社ソフトバンクの株を売却して1.4兆円を調達したとの報道も。

英国アーム社の売却も検討しているとの報道もあり、SVFの多額損失の補填のため資産の資金化を急ピッチで進めているということですね。

要するに、新型コロナウイルスの感染拡大による株価急落と財務悪化に対応するため、現金が必要なんですね。

優良企業の株を大量保有しており、当面の資金繰りに問題はないと思いますが、これまで力を入れてきた成長が見込める未上場企業などに投資するSVFによる投資先企業の価値が急減しています。

参考記事:ソフトバンクG、TモバイルUS株を売却へー最大2兆円強(Bloomberg)

ソフトバンクグループの業績と今後の見通しは?

SBGの今後の株の見通しはかなり厳しいと考えます。その理由は、

- 営業利益の半分はSVF事業の含み益

- 巨額の有利子負債は業績の重し

- 今後の業績はSVFの結果次第

ということ。以下、クイックに見ていきます。

営業利益の半分はSVF事業の含み益

ソフトバンクグループの営業利益を見ると、利益構造がソフトバンクビジョンファンド(SVF)に依存しているのがわかります。

以下が2018年決算発表資料の抜粋ですが、既存の携帯通信事業の利益がほとんど伸びていない状況の中、SVF事業は1兆円近く利益を伸ばしています。

ただ、SVF事業の営業利益は、まだ売っていない株の含み益が利益として計上されていたことに注意が必要ですね。

なのでコロナショックで株価が大幅に下落してしまいSVF事業が大きな含み損を抱えてしまったということです。

巨額の有利子負債は業績の重し

2018年の決算資料のよると、SBGの有利子負債は、

・SBG全体:15.7兆円

・SBG単体: 4.4兆円

となっていて非常に巨額であることがわかります。間違いなく経営上のリスクと言えるでしょう。

孫社長は、保有株式の評価額27兆円に比べて額が小さいので取るに足らないという見解を示していましたが、どうですかね?

株の評価額は市況に左右されやすいです。コロナショックにより保有資産の評価額が急落しています。

今後の業績はSVF次第

SBGは、携帯通信事業の子会社化により事業を持たない投資会社の色合いが濃くなっていますので、今後の業績は良くも悪くもSVFの損失を補填できるかですね。

SBGは、新たなファンドである「ソフトバンク・ビジョン・ファンド2(SVF2)」を立ち上げる予定でしたが、あまりうまく行っていないようですね。

コロナショックによる株価暴落でSVFが多額の含み損を抱えたことにより、SBGの決算が1兆円超えの大幅赤字になったということ。

コロナ後に大量投資したハイテク企業の株価も2020年9月の段階で急落していて、SBGは財務危機を乗り越えられるか正念場です。

実質月額20円で1株から取引し放題の証券会社

少額からリスク控えめに投資したいなら、SBIネオモバイル証券で1株から少額投資を活用すると良いです。ネオモバなら格安な月額定額手数料で1株から何度でも売買できるからです。

日本株の通常の取引単位は100株(1単元)。例えば、ソフトバンクグループの株価は5845円(2020/9/8終値)で、通常は約60万円くらいの資金が必要。失敗したときのダメージが大きくなるし、そもそも投資資金が豊富でないと買えないんですよね。

ネオモバは2019年4月に営業開始した新興ネット証券。しかし、ネット証券最大手のSBI証券とCCC(TSUTAYAやTポイントの運営会社)の合弁会社で、信頼感もあり安心して利用することができます。

詳細は以下の記事にまとめていますので、ぜひご覧ください。

https://leverage-investment.com/sbineomobile-profitable/

We Workの影響で”1兆円規模”の赤字?

2019年度決算は1兆3500億円の営業赤字となりましたが、既に上半期決算でも1兆円近い赤字。

SVFを通じて投資していた米国シェアオフィス企業のWe Workの不振がひびき、以下のツイートのとおり7000億円の赤字となりました。

7000億円の赤字を出したソフトバンクグループ。

WeWork社への投資失敗で昨日発表の2Q決算は”創業以来の大赤字”でした。ただ

・投資先企業の含み益が3ヶ月で2兆円上昇

・SVFの投資成果が好調

であることから孫社長の業績見通しは強気。

今回の赤字はWeWorkの影響が大きく業績悪化は一時的と考えます— かいまる (@leverage_toushi) November 6, 2019

今回の決算のポイントは、

- 売 上 高 :4兆6517億円(前年同期比で横ばい)

- 営業利益: −155億円(赤字転落)

- 純 利 益 : 4215億円(50%減)

- 7月〜9月で7000億円の最終赤字

というもの。ソフトバンクグループの業績の半分は”10兆円ファンド”であるSVFの含み益によるものなんですよね。We Work1社の不調がSBGの業績に大きな影響をおよぼす…。

今回の決算で、SBGの業績はSVF次第という「投資会社化」の危うさが図らずも露呈した格好となってしまいました。

このような巨額の赤字となった要因については以下の記事で分析しています。

https://leverage-investment.com/sbg-performance-202q/

LINEがヤフーと経営統合!SBGの傘下へ

SBG傘下のヤフーが、以下のツイートのとおりLINEと2020年10月に経営統合することが発表されました。

ヤフーとLINEが統合するとの報道。もし統合となればヤフーにとってはメリット大ですね。

ざっと考えても

・LINE利用者8000万人をYahooショッピングへ

・LINEペイとPayPayの統合でキャッシュレス決済の標準へ

ということ。

最新業績も堅調のヤフー。楽天超えも見えてきました!https://t.co/8MmtAk20On— かいまる (@leverage_toushi) November 13, 2019

経営統合を発表した会見では、対等な統合であることが強調されていましたが、ヤフーの時価総額はLINEの2倍、さらにSBGの傘下に入るということを考えると実質的には”買収”に近いですね。

いずれせよLINE利用者8000万人を取り込むことができるので、ヤフーそしてSBGにとってはメリットが大きいと言えます。詳しくは、以下の記事で分析しています。

https://leverage-investment.com/yahoo-performance-202q/

「ソフトバンクグルーブ(SBG)の株価」まとめ

今回は、SBGの株価の値動き、最近の業績や今後の見通しについて述べてきました。

既存の携帯通信事業の業績は堅調であるものの10兆円ファンドであるSVFは巨額損失を叩き出し、SBGは1兆3500億円の大幅赤字に陥っています。

もともとSBGの有利子負債は15兆円にのぼることもあり、コロナショックによる株価下落に対応するため、アリババ株やTモバイル株の資産売却を進めざるを得ないということ。

2019年上半期決算で7000億円の赤字となった際は、WeWork1社がコケがだけでSBGの業績が悪化する…、投資会社化の危うさが図らずも露呈していました。

SBGがこの状況を乗り越えることができるかどうか、予断を許さない状況です。

最後に賢く株式投資や資産運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

世界中の株、債券、金などに手間をかけずに自動運用

なおJTのような優良株への個別株投資もおもしろいですが、株式、債券や金、不動産などに資産を分散して長期運用するというのがリスクをおさえた合理的な投資手法です。

自分でポートフォリオを作って運用するのも良いですが、ウェルスナビを活用して長期投資すれば、ロボアドバイザーが世界中の市場の株、債券、金、不動産などの米国ETFに分散投資してくれます。

自分も活用していますが、口座にお金を振り込めば基本的に何もしなくても良いんですよね。忙しい会社員や主婦の方に特におすすめです。詳しくは以下の記事にまとめています。

https://leverage-investment.com/wealthnavi-profitable/

最初のネット証券ならSBI証券がオススメ!

これから投資を始めたいけど、証券会社がたくさんあってどこにしたら良いか迷っている方。

ネット証券にはそれぞれ異なる特徴や強み、力を入れているサービスに違いがあるので、どれが自分にあうネット証券か本当に迷いますよね。

そんな方は、多くの商品を取り扱っていて、手数料も業界最安水準のSBI証券がオススメです。

口座数や経営規模の面で、他のネット証券を圧倒!まずはSBI証券で間違いはありません。

自分は現在ネット証券6社の口座を利用していますが、扱っている商品やサービスの種類が豊富で、しかも手数料も他に比べて安く、評判どおりSBI証券の総合力が最も高いと感じています。

詳細は以下の記事にまとめてますんで、ぜひご覧ください。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。読まれている方に少しでも役に立つよう、資産運用に関連するトピックについて解説しています。ぜひご覧ください。

新型コロナウイルスの拡大によって日本経済に大きな打撃が走っています。外出自粛やインバウンド消失など、この状況下でおすすめの銘柄についてまとめました

株初心者でも安心して投資できる業績鉄板の日本株銘柄をまとめました。新型コロナ拡大でも業績に期待できる銘柄です。是非ご覧ください。

好業績、高配当銘柄の代表格である商社株の特徴をまとめました。景気敏感株で配当が安定しないという印象でしたが、安定配当を志向している会社が多く長期投資に向いているといえますね。

インバウンド需要による業績が好調だった化粧品株についてまとめました。新型コロナによる渡航制限で業績悪化も、今後に期待です。

高配当ディフェンシブ銘柄の代表格である通信株についてまとめました。新型コロナ拡大でも株価は堅調な推移。5Gの本命として魅力十分です。

こちらも、業績が安定していて高配当の銘柄の代表格である銀行株の特徴をまとめました。マイナス金利の影響で経営環境は厳しいものがありますが、株価の見通しはどのようなものでしょうか?

アップル、マイクロソフト、アマゾン、グーグル、コカ・コーラ、マクドナルドなど米国には高い成長を続けるグローバル企業が多いです。米国株への投資を考えている方に向けて、買い方をまとめました。

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!