新興国ETF VWOの特徴や構成銘柄、配当実績について知りたいです。コロナショックで大きく下落したようですが…。

米国などの先進国に連動するETFもありますが、これらに比べてVWOに投資するメリットは何ですか?

今回は、このような疑問を持つ方にむけて記事を書いています。

- 新興国市場の魅力や将来性は?

- VWO:株価の基本データと特徴は?

- VWOの構成国とセクター比率は?

- VWOのチャートとリターンは?

- VWOの配当実績と増配率は?

米国ETFのVWOは将来性の高い新興国に広く投資できるETFですが

- 中国、台湾の構成比率約50%と大きい

- 株式全体の期待リターンより劣る

ということもあり、正直パフォーマンスは米国市場に比べると冴えないですね。

2015年以降中国市場が停滞、その影響を強く受けているため。なので、地域分散を図る観点から少量を長期保有するといった使い方ですね。

今回は、そんな新興国市場にまるっと投資できるVWOの特徴や、構成銘柄、このETFは買いかなどについてわかりやすく見ていきます。

ぜひ最後までご覧ください。

自分は、米国株や米国ETFを中心に1500万円以上の資産を運用しています。これらの経験を踏まえて記事を書きました。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

新興国市場の魅力や将来性とは?

新興国は、世界の国土面積の約8割、人口の約9割の規模を持つ巨大市場です。経済発展の初期の状況にあるので、成長率の高い東欧、ラテンアメリカそしてアジアなどが新興国に含まれます。

新興国の代表的な国は、ブラジル、ロシア、インド、中国、台湾、ASEAN諸国あたりですね。

現在では世界のGDPの約4割を占めていて、世界経済の中でも新興国の存在感・影響力が高まってますよね。

今後、新興国市場は成熟した先進国市場よりも早いスピードで成長することは控えめに言って確実ですね。

VWOは、この成長著しい新興国の株式市場全体に投資できるETFです。以下、その基本データや特徴、チャートなどを詳細に見ていきますね。

VWO:株価の基本データは?

VWOは正式名称を、”バンガード・FTSE・エマージング・マーケッツETF”といい、中国や台湾、ブラジルなどの新興国にある大型株、中型株、小型株を同じ投資成果を目指したETFです。

基本データは以下のとおり(23年12月現在)

- インデックス: FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)

- 株価(52週レンジ):37.46 〜 43.22ドル

- 委 託 経 費 率 : 0.08%

- 分 配 金利 回 り: 2.96%

- 分 配 金 実 績 : 1.22ドル

- 組 入 銘 柄 数 :約5000銘柄

- 設 定 日:2005年3月4日

インデックスに採用されている”FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)”は、新興国23ヵ国の大型・中型・小型株式およそ5000銘柄で構成されるインデックスです。

なのでVWOに投資することで新興国の株式市場全体に投資しているのと同じことになります。新興国ETFといえば真っ先にVWOの名前が上がるぐらい知名度の高いETFですね。

VWOは新興国の株式市場にまるっと投資できるETFですが、同じバンガード社から世界株、先進国、欧州の株式市場に投資できるETFも販売されています。

VWOの特徴とは?

VWOの特徴は、

・特徴1:構成銘柄が非常に多い

・特徴2:信託報酬は若干高め

・特徴3:構成国に韓国が含まれない

ということです。以下クイックに見ていきますね。

特徴その1:構成銘柄が多い

VWOは新興国市場全体に投資するETFということで構成銘柄約5,000となっており、アリババなどの大型株だけじゃなく中型株、小型株も含まれています。

米国の代表的な銘柄であるダウやS&P500、日経平均は、それぞれ大企業を中心に30、500、225銘柄ですから、これらと比較してもVWOの構成銘柄数が非常に多いことがわかります。

一般的に言って新興国の企業のほうが収益基盤が脆弱と考えられますが、これだけ銘柄数が多くなれば1企業の業績が悪化して無配になったり株価が暴落したとしても、全体に与える影響はほとんど無視できるといえますね。

特徴その2:他のバンガード社のETFに比べ信託報酬は若干高め

VWOの信託報酬は0.08%と他のメジャーなバンガード社の米国ETFと比較すると若干高い水準ですね。比べてみると、

となっています。

ただ新興国株でかつ5000銘柄以上に分散投資していることを考えれば、むしろ信託報酬は低いといえます。

まあ、日本のETFや投資信託と比べれば圧倒的に安いです。

特徴その3:構成国に韓国が含まれない

VWOのインデックスに用いられている”FTSEエマージング・マーケッツ・オールキャップ”には、構成国に韓国が入っていません。

実は、新興国市場のETFや投資信託には”MSCI エマージング・マーケット・インデックス”が良く用いられていて、こっちは韓国が含まれているんですよね。

どっちが良いかは好みの問題だけど、韓国は日本と同じで経済が成熟しつつあって経済成長も鈍化してますよね。少子高齢化も進んでいるし。

より新興国という市場にフォーカスするなら韓国を含まないVWOの方が優れていると個人的には思います。

このように投資するETFの特徴などを把握した上で投資を行うことが重要で、しっかりとした投資理論を知ることは投資の勝率も高まるということ。

おすすめの米国株投資本については、以下の記事にまとめていますのでぜひご覧下さい。

VWOの構成銘柄とセクター比率は?

VWOの構成国

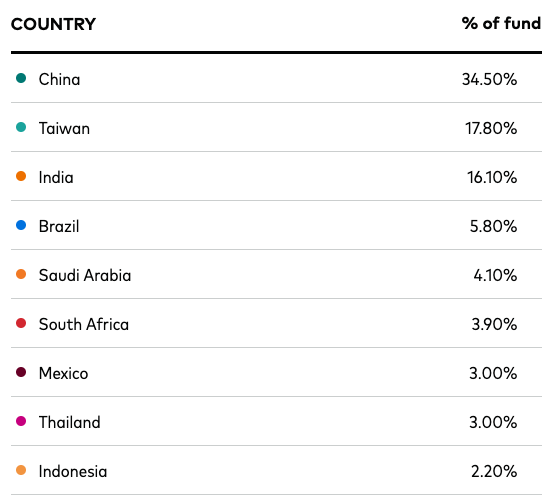

構成国上位10国(2023年2月28日現在)は以下の表のとおりです。

アジアだけでなく、アフリカ、南米、中東、ロシアと、幅広い地域の国で構成されているのがわかりますね。

あと、中国と台湾の比率が60%近いですね。他の新興国に比べて市場規模が圧倒的に大きく、証券取引所も整備されているということなのでしょう。

ただ中国も台湾も、高齢化が進み経済成長も鈍化しているんですよね。個人的には他の地域の比率を増やした方が新興国市場の成長性を取り込むという意味では良いような気がします。

まあ、好みの問題もあるでしょうが…。

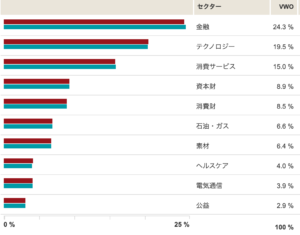

VWOのセクター比率

続いてセクター比率です。

金融とテクノロジーの比率で45%近くを占めています。新興国でもIT関係の企業の規模が大きくなっているということですね。

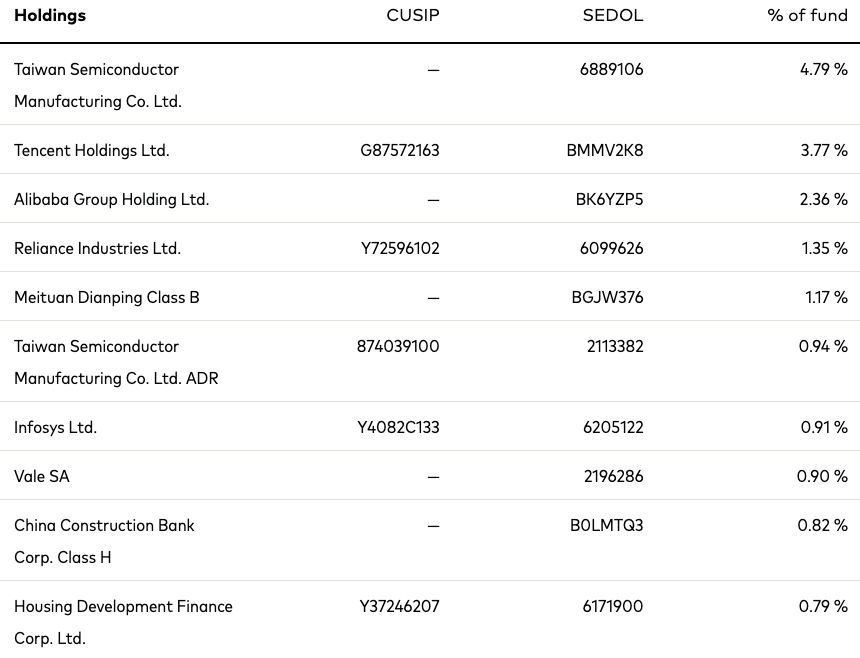

構成銘柄(組み入れ銘柄上位10社)

VWOの構成銘柄を見ていきましょう。組み入れ銘柄上位10社は以下のとおりです。

1位の台湾セミコンダクターは、半導体やダイオードなどの電子部品を開発している台湾の製造メーカーですね。最近ではApple製のCPUであるM1チップを制作していることでも話題になっていますね

2位のテンセントは中国のゲーム会社でもありSNSやインターネット関連企業ですね。中国市場は人口が多いですから、アプリの収益では世界一の規模を誇る会社です。

3位はアリババグループ。ソフトバンクグループが大株主になっていますね。中国国内でEコマース事業やネット検索サイトなどを運営している巨大企業です。

その他、トップ10に入っているのは中国や台湾の企業が多くなっていますね。

(参考URL:バンガード社HP)

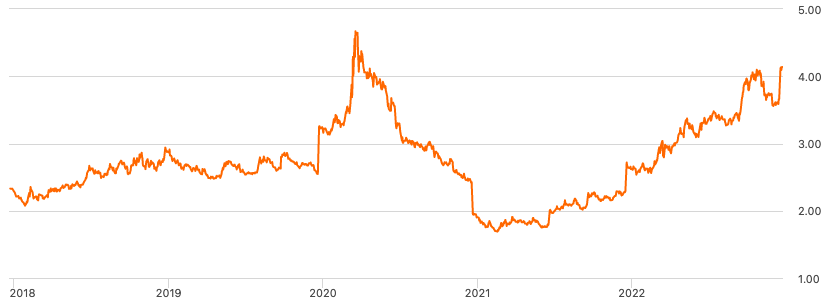

VWOのチャートとリターンは?

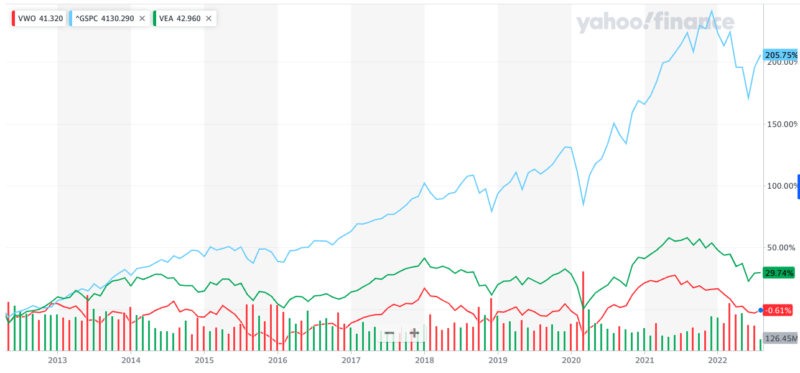

VWOの長期チャート(10年)

以下はVWOの過去10年チャートです。S&P500及び先進国ETF VEAと比較しています。

赤:VWO 水色:S&P500 緑:VEA

この10年で株価はほとんど上昇していないですね。停滞していると言って良いと思います。反面、「S&P500ETF(VOO)の特徴」でもまとめたとおり米国市場の上昇はすばらしいですね。

VWOは中国の構成比率が大きいので、

・2015年の中国経済バブル崩壊

・2018年からの米中貿易摩擦問題

によって中国の株式市場は大きく売り込まれましたから、VWOもその影響を受けてパフォーマンスが悪くなっているということでしょう。

新興国の方が先進国よりも成長性は高いのは歴史的に見て間違いありませんが、株式市場の規模が大きくないため、投資された資金が引き上げられるのも早いということですね。

ちなみに2020年3月のコロナショックの際のチャートは以下となっています。

赤:VWO 水色:S&P500

やはり経済に不安が高まると新興国株の下落幅が大きくなっているし、回復もS&P500と比べて遅いですね。

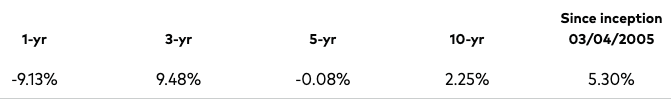

VWOのリターン

VWOの配当金も含めたトータルリターン(2023年3月31日現在)は以下のとおりです。

一般的に株式の期待リターンは7〜9%と言われていますから、直近10年で2%台、設定来で5%台というのはちょっと物足りないですね。

やはり2015年以降の中国株式市場がパッとしませんから、その影響を色こく受けているということですね。

なお、将来性の高いVWOを含めて米国ETFへの投資を考えている方には”取引手数料ゼロ”のDMM株が圧倒的にお得でおすすめです。

米国株は、大手のネット証券であるSBI証券、楽天証券、マネックス証券で購入することが可能ですが、手数料は3社横並びで約定代金の0.45%(最大20ドル)。

日本株の売買手数料よりも、かなり割高な状態なんですよね。

その点、DMM株なら取引手数料ゼロで米国株を購入することが可能です。詳しくは以下の記事にまとめています。

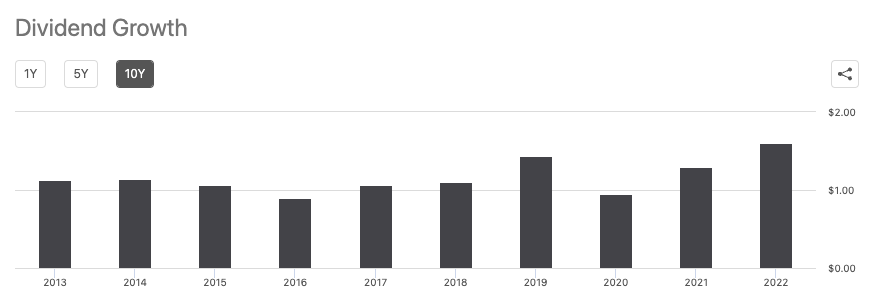

VWOのこれまでの配当実績と増配率は?

VWOは他の多くのETFと同様に四半期に一度配当金が分配されます。配当実績は以下のとおりです。

配当金は、ほとんど横ばい傾向ですね。新興国市場は成長企業が多いことを考えると、配当金の伸びはあまり期待できないということですね。

配当利回りは2〜4%で推移しています。

2022年に入って新興国の株価が下落していることもあり、利回りは4%超えと上昇傾向ですね。

VWOの配当も期待できますが、米国株の魅力は連続増配銘柄が多いことですね。個別銘柄の中にも素晴らしい銘柄が米国にはたくさんあります。以下の記事にまとめていますので、ぜひご覧ください。

米国株に関する情報を効率よく収集したい!

株式投資で利益を出したいなら、個別株に関する情報収集が重要です。

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレターなら効率的に情報収集ができます。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてくるんですね。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

新興国ETF VWO買うべきか?:まとめ

今回は新興国ETF VWOを買うべきかということで、新興国市場の将来性や、構成銘柄その特徴と株価の推移、配当金の推移等について見てきました。

VWOの特徴をまとめると、

・新興国市場の企業5000以上に幅広く投資

・インデックスに韓国は含まれない

・中国経済の影響を受けやすい

・パフォーマンスは株式の期待リターンより劣る

ということですね。

過去の配当実績を踏まえれば基本的には値上がり益を狙うETFと言えるでしょう。が、あまりパフォーマンスは良くないですね。

経済危機や景気後退期になれば、先進国の機関投資家は真っ先に新興国から資金を引き上げますから、新興国の株価は値動きも激しいです。

米国の株式市場と比較すると、S&P500のパフォーマンスの方が圧倒的ということもあり、新興国市場の成長はAppleやMicrosoft、Google、P&G、コカコーラなどの米国企業が恩恵を受けるということなのでしょう。

ただ新興国市場は、長期的に確実に先進国よりも成長スピードが早いことは間違いありません。

なのでVWOは単独で集中投資すると言った投資法ではなく、地域の分散を図る観点からサテライト的に少量長期保有するという使い方をするETFと言えそうです。

最後に米国ETFや米国株に賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株や米国ETFに関連するトピックについて解説しています。ぜひご覧ください。

米国株式市場全体に投資するETFであるVTI。その魅力は株価の上昇率だけに留まりません。このETFが極めて秀逸な理由とは?

世界で最も巨大な新興市場ナスダック。その指数に連動するQQQについてまとめた記事です。このETFが極めて秀逸な理由とは何か?

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

債券ETFの特徴とおすすめ商品をまとめました。コロナショックのような暴落があると債券ETFの魅力を再認識します。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中で自分がおすすめするETFをまとめました。株価指数に連動するETFは、鉄板商品ですが長期的に見て大きなリターンが期待できます。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。