米国株のエクソンモービル(XOM)への投資を考えています。株価の見通しや今後の予想を知りたいです。原油高で業績は回復しているようですね。

ダウから除外されたようですがエクソンモービルの株は買いですか?

このような疑問を持つ方に向けて記事を書いています。

- コロナショックでエクソンモービル (XOM)の株価下落!

- エクソンモービルって何の会社?

- エクソンモービルの株価の推移(チャート)と特徴は?

- エクソンモービルの配当金の推移は?

- エクソンモービルの今後の予想は?安定配当期待で株は買いか?

投資歴20年のかいまるです。米国株を中心に1,500万円以上の資産を運用しています。

結論から言うとエクソンモービル(XOM)株は、

・長期的な原油需要減

・原油価格が不安定

・世界的なESG投資の高まり

ということもあり、しばらくは長期的な株価上昇は期待できないと予想します。

2020年は新型コロナ拡大により原油の需要減・価格下落によりエクソンモービルの業績は赤字転落しています。

一方、競合企業のロイヤルダッチシェルやBPが配当を減らした中、XOMは減配は回避しました。22年に入ってインフレによる原油高もあり短期的に業績は回復しています。

今回は、そんな米国の石油メジャーの一角であり高配当ディフェンシブ銘柄としてエクソンモービルについて銘柄分析です。

ぜひ最後までご覧ください。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

エクソンモービルがダウから除外…

ダウ工業平均株価指数を算出している、S&Pダウジョーンズ・インデックスが2020年8月にエクソンモービルを同指数から除外し、新たにクラウドによるデータサービス大手セールスフォース・ドットコムに入れ替えると公表しました。

ダウ構成銘柄であるアップルが株式分割することでITセクターの構成ウエートが大きく低下することから、セールスフォースを採用したもの。

かつて米国の時価総額トップだったこともあるXOM。エネルギーセクターのXOMからIT系企業への入れ替えで、石油銘柄の地盤沈下を象徴したものとなりました。

”データこそが21世紀の石油”ということですね。

今回はそんなエクソンモービルの会社概要、株価の状況、業績などを見ていきます。

エクソンモービル(XOM)ってどんな会社?

エクソンモービル(Exxon Mobil Corporation、XOM)といえば、石油や天然ガス事業などを手掛けるエネルギー企業。1999年にエクソン社がモービル社を吸収合併したことで誕生しました。いわゆる”石油メジャー”の一角です。

世界200ヵ国以上で事業を展開していて、世界中で石油や天然ガスなどの資源開発をしています。

エクソンモービルは、原油を採掘しているイメージが強いかもですが資源の探査・開発の上流から、石油・化学製品の製造・販売の下流まで一貫して事業を展開しています。

圧倒的に利幅が大きいのは上流側の採掘事業で、原油価格が高ければ高いほど儲けが大きくなりますが、2020年のように原油価格が下落すると途端に業績が悪化します。

下流のガソリン販売では「エクソン」「エッソ」「モービル」などのブランドを展開しています。

ただ日本では、これらブランドを利用していた東燃ゼネラルがJXTGと統合してENEOS(エネオス)ブランドに統一されているいるため、最近はあまり見かけないかもです。

ちなみに、XOMはNYダウの採用銘柄の一つで1928年から採用されていましたが2020年に除外。GE(ゼネラル・エレクトリック)がNYダウから外れたこともあり最古参企業だったんですね。

次に株価や最近の動向について見ていきます。

エクソンモービルの株価の状況は?

では早速ですが、エクソンモービル(XOM)の株価の状況をみていきましょう。ここでは株価データと銘柄の特徴について取り上げます。

エクソンモービルの株価データ(2023年12月13日現在)を簡単にまとめました。

資源高もあり短期的に株価は上昇しているものの、長期的には脱炭素の流れもあり冴えない状況です。

地球温暖化対策により再生可能エネルギーへの移行が加速していることもあり、石油事業自体に今後大きな成長が見込めないということなのでしょう。

石油需要は世界の人口が増えることもあり底堅いといえますが、環境に悪影響を与える企業を投資対象から外すESG投資の流れも出てきています。

配当利回りは5%程度と魅力的水準で、原油価格上昇で短期的に株価は上昇していますが、長期的に上昇傾向に転じるかは要注目ですね。

なお、エクソンモービルも高配当で業績が底堅い銘柄として人気ですが、タバコ株のアルトリアや通信株のAT&Tも高い配当利回りで人気です。

株は買いか記事をまとめていますので、ぜひご覧ください。

エクソンモービルの株価の推移(チャート)は?

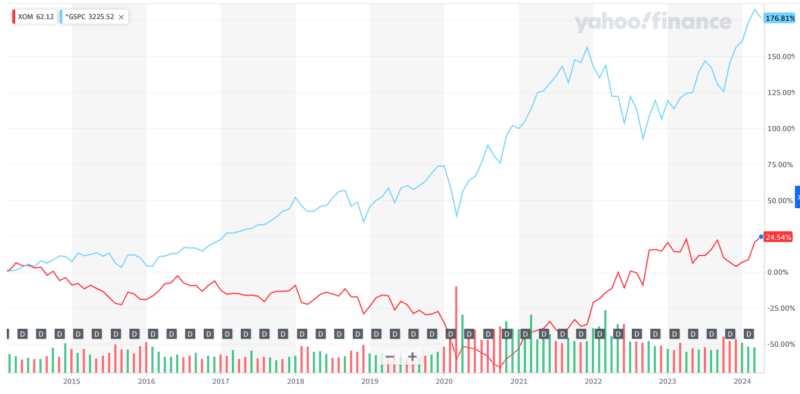

次にエクソンモービルの長期チャート(10年)を見ていきます。以下が過去10年のチャートで、比較のためにS&P500も掲載しています。

赤:XOM 水色:S&P500

資源高もあり短期的には上昇しているものの、過去10年で見ると株価は微増ですね。この推移を見てしまうと投資先として魅力は乏しいかもです。

ただ、配当利回りが高いこともあり、値上がり益というよりはインカムを期待して投資するタイプの銘柄ということです。

2015年のチャイナショックの際にも原油価格が大幅に下落して業績が悪化しましたが、その頃から株価の下落傾向に歯止めがかからないです。

資源高で短期的に株価は上昇

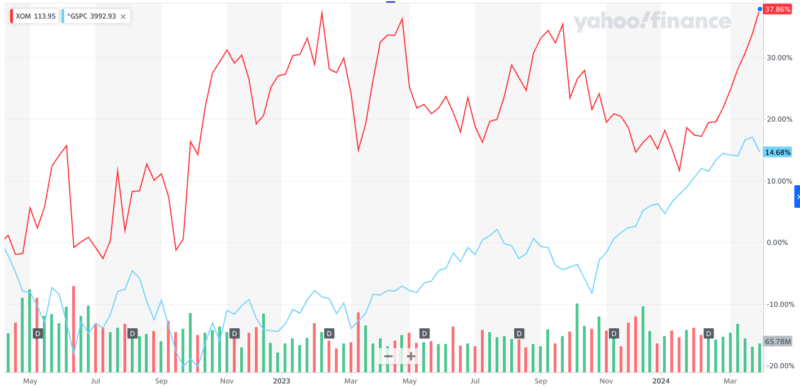

また以下のチャートは23年1月までの2年チャートです。S&P500と比較して短期的に株価は急上昇しています。

赤:XOM 水色:S&P500

新型コロナ拡大した2020年は、外出制限や渡航制限によりガソリンやジェット燃料などの石油需要の激減。サウジアラビアの増産も相まって原油価格が下げ止まっており、エクソンモービルの株価も冴えない状況でした。

しかし、2021年以降、原油価格が上昇したこともありエクソン・モービルの株価は上昇。ロシアのウクライナ侵攻で原油価格が高止まりしていることもあり株価は堅調に推移しています。

このように銘柄の特徴には違いがありますから、その違いを踏まえ投資先を検討することで投資の勝率を高めることにつながります。投資理論を知るための、おすすめの米国株投資本については、以下の記事にまとめていますのでぜひご覧下さい。

エクソンモービルの配当実績は?

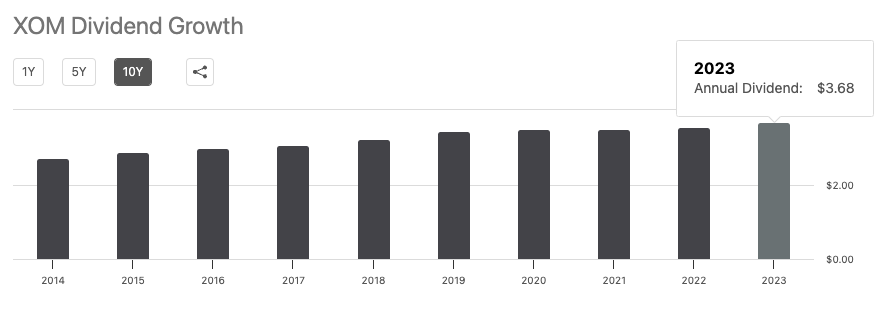

次にエクソンモービルの配当実績をみていきましょう。以下が過去20年間の実績となっていて、綺麗な右肩上がりです。

エクソンモービルの配当も41年連続増配となっていて、1948年以降から一度も減配したことがありません。配当利回りは3%超えで5年平均増配率も2.5%程度です。

新型コロナ拡大で業績が悪化した2020年も0.04ドルの増配。

この安定配当や増配実績こそが石油銘柄の魅力となっていましたが、戦後増配を続けてきた英国石油メジャーのロイヤルダッチシェルは既に減配を発表。

他の石油メジャーの減配も心配されましたが、その後の原油価格上昇もありエクソンモービルの配当の増加傾向が続いています。

XOMも素晴らしい高配当や連続増配銘柄ですが、米国株には他にも配当利回り7%超えの銘柄や60年以上連続増配しているなど素晴らしい銘柄がたくさんあります。以下の記事にまとめていますので、ぜひご覧ください。

エクソンモービルの売上高や利益は?

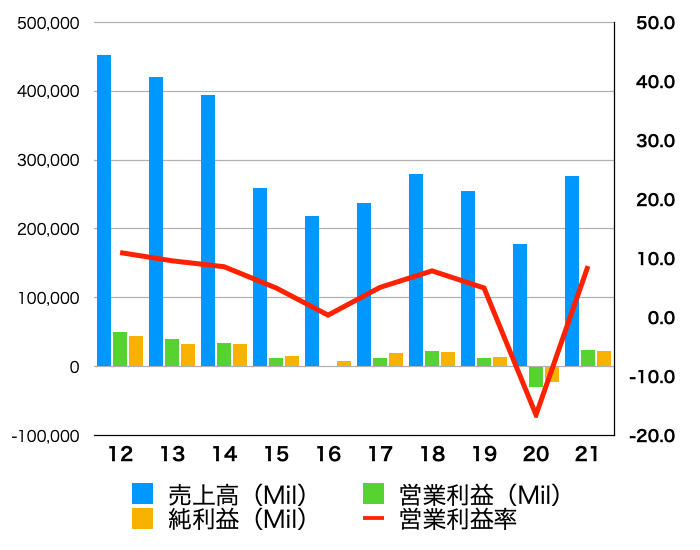

次にエクソンモービルの業績をみていきます。以下のグラフは、売上高、営業利益、純利益、営業利益率の推移となっています。

年間で25兆円もの売り上げを叩き出す巨大企業ですが、この業績推移を見るとエクソンモービルの苦しい状況がわかりますね。

新型コロナ拡大で原油の需要減と価格下落で2020年の業績は赤字転落…

売上高は完全に下落傾向です。特に2015年のチャイナショックの際にも原油価格が急落したこともあり、この頃から業績悪化が顕著ですね。

2017年以降、原油安が落ち着くと業績が回復傾向ですが、原油安となった2020年は赤字。

一方、21年に入って新型コロナ収束による景気回復期待もあり原油価格が上昇。エクソンモービルの業績も回復しています。やはり原油価格に業績が大きく左右されるということですね。

ちなみにエクソンモービルの事業別の収益内訳は、ざっくりと

事業内訳

- 上流事業(原油・ガス採掘):10%

- 下流事業(原油・ガス精製、販売):80%

- 化学事業:10%

となっていて、下流側の売り上げが大きな割合を占めています。

しかし、実は利益の6割が売り上げの10%しか占めていない原油・ガスの採掘事業なんですね。なので原油価格が高ければ高いほど利益が出ることになります。

営業利益率が年々減少傾向なのも原油安の影響によるもので、エクソンモービルの事業は原油価格変動の影響を受けやすいといえるでしょう。

エクソンモービルの株価の予想は?

ワクチンの普及によって新型コロナはほぼ収束。経済活動の正常化やインフレによる原油価格の高騰により短期的にエクソンモービルの株価上昇は期待できると思います。

他方、長期的には、

・原油の需要減

・再生可能エネルギーの普及

・世界的なESG投資の高まり

もあり株価が上昇しやすい環境とは言えないですね。

2020年4月には、史上初めてWTI原油先物がマイナスとなるなど、サウジアラビアの原油増産の影響もあり原油価格は安定しづらいですね。

長期的には、地球温暖化対策により再生可能エネルギーへの移行が加速しています。石油銘柄については、環境に悪影響を与えるとして投資対象から外すESG投資の動きもあり、原油セクターの株価を押し下げる一因となっています。

高い配当利回りで40年連続増配という銘柄ですが、減配リスクもくすぶるなど、ちょっと手が出ないです。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

エクソンモービルの株は買い時か?まとめ

今回はエクソンモービル(XOM)の銘柄分析ということで、株価の推移(チャート)や特徴、株は買いかについて述べてきました。

石油メジャーの一角エクソンモービル。売り上げ25兆円という超巨大企業ですが、コロナ拡大による原油需要減、サウジアラビアの原油増産、世界的な再生可能エネルギーへのシフトと短期的にも長期的にも石油関連企業には逆風が吹き荒れています。

魅力的な配当利回りや増配率ですが、英国石油メジャーのロイヤルダッチシェルが減配したこともあり、XOMも減配リスクが高くなっています。ちょっと強気になれない銘柄ですね。

最後に米国株やETFに賢く投資するための方法について紹介しますので、ぜひ参考にしていただければと思います。

米国株に関する情報を効率よく収集するには?

日本ではアクセスしずらい米国株の情報を日本語で配信するオックスフォードインカムレター。

メールアドレスを登録するだけで鮮度の高い情報が無料で送られてきます。

自分も登録してみたところ、おなじみの米国の個別銘柄に関する内容や、米国株による資産形成に関する内容などがタイムリーに送られてきます。

永久に持っておきたい6つの高配当米国株についても知ることができます。

米国株の情報はどうしても乏しくなりがちなので、この機会に登録してみるとよいです。登録は無料です。

なお、オックスフォードインカムレターの特徴や無料メルマガのメリットについては以下の記事にまとめています。

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

S&P500や米国株にレバレッジ取引

株価指数、外国株、金、原油…などなど。いろんな商品に気軽に投資ができるCFD。最大の魅力はFXのようにレバレッジをかけて取引できること。

特に株価指数CFDはレバレッジをかけたインデックス投資なので、長期的に高いリターンが期待できます。

自分もS&P500CFDに長期投資しています!

CFD取引ならGMOクリック証券!

S&P500、ダウ平均、ナスダックなどの株価指数や米国株にレバレッジをかけて投資できるCFDならGMOクリック証券です。

- 少額資金で5〜20倍の投資が可能

- Apple、Teslaなどの個別株にもレバレッジ

- 金、原油、コーンなどの商品にも投資可能

米国株式市場は長期的に右肩上がり。S&P500CFDやナスダックCFDを長期保有することで少ない資金でも大きなリターンが期待できます。

▼無料で始める▼

※5分で申込み完了!

GMOクリック証券の特徴・評判・口コミについては、姉妹サイトの記事でまとめています。ぜひご覧ください。

>> GMOの評判と口コミを見る(姉妹サイト)

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株の個別銘柄に関連するトピックについて解説しています。ぜひご覧ください。

イノベーション力に優れたハイテク銘柄や新しいサービスで急成長している大注目のグロース銘柄を以下の記事に紹介しています。ぜひご覧ください。

米国市場を牽引する大型ハイテク銘柄GAFA+Microsoft。日本の投資家からも大人気の銘柄の特徴や株価の推移をまとめました。ぜひご覧ください。

米国市場の魅力は大企業でも成長性に優れた銘柄多いこと。米国株によるグロース投資の特徴とおすすめ銘柄をまとめました。ぜひご覧ください。

大型ハイテク銘柄などのグロース株に比べるとバリュー株は地味な銘柄が多いですが、業績鉄板の高配当銘柄が多いです。そんなバリュー株の特徴をまとめました。

米国株は、年4回配当金が支払われるのが大きな特徴の一つです。なので銘柄をうまく組み合わせれば少数銘柄で毎月配当金ポートフォリオも可能。おすすめの銘柄をまとめました。

米国株を取引するにあたり、日本株に比べて割高な手数料が気になるところです。主要ネット証券会社の手数料を比較。オススメの証券会社はどこか?

ソーシャルレンディングの中でも特に注目されているのがFunds。株のように値動きがないので相場の動きが気になりません。

銀行預金にほとんど利息がつかない中、投資先として有力な選択肢。投資するファンドにもよりますがの年率1.5〜3%程度のリターンが期待できます!

なので、こんな方に特にオススメです。

- 日々の相場の動きを気にしないで投資したい

- 銀行の預金金利は低すぎて使えないと感じている

- 定期預金感覚で高い利回りを得たい

詳しくは以下をクリック!