米国リートETFへの投資を考えています。米国リートETFのIYR、RWR、XLREを比較して、おすすめはどれですか?

基本データや分配金利回り、過去のパフォーマンスの比較などを知りたいです。

このような疑問を持つ方にむけて記事を書いています。

- 米国リートETFとは?

- 米国リートに投資できる主要ETF:IYR、RWR、XLRE

- 米国リートETFの比較①:基本データは?

- 米国リートETFの比較②:採用インデックスは?

- 米国リートETFの比較③:パフォーマンスは?

投資歴20年のかいまるです。米国株や米国ETFを中心に1500千万円以上の資産を運用しています。

米国株や債券とともに個人投資家に人気のある商品が、米国の不動産リートで構成される米国リートETF。

不動産に直接投資するには莫大な資金が必要ですが、証券化されたリートで構成されるETFを株式市場で購入することで、間接的に米国不動産に投資し分配金を受けとることでができます。

今回は、そんな米国リートETFであるIYR、RWR、XLREを比較していきます。

結論をまとめると、

- 経 費 率:XLREが0.10%で最も安い

- 構成銘柄数:RWR > IYR > XLRE

- 分配金利回り:RWR = XLRE > IYR

- パフォーマンス:XLREとIYRが高い

ということですね。

最もおすすめは、経費率が安くパフォーマンスの高いXLREがおすすめかと考えます。

今回の記事では、日本の主要ネット証券で購入可能な米国リートETFであるIYR、RWR、XLREの基本データや過去のパフォーマンスについて徹底比較していきます。

米国リートETFへの投資に興味のある方必見です。

DMM株なら米国株取引手数料が0円!

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べて実は割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

目次

米国リートETFとは?

米国リートETFは、米国の株式市場に上場されている不動産セクターの企業やリートで構成される上場投資信託です。

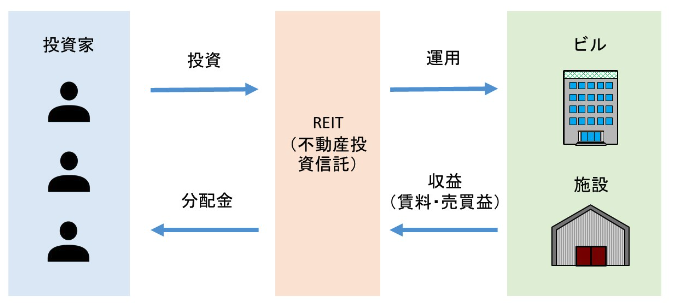

そもそも、リート(REIT)はReal Estate Investment Trustのことで、簡単に言えば、不動産で構成される投資信託です。

不動産の保有や運用を行う投資法人が投資家から資金を集めて、不動産への投資を行い売買・賃貸によって得た利益を、投資家に分配をするという仕組みです。

オフィスビルや商業施設、マンションなどへの不動産投資には、通常大きな金額の資金が必要になります。ましてや、個人投資家が、米国の不動産に直接投資をするというは、かなり困難です。

しかしリートを活用すれば、最低でも数千万から数億円もの資金が必要となる不動産投資も、少額から行うことができるというわけです。

日本の証券会社からは、米国の不動産で構成されるリートを直接購入することができませんが、米国リートETFを購入することで米国の不動産に投資をすることができます。

主要証券会社から米国リートETFが購入可能

そんな米国リートETFですが、SBI証券、楽天証券、マネックス証券などの主要ネット証券から購入することができます。

米国リートETFとして代表的なものは次の3つです。

- IYR:iシェアーズ 米国不動産 ETF(BlackRock社)

- RWR:SPDR ダウ・ジョーンズ REIT ETF(State Street社)

- XLRE:不動産セレクト・セクター SPDR ファンド(State Street社)

次に、この3つの米国リートETFを比較していきます

米国リートETFの比較①:基本データは?

まずはIYR、RWR、XLREの基本データを比較していきます(2024年1月現在)。

| IYR | RWR | XLRE | |

|---|---|---|---|

| 名称 | iシェアーズ 米国不動産 ETF | SPDR® ダウ・ジョーンズ REIT ETF | 不動産セレクトセクターSPDRファンド |

| 運用会社 | BlackRock社 | State Street社 | State Street社 |

| 純資産総額 | 44億ドル | 14億ドル | 58億ドル |

| 経費率 | 0.39% | 0.25% | 0.10% |

| 分配金利回り | 2.79% | 3.76% | 3.35% |

運用総額は日本円でそれぞれ2000億円〜8000億円ということで、流動性や実績共に文句なしですね。

経費率はXLRE<RWR<IYR

経費率については、S&P500に採用されているリートに特化しているXLREが0.10%と最も割安。

日本のリートETFや投資信託と比べても十分に安い水準です。最近、資産総額が大きく伸びているのは、この経費率の安さが理由ですね。

一方、経費率が最も高いのは、資産総額の大きく人気のIYRの0.39%。ここまでいくと、ちょっと長期投資するのは躊躇してしまうレベルですね。

過去12ヶ月の分配金利回り4%程度

株価にもよりますが、米国リートETFの分配金利回りは通常3〜5%程度で推移しています。

現状、IYRが若干利回りが悪くなっていますが、RWRやXLREは3.5%程度の分配金であり十分な水準かと。

米国リートETFの比較②:インデックスを比較

米国リートETF IYR、RWR、XLREで採用されているインデックスの特徴を比較していきましょう。

各インデックスとその特徴をまとめたのが以下の表です。

| IYR | RWR | XLRE | |

|---|---|---|---|

| インデックス | ダウ・ジョーンズ米国不動産キャップド指数 | ダウジョーンズ 米国セレクトREIT指数 | 不動産セレクトセクター指数 |

| インデックス内容 | 不動産に投資するリートや不動産に投資する企業で、時価総額上位95%の米国株式で構成 | 市場で取引されるリートの時価総額加重平均型の指数。採用銘柄は、米国の不動産投資信託法の下、商業用または住宅用不動産の所有・運営を行う企業で構成 | S&P500指数の不動産セクターに採用されている銘柄で構成。 |

| 組み入れ銘柄数 | 82 | 114 | 29 |

組み入れ銘柄数はXLRE<IYR<IYRといった順番ですね。

ザックリと理解すると、米国の市場で取引されている米国リートをもっとも網羅しているのがRWRということで、その上位95%がIYRということになるかと思います。

そしてS&P500に採用されているリートで構成されるのがXLREということで、より規模の大きい厳選されたリートを採用しているということですね。

米国リートETFの比較③:パフォーマンスは?

ここでは

- 長期チャート

- 2020年暴落時チャート

を見ていきます。コロナショックの影響はどうだったのか、クイックに確認です。

長期チャート

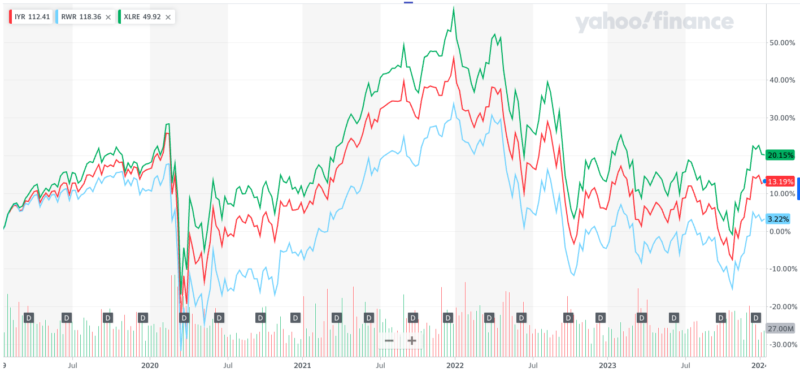

2019年からの5年チャートを比較したものが以下の図です。

赤:IYR 水色:RWR 緑:XLRE

5年の長期で比較するとS&P500採用銘柄のみで構成されているXLREのパフォーマンスが良くなっていますね。

2020年暴落後のチャート

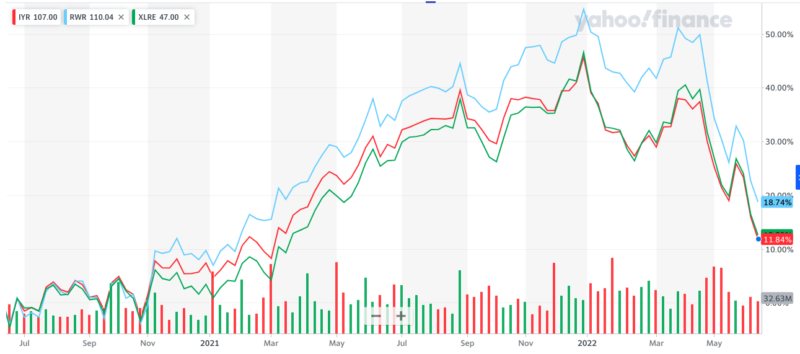

2020年のコロナショック後の2020年6月からのパフォーマンスを比較したのが以下の1年チャートです。

赤:IYR 水色:RWR 緑:XLRE

コロナショック以降の株価回復は、RWRが早いですね。大きく下落していたリートに買い戻しが入ったということでしょう。

一方、22年に入って米国の政策金利が上昇していることもあり、リートの価格が大きく下落しています。

比較まとめ:米国リートETFのおすすめは?

今回は、米国リートETFの比較ということで、基本データ、分配金利回り、パフォーマンスなどについて比較しました。

結論をまとめると、

- 経 費 率:XLREが0.10%で最も安い

- 構成銘柄数:RWR > IYR > XLRE

- 分配金利回り:RWR = XLRE > IYR

- パフォーマンス:XLREとIYRが高い

ということですね。

こうやって比較した結果をまとめると、経費率が最も低くパフォーマンスの高いXLREが頭一つ抜けている感じですね。

採用銘柄数は約30と少ないですが、S&P500に採用されているリートということで、財務面なども問題のない大型リートが厳選されているということです。

資産総額はIYRが最も大きいですが、如何せん経費率が0.41%と高く、分配金利回りも2%台。採用銘柄が最も多いRWRも過去パフォーマンスが悪すぎです。

今回比較した3銘柄の中ではやはりXLREが最もおすすめできる米国リートETFといえます。

最後に米国株を賢く運用するための方法について紹介しますので、ぜひ参考にしていただければと思います。

DMM株なら米国株取引手数料が0円!【PR】

DMM株では、米国株を手数料完全無料で取引することができます。

米国株の取引手数料は、日本株に比べてかなり割高…。

しかも大手ネット証券で横並びなんです。

少しでもコストを下げて米国株を取引したい…、日本株だけじゃなく米国株取引も始めたい…そんな方はDMM株が良いかもです。

DMM株は、他の証券会社に先駆けて米国株そして米国ETFの取引手数料が完全無料。

取引手数料0円でお得に米国株を取引をしてはいかがでしょうか?

▼口座開設・維持費無料!▼

5分で申し込み完了!

なお米国株や資産運用に関連するお得な情報について、以下にまとめました。よろしければご覧いただければと思います。

関連記事・おすすめ記事

最後まで記事をご覧いただきありがとうございました。

この記事を読まれた方は、以下に紹介する記事もご覧になっています。皆さんに少しでも役に立つよう、米国株の個別銘柄に関連するトピックについて解説しています。ぜひご覧ください。

この記事で比較したIYR、RWR、XLRE。以下の記事で、それぞれについてより詳細に分析しています。これらETFが極めて秀逸な理由に迫ります?

日本の投資家からの知名度も高く人気も絶大なVOOとVTIを比較しました。どっちに投資すべきなのか徹底分析です。

日本の投資家からも人気のVOOとVIGを比較しました。過去10年連続増配のVIGはS&P500よりも優れているのか?徹底分析です。

連続増配ETF VIGと高配当ETF VYM。日本の個人投資家からも絶大な支持を受けているETFですがどっちが優れているのでしょうか?徹底分析です。

株式タイプの米国ETFでおすすめのものをまとめました。もちろんVOOも含まれていますが、このETFに負けないほど優良なETFをまとめています。

米国のハイテク銘柄にまるっと投資できるETFについてまとめました。GAFAMやVisa、NVIDIA、Netflixなど今後の成長に期待できる銘柄などで構成されるETF。ぜひご覧ください。

減配や業績悪化などの個別株リスクを回避したい場合は、高配当の米国株ETFに投資するという方法もあります。詳しくは以下の記事にまとめています。

米国ETFの中でおすすめのセクターETFについてまとめました。S&P500に比べてパフォーマンスの良いセクターもあるんですね。必見です。

米国株を取引する際のおすすめ証券会社を比較してみました。横並びだった米国の売買手数料にも変化が出てきています。おすすめの証券会社はどこなのか解説しています。